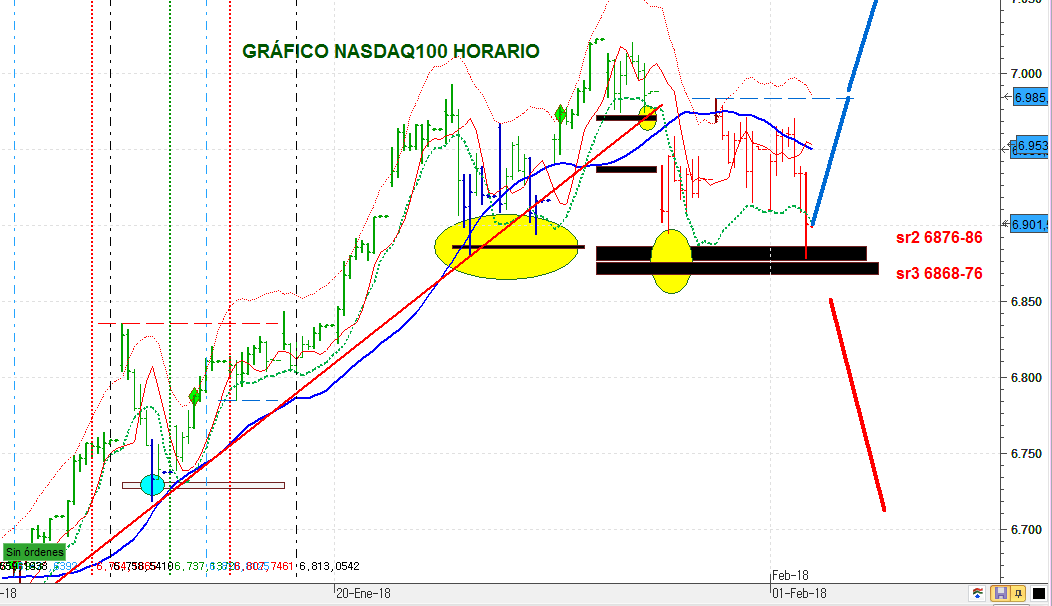

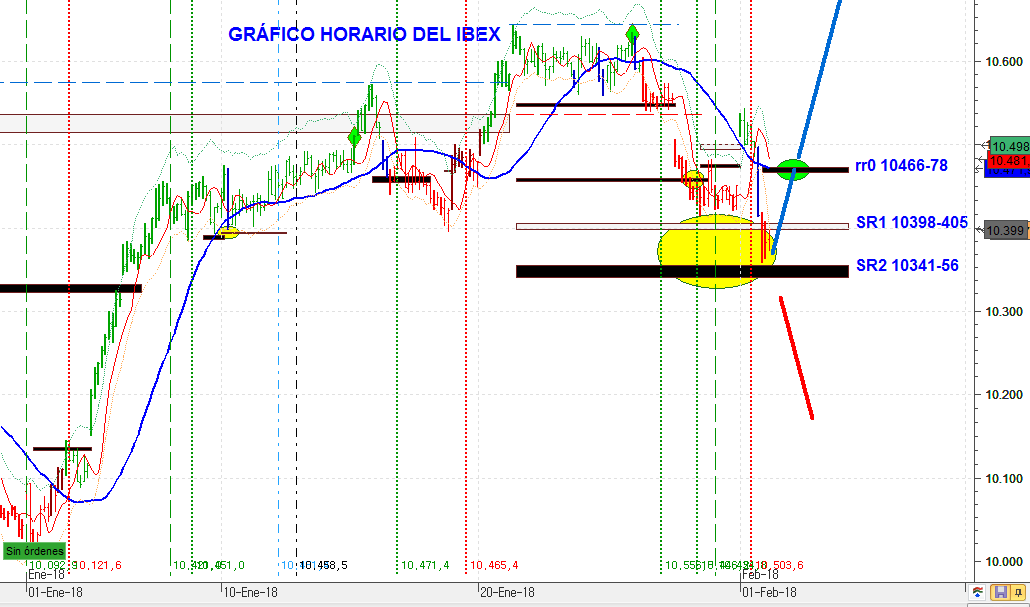

Es curioso como al final el DAX ha ido a su objetivo de caída, el IBEX respeta su Soportes Relevante diarios y en América, ni S&P ni NADASQ100 han roto su Soporte Relevante, aguantándose el precio en los mismos a cierre de hoy.

La situación es clara, si DAX rompe su SR0, el IBEX su SR1, el NASDAQ100 su sr4 y el S&P sr2, repito, si se rompen estos SR’s, pienso en que el movimiento bajista será claro y continuará.

Hoy no voy a comentar más, que mañana es viernes.

Quizá no os lo creais, pero no sé como dejar un comentario en el nuevo informe.

Quizá no os lo creais, pero no sé como dejar un comentario en el nuevo informe.

Actualizo el gráfico del DAX, pues por error subí el del IBEX y luego el de ayer por la mañana.

Vamos que nos hundimos….pues valores que no han aprovechado la subida no se que va a ser de ellos.

Lo de telefonica y las telecos europeas en general es preocupante. Con el tiempo recuperarán. …Se supone.

Compra telefónicas Roberto que están baratitas.

Que irónico eres. Dicen que tiene un gráfico horrible….no solo ella sino todas las telecos europeas. imagino que será una cosa del sector. Aunque algun dia TENDRÁ que despertar y el ciclo cambiará. Paso lo mismo con repsol Arcelor gamesa y tantas otras pero si es verdad que dan pena.

aqui os dejo los comentarios del que creo es de los mejores analistas de amplitud de mercado y lo que piensa al respecto de lo que esta pasando con los bonos y lo que viene a continuacion.Luis si crees que lo debes borrar lo asumirepero ami me parece interesantisimo lo queopina este chico

En los últimos años me he dado cuenta de que, generalmente, los gestores de renta variable en sus informes y apariciones periódicas tienden a mostrar un optimismo continuo por el devenir de la renta variable dentro de su ámbito de gestión.

Los gestores de vehículos de inversión siempre muestran a principios de año sus mejores perspectivas para el siguiente año, por muy mal aspecto que muestre su zona de inversión. Sin ir más lejos, solo hay que revisar diferentes informes sobre la bolsa española en los últimos años. Por muy malos que fuesen los ejercicios 2010, 2011 o 2015 (en todos esos años el mercado español retrocedió más de un 20% en algún momento), a principios de año, generalmente, los gestores españoles sugerían que era buen momento para invertir, bien porque “se había tocado suelo”, bien porque se mostraba un “gran potencial” o cualquier otra excusa que sonase bien al oído del inversor.

Todos sabemos que el mercado tiene dos direcciones: si bien es cierto que la mayoría del tiempo éste es alcista, no siempre es así y por ello no deja de sorprenderme que varios gestores “estrella” siempre sean positivos con la renta variable.

Probablemente detrás de esta situación haya una razón más mercantilista que operativa. Es más fácil captar inversores si dices que todo va bien, que si haces ver que los escenarios no siempre son tan positivos.

Al respecto reconozco que como hombre de mercado tengo una visión totalmente distinta. Sé de primera mano que en la renta variable hay periodos muy positivos y otros muy negativos y que si queremos salir victoriosos a largo plazo sumando rentabilidad y reduciendo en la medida de lo posible volatilidad, nuestra obligación es sentarnos en las tendencias alcistas mientras ellas se desarrollan, pero sin bajar la guardia y con la mente abierta cuando veamos nubes en el horizonte.

Y sobre esas nubes en el horizonte me gustaría hablar hoy. Durante los últimos meses me habéis escuchado decir en varias ocasiones que históricamente cuando los precios de los bonos a 10 años caen más de un 10% o los precios de los bonos a 30 años caen más de un 20%, se genera un incremento en los rendimientos de los bonos que históricamente favorece la salida de dinero desde la renta variable hacia la renta fija.

Veamos algunos ejemplos:

Imagen1

En 1980 el director de la Reserva Federal, Paul Volcker, aumentó la tasa de interés de EEUU atrayendo capitales de todo el mundo. El objetivo era lograr que la afluencia de divisas bajara la inflación y relanzara la maquinaria productiva norteamericana que estaba en recesión. Como es lógico, esta política restrictiva tuvo su influencia en el precio de los bonos, que perdieron un 40% en algo más de un año.

Tal y como podéis ver en la imagen de arriba, la acusada caída del bono avisaba sobre un posible inicio de crash en las bolsas, que llegaría 6 meses después en el mercado bajista de principios de los 80, en el que las bolsas de valores perdieron más de un 25% de su valor.

1987:

Imagen2

No fue la mayor caída de la historia del Dow Jones, pero tiene la fama de serlo. Han pasado tres décadas, pero el famoso y dramático ‘Lunes Negro’ –‘Black Monday’ para los anglosajones- todavía retumba en las memorias de millones de norteamericanos. Aquel fatídico 19 de octubre de 1987 los cimientos de la mayor bolsa del mundo, Wall Street, se tambalearon por el pánico de millones de inversores que se lanzaron en masa a vender sus acciones.

Para muchos, este es el cisne negro por excelencia que, para el que no lo sepa, significa que estamos ante un hecho improbable, impredecible y de consecuencias imprevisibles.

Este tipo de “titulares” a mí nunca me han gustado, ya que son la típica respuesta fácil que invita a dejar pasar por alto hechos que, si se estudian, nos pueden resultar útiles para el futuro.

Una vez más el bono tuvo la clave y la caída del precio, en más de un 25%, terminó con aquel fatídico lunes que muchos siguen creyendo que fue impredecible.

2000:

Imagen3

Ya estamos mucho más cerca del presente y seguro que muchos de los que leáis este artículo ya estabais participando en las bolsas de valores en la famosa crisis de las “puntocom”.

Desde finales de 1998 el bono estadounidense empezó a gotear poco a poco a la baja, hasta llegar a perder la friolera de un 35,7%. Una vez más, el bono avisó de que la fiesta alcista estaba a punto de terminar y sucedió que, en el año 2000, las bolsas de valores empezaron a formar un techo que desencadenaría en un mercado bajista que llevó a perder al índice S&P500 un 47% de su valor.

2007-2009:

Por último, veremos que el bono (en este caso el alemán a 10 años) también nos avisó de que algo malo se acercaba cuando desde 2006 la deuda germana estaba de capa caída. La razón de utilizar el bono alemán en los dos últimos grandes mercados bajistas es que, desde principios del milenio, la Reserva Federal ha estado interviniendo fuertemente el mercado de bonos americano, generando alteraciones artificiales sobre el precio que pueden alterar el estudio.

Lo que sucedió un año después de la caída de los bonos alemanes todos lo sabemos: un mercado bajista que llevó al SP500 a perder un 56%, en el que es ya uno de los mayores mercados bajistas de la historia de las bolsas de valores.

Imagen4

No olvidemos que detrás de estos movimientos históricos están los flujos monetarios a gran escala. Si el precio de los bonos cae, su rendimiento aumenta (este hecho está siendo noticia en las últimas semanas) y ese rendimiento creciente de los bonos compite con las bolsas a la hora de generar rentabilidad para los inversores, pudiendo generar un trasvase de dinero de renta variable a renta fija.

¿Y por qué os cuento esto? Porque por primera vez desde que naciese el actual ciclo alcista en marzo de 2009 y tras constatar datos con diferentes proveedores, podemos afirmar que los bonos americanos a 10 años hicieron máximos en verano de 2012 y que desde entonces han retrocedido un 10%, justo el nivel mínimo necesario históricamente como para que el incremento de su rentabilidad llame la atención de los inversores que en los últimos años han apostado por la renta variable.

Bono americano a 10 años:

Desde el verano de 2012 se han experimentado retrocesos en el precio de los bonos a 10 años ligeramente superiores al 10%.

Atendiendo a los antecedentes históricos y las repercusiones que estos movimientos en la renta fija han tenido en la renta variable, debemos recurrir a un segundo indicador clave (línea avance/descenso) para saber si existe riesgo o no de un empeoramiento de las bolsas de valores en los meses siguientes.

La línea avance-descenso es la diferencia entre el número de valores que ascienden y el número de valores que descienden. Cuando este indicador empieza a perder su tendencia alcista y el mercado norteamericano sigue subiendo, estamos ante una divergencia negativa, adelantando que los problemas se acercan.

Es mucho más probable que la línea A-D alcance su máximo antes que la del S&P 500, porque a medida que se debilita la seguridad en los mercados, el dinero sale de los valores secundarios y entra en los valores de más alta calidad (que suelen ser minoría). Esta es otra señal que podemos usar para ponernos alerta cuando el mercado dé síntomas de cansancio.

Vamos a ver algunos de los gráficos de esta fabulosa línea.

Esta imagen corresponde a finales de los años 80, donde observamos el aspecto de la línea avance-descenso, justo antes del peor día de crash de toda la historia del mercado.

1987

Fijaos cómo este magnífico indicador nos mostraba que, pese a que el precio seguía ascendiendo, cada vez eran menos los valores que apoyaban ese impulso alcista, lo que llevó al precio a formar una clara divergencia (letras A y B en el gráfico) con el indicador que terminó en un crash.

Veamos ahora la alerta del indicador en el más reciente mercado bajista del año 2007/2008

2007

Como vemos, justo antes de que se iniciase el último mercado bajista, el indicador también nos alertaba de que los ascensos se estaban dando de forma “artificial” es decir, una mayoría de valores estaban siendo liquidados sin piedad mientras los cuidadores utilizaban los valores de más elevada capitalización para generar alzas con pies de barro en los índices. El resultado después de esto, todos lo conocéis.

A continuación os dejo otros ejemplos históricos (no todos para no aburrir) en los que el indicador alerta del inicio de tramos bajistas de entidad para las bolsas.

1973 (-48,1%)

1973

2000 (-50%)

2000

Ahora que ya habéis visto ejemplos pasados y entendéis la funcionalidad e interpretación del indicador, veamos el aspecto presente recurriendo al indicador.

En el gráfico que podéis ver a continuación, la línea avance/descenso es la representada con color rojo, mientras que la línea azul corresponde al S&P 500.

A finales de enero vimos un pequeño síntoma de debilidad en la amplitud. El S&P 500 fue capaz de marcar máximos históricos en la jornada del 26 de enero, pero la línea avance descenso, se quedó por debajo de sus máximos del día 23.

¿Significa todo esto que hay que vender todo y salir corriendo o ponerse corto en renta variable ya mismo? No.

Los techos de mercado no se producen de un día para otro. Incluso en los peores escenarios, antes de los ciclos bajistas siempre hay un periodo de consolidación/distribución. Desde que los bonos y la línea A/D dan alerta hasta el inicio de un gran mercado bajista suelen pasar entre 3 y 9 meses (es raro que más, pero se podría dar).

Al respecto, creo que es importante comentar que existe la posibilidad de que se repita un escenario que ya se dio en 1993. En aquel año, al igual que ahora, los bonos a 10 años alcanzaron el nivel de alerta histórica…

Pero como se puede observar, tras la caída de los bonos, el S&P 500 en lugar de iniciar un fuerte mercado bajista hizo justo lo opuesto, iniciar un gran tramo al alza. ¿Por qué sucede esto? Por dos cosas:

1.- Porque el precio de los bonos volvió a ascender rápidamente reduciendo drásticamente su rentabilidad, forzando que el dinero fluyese de nuevo hacia la renta variable tras un pequeño descanso.

2.- Porque las divergencias en la AD quedaron anuladas como se puede observar en la siguiente imagen.

Como se puede observar, a pesar de la caída de los bonos hasta el nivel de alerta histórica y una primera divergencia en la línea avance/descenso, pocas jornadas después, dicha divergencia en el indicador de amplitud quedó invalidada tras superarse máximos.

Ese es el precedente positivo que tenemos en el que, ante una situación similar a la actual donde los bonos bajaron de precio (aumentaron su rentabilidad hasta niveles que captan la atención de los inversores) y la línea avance/descenso avisó de debilidad, no se produjo un mercado bajista de gran calado.

Una vez repasada la delicada situación actual y puesta en contexto histórico, como es lógico es hora de describir la hoja de ruta que vamos a seguir en las próximas semanas/meses.

Si el mercado no logra ascender, nuestra exposición a renta variable irá reduciéndose progresivamente ya que recordemos que todas nuestras posiciones disponen de stops de protección. De hecho, en GPM International Capital (fondo de inversión del que soy gestor) en las últimas jornadas de enero se ha reducido nuestra exposición desde el 100% hasta el 80% por los últimos descensos.

En caso de confirmarse el ciclo bajista de gran calado, nuestra exposición a renta variable en GPM International Capital quedaría neutralizada y buscaríamos exposición a renta fija de máxima calidad, siempre y cuando considere que ésta aporta valor a la cartera.

Solo en caso de que la línea avance/descenso supere máximos volveríamos a incrementar nuestra exposición a renta variable.

Por último, me gustaría insistir de nuevo en que las implicaciones negativas que tienen los aspectos tratados en este artículo no se desarrollan de la noche a la mañana. Lo importante aquí es saber que somos conscientes de los riesgos y que ya tenemos en marcha un plan de protección por si se acerca un escenario más negativo que de momento muchos ni se imaginan.

Soy consciente de que hablar de un escenario así cuando el mercado acaba de experimentar un excelente año puede resultar impactante e incluso incómodo para mucha gente, pero como dije al principio, como hombre de mercado tengo que tener la mente abierta a escenarios menos favorables, por muy propicio que haya resultado el mercado en los últimos meses. No podemos quedarnos acomodados en el pasado sacando pecho de los buenos resultados obtenidos. Mi obligación es mirar al futuro y tratar de ser lo más objetivo posible con lo que veo y actuar de forma responsable (sin extremismos) con las inversiones tanto mías como de los inversores que depositáis vuestra confianza en mí para obtener los mejores resultados posibles dentro de cada escenario.

En caso de que finalmente los síntomas de agotamiento que actualmente está ofreciendo el mercado y que han hecho que tomemos una postura más defensiva queden anulados como ya sucedió en 1993, estaremos preparados como siempre para sacar partido de ese escenario, que a día de hoy no es el más probable, pero que no podemos dar ni mucho menos por descartado.

leedlo escojonudo el articulo. Bece los bonos segun el ya an pasado la linea roja. Y Luis nos podrias esplicar tu comentario del 3-2- alas 14.13 para losque somos un poco despistados si no esmucho pedir .GRACIAS

Javivi.

Te ha faltado el «va tocho» o » va biblia».

Es fascinante como puede cambiar todo en cuestión de unas pocas horas en el mundo bursatil.

El viernes pringue 120€ y aunque algunos piensen que la culpa es mía por fiarme de elliott, la verdad es que me puse largo por el SR en dax, aunque en usa la apuesta intradiaria era bajista por haber roto SRS.

Y cuidado, que no le echo la culpa al SR, solo era un soporte, y los soportes funcionan o no funcionan, en este caso no funcionó, sin más.

Como comente, consideraba ese SR de vital importancia junto con la ema de 200 sesiones en diario para un corto medio plazo alcista… Al romperse el SR se han cambiado las tornas en Europa.

La ema 200 esta perforada, pero ahora mismo se le podría dar una oportunidad, pero lo dudo.

Una caída ya no a SR 12500, sino a SR 12000 lo dejaría todo clarifica si es que aun no esta claro.

La vela semanal es la más gorda desde que comenzó la correccion en 2015.

Creo que a Europa le ha llegado el momento si dax cae a SR 12000 aunque a USA tal vez no.

Si se produce la caída a SR 12000 lo aconsejable seria aprovechar correcciones a RRs con «apuesta» logica para meter cortos por un el toro igual ha pasado de ser el amo de las verdes praderas a estar cabizbajo al oír el primer rugido del oso hambriento al despertar.

Copio comentario de Rafael de las 19:21h.

Sergio:

Qué poético y al mismo tiempo duro y sangrante el último párrafo de tu post.

Yo, en tu lugar me tranquilizaria y volvería a leer lo último que nos ha dicho el Maestro.

Entiendo que, para decirlo fácil, y referido a SP significa que está hablando de una corrección en zig-zag, de momento han hecho el “zig” por lo que debe hacer la corrección hacia arriba (cercano o just in 2.830, por lo que hay una vuelta jugosa y, posteriormente el “zag” hasta niveles cercano al siguiente SE = 2700 números redondos…,

Lo lógico sería que ahí terminase la corrección ( una vez terminada la minuto V) porque el 2700 +- sería la IV…

Por tanto, todavía hay tela que cortar.

Tranquilizante que es muy bueno para la operativa.

javivi, te he mandado un mail privado, auqnue no creo queme respondas, pero al menos, para que te conste.

Luis.

Comentaba que en USA lo veía posible.

De hecho los últimos gráficos de usa que he subido hablaba de alzas a entre 3050-3200 en SP.

Pero en Europa me han roto los esquemas reconozco que muy basados en elliott.

El SR dax 12800 coincide con la ema 200 diaria.

Y una caída profunda a SR12000 haria que la cotización quedará muy abajo de la ema 200.

La venta ha sido masiva en Europa está semana… reconozco que me han acojonado.

No se si estaré en lo cierto o no, como siempre… pero lo veo crudo, y temo que los 13600 en dax sea el máximo más máximo que veamos en una buena temporada.

Lo cierto es que veía la zona 14500 hasta esta semana en dax pero lo de esta semana en principio parece serio, veremos Hasta que punto.

Decir que Bece, Rafael y algunas webs USA (por no decir todas) siguen viendo la zona 3000 o poco mas en SP, y repito, yo también.

Pero USA es USA y Europa es Europa.

La ema 200 diaria en Europa en unos días si las caídas continúan puede pesar mucho en adelante.

DAX.

En ocasiones he comentado que la correccion que acabo en 2016 es dificil discernir si acabo el dia Brexit o antes.

Y en ocasiones he subido este grafico al cual he añadido los ultimos acontecimientos:

http://prntscr.com/ia2oy9

En el, ademas de la duda de donde acabo la correccion en 2016 con esas «C?», con las actuales circunstancias y recuento podriamos pensar que la onda 3 fue el 161% de la onda 1.

La onda 4 perforo la ema 200 durante varios dias y fue el 38% de correccion de la onda 3 en el grafico de IG, pero en el grafico de CMC solo la toco un dia (¿cual de los 2 miente?… probablemente los 2!!!).

Y la onda 5 ha sido entre el 50-61% de proyeccion de la onda 3 y a su vez 1=5.

Todo lo mas supuestamente habitual con Mr. Elliott.

Con lo cual, tenemos rotura de SR que considero importante, rotura de posible linea 2-4 y perforacion de ema 200 en diario… todo el mismo dia y con volumen.

Porfi Bece y Luis, no es necesario que me recordeis que Elliott bla, bla, bla… que os aseguro que soy totalmente consciente de lo que es Elliott.

Y es que Mr. Elliott hasta lo sucedido esta semana me decia que igual subia el dax a zona 14500, repito, «igual»… vamos, que hoy me apetece pera y mañana igual me apetece manzana… con esto queda clara una vez mas mi opinion de Elliott, que aseguro, ES LA MISMA QUE LA VUESTRA.

De USA lo ultimo que subi es mas o menos lo siguiente.

Solo saco una parte de las subidas desde hace 2 años porque sino no se veria nada.

http://prntscr.com/ia2r5e

En el se aprecia que efectivamente creo que esta en onda iv de V, con lo cual faltarian unos maximos que en principio cifre entre 3050-3200, pero estudiando el grafico podria quedarse en zona 2950 o bien, efectivamente entre 3050-3200 con «preferencia» en zona 3050.

(No se de donde saque que podia llegar a 3200, la verdad… aunque quien sabe)

Aprovecho y subo un grafico de una web americana de la cual su analista creo que es de bueno a muy muy bueno… aunque en los ultimos meses a ido extendiendo la onda 3 semana tras semana tal y como Luis pone en un ejemplo en su libreto de Elliott, ha pringado en sus analisis como cualquiera.

http://prntscr.com/ia2u4j

En Usa TODOS estamos en lo mismo, con lo cual, podriamos pensar que el toro ha acabado y no va a haber mas maximos o que va a subir el s&p a 4000… por aquello del sentimiento de la masa, ya sabeis… jajajaj!!!… ay, señor, que cruz!!!

De todas formas que nadie se preocupe, para pasar el rato ya he planificado toda la correccion venidera en dax… jajja!!!

http://prntscr.com/ia396u

Lo que coincide en largo plazo con:

http://prntscr.com/ia3amr

Si es que no me dan mas hostias porque no opero lo suficiente o por que tengo suerte.

No en vano, DavidTL solo llamarme «el tipo con mas suerte del foro».

En fin, para mayo 16000 en dax.