Y hasta aquí puedo leer. Existen Soportes Relevantes claves que no deben ser rotos, pues si se rompen, podrán generarse rebotes, pero solo serán eso, «rebotes».

Y lo más probable es que el mercado el martes se gire al alza, pues ya se ha generado la señal diaria de «2AFMA».

Por el momento, el que está más ajustado es el IBEX con su SR2. Solo reseñar que el SR2 es de base semanal.

Pero es muy fácil especular sobre un sentido u otro.

En el DAX tenemos como punto crítico el SR1, cerca de los 12.800 puntos. Está a punto del «2AFMA», por lo que desde los mínimos de hoy o desde el SR1, lo más lógico es ver un rebote al alza significativo.

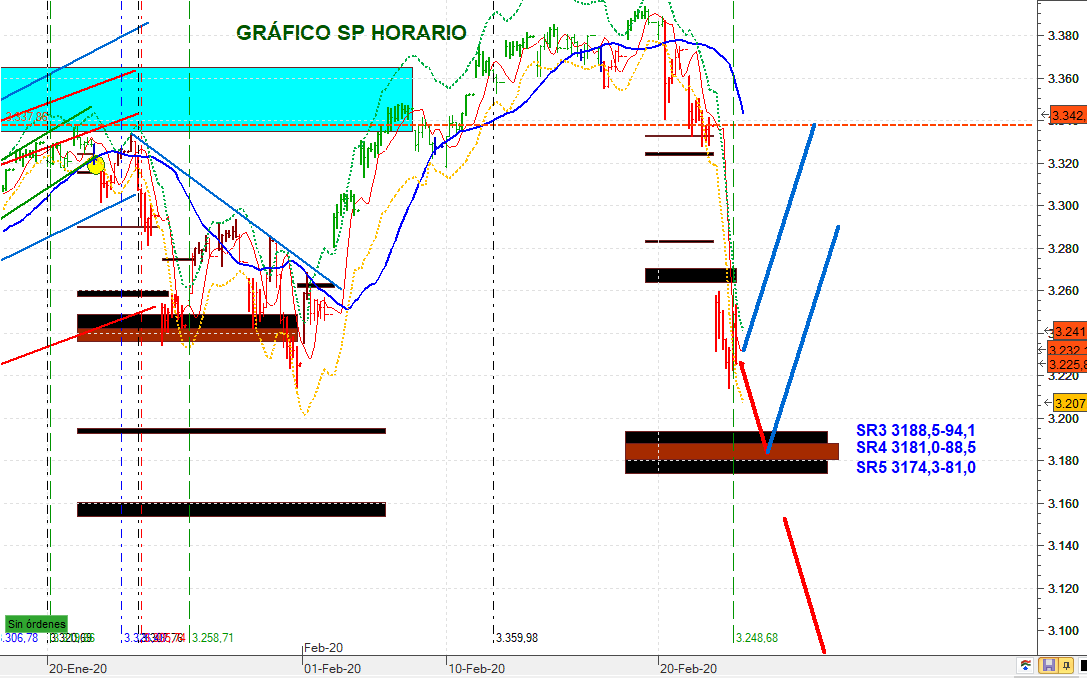

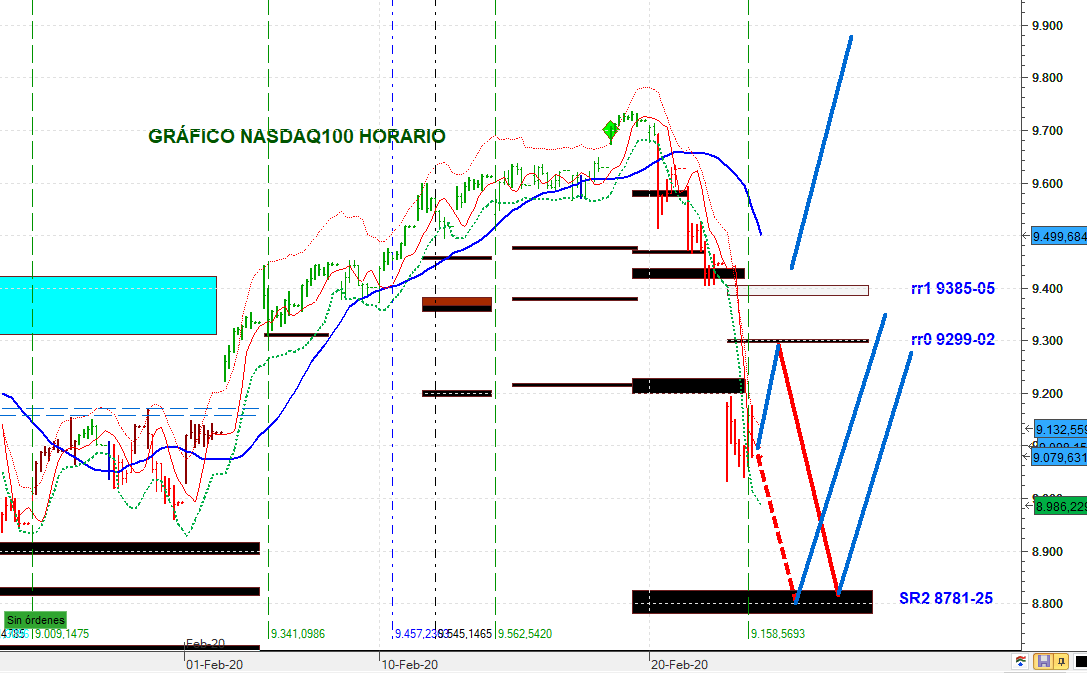

El NASDAQ y el SP han generado la señal de «Segundo Aviso de Fin de Movimiento Anticipado», por lo que pueden rebotar desde la zona actual. En el gráfico del SP podemos ver claramente una zona de 3 SR’s juntos, zona que no debería ser rota a la baja bajo ningún concepto, si es que pensamos en la continuidad alcista. El Soporte Relevante clave del NASDAQ parece algo más lejano, pero está claro que el SR2 debería funcionar para seguir alcistas en el medio plazo. La línea de trazos rojos del NASDAQ sugiere cual debería ser el destino final, con independencia de que se forme el rebote desde el momento actual.

Si los niveles críticos son rotos a la baja, tendremos un muy interesante movimiento.

Todos los índices tocando mínimos anuales.

Dax e ibex ya los han perforado; mucho cuidado.

Interesantes las velas de 30 minutos que podemos dejar a cierre en ibex y dax justo en zona de mínimos.

Formados en dax e ibex martillos contra soporte en 30 min; para que esta vela tenga sentido debe venir acompañada en los próximos 30 min de una vela verde y ya respetar los mínimos formados en dicha vela. En 1 hora no se ve nada significativo de momento.

DAX rompe mínimo del 31/1 atacando la zona 12880. Señal de largo hace 10 minutos con intento de giro de volumen pero hay objetivo de extensión 12835cfd, justo en la SMA30 semanal, así que la señal seguramente tan solo sea un aviso de rebote al alza para corregir parte del «tramito» simple de «solo» 270 puntos a la baja desde que abrió el contado.

Subo el recuento del SP de largo plazo

https://prnt.sc/r7d6b2

Ahí tenemos los giros en los índices y además acompañados de divergencias alcistas en indicadores adelantados que manejo que ya está confirmando el precio.

DAX horario el STCH rosa a punto de meterse en sobreventa.

En noviembre del 2016 se inicia la subida en tiempo, no hay impulsos ni figuras por tanto solo puede ser pequeños wxy compactados como onda W en enero del 2018.

Luego tenemos una onda X correctiva en febrero del 2018, y una Y lateral que duró casi todo el año 2018 en diamétrica en pajarita, todo ese WXY se compacta como (W) de grado superior y el escape de la pajarita inicia la onda (X) que fue la caida de diciembre del 2018.

Esta onda (X) debía ser más grande en precio y tiempo que la pata más pequeña del WXY anterior, que fue la X (caida de febrero del 2018) y así fue. Neowave ya nos estaba advirtiendo de que la caída que iba a venir iba a ser más grande que la de febrero del 2018.

Y ahora estamos en una situación parecida, una vez que acabe la onda (Y) todo el (W)(X)(Y) se compactará como ((W)) de grado superior y la onda ((X)) debe ser más grande en precio y tiempo que la (X) anterior porque fue la pata mas pequeña. Por tanto la onda ((X)) debe durar como mínimo 20 sesiones y ser más del 16% (con el suplemento de precio incluido).

¿Cómo se puede etiquetar como una onda correctiva (¿W?) un máximo histórico tras meses de otros máximos históricos que han superado muy holgadamente los de otros años? Lo que me faltaba por ver…

Si eso se puede calificar de análisis elliottista, paren que yo me bajo.

Además, prácticamente todo el mundo usa y espera las típicas proyecciones, correcciones y relaciones entre ondas, como si fuera algo matemático, sin olvidar que nadie tiene en cuenta el tiempo en las «ecuaciones».

Me pregunto si alguien entre sus «usuarios» es consciente de que las ondas son tan solo una manera de representar fases por las que han transcurrido un mercado a posteriori, sin valor operativo alguno.

La duda está si la onda (Y) ha terminado y estamos en onda ((X)) o esta caida es solo una x de la (Y). Como mucho la onda (Y) podría llegar a 3450 (con un pequeño filtro) porque no puede ser más grande que su (W).

A efectos operativos da igual si estamos ya en ((X)) a mantener cortos como minimo un 16-18% abajo y si solo fuera x de la (Y) y nos sacan a volver a posicionarnos cortos. El siguiente movimiento importante está claro

En lo que no hay duda es que la siguiente corrección va a ser más grande que la anterior en precio y tiempo, es decir la ((X)) va ser más grande que la caída de diciembre del 2018 porque es la teoría, igual que la caida de diciembre del 2018 tenia que ser más grande que la de febrero del 2018, pues ahora lo mismo.

Y lo máximo que podria caer esta ((X)) seria el 62% de su ((W)), o sea caida en torno al 30% desde maximos, aunque esto tiene un pequeño matiz.

Así que si ya estamos en la ((X)) movimiento de caida del 18 al 30% y si solo es una x de la (Y) faltaría una ultima onda y de la (Y), y podríamos tener un ultimo movimiento alcista o lateral alcista antes de la caida. En ningun caso se superarán los 3450 (con pequeño filtro)

David, esto es neowave y no tiene nada que ver con elliot clásico así que esa W está perfectamente etiquetada.

wxy pasa a ser W y despues viene una X que tiene que ser más grande que la pata mas pequeña del wxy y despues una Y ,cuando acaba esta Y todo el WXY pasa a ser (W) de grado superior y asi sucesivamente.

Con todos mis respetos, me parece aventurado afirmar que no hay ningún impulso desde noviembre 2016 en SP; si eso puede ser cierto, por la misma regla de tres se podría llegar a afirmar que ningún activo ha impulsado nunca, ¿no?

Tendría que ponerme a buscar a ver qué entienden los de neowave por impulso… pero mejor me lo ahorro porque solo conseguiría liarme.

No intentes explicarlo Manuel porque a mí al menos seguro que no me va a valer para nada, y supongo que lo mismo para la mayoría de los lectores/comentaristas; no merece la pena.

Lo que no entiendo es que te hayas pasado «al lado oscuro» de las ondas, porque tú usabas una mezcla entre MQT y TR y te iba de maravilla si no recuerdo mal… tus razones tendrás.

Suerte en todo caso.

Sí sí… si ya supuse que no podía tener nada que ver con el elliott clásico al ver la W (onda correctiva) en un máximo histórico tan por encima de máximos históricos anteiores.

No ponía en duda que las etiquetas estén bien o que sean posibles: para eso tendría que conocer la teoría, y evidentemente no tengo ni papa.

Una «teoría de la onda» en la que un máximo histórico clarísimo puede no ser un impulso me parece un poco una ida de pinza, con todo mis respetos.

Lo único que sé con seguridad es que no me interesa en absoluto aprender por qué puede darse ese caso, y dudo mucho de que operativamente pueda tener uso.

Si lo tiene para ti, por mí genial 🙂

En un impulso la onda 2 debe durar mas que la onda 1 y la 4 mas que la 3 asi que eso ya descarta que haya impulsos.

Sigo con MQT y TR pero tambien neovawe para mas largo plazo, y sobre todo habiendo un recuento tan claro como el del SP que nos va a mandar minimo un 18% abajo mas pronto que tarde