Capítulo VII – La “Sobrecompra” y La “Sobreventa” – Fragmento Teórico

ESTOCÁSTICOS Y RSI.

La mayoría de los análisis o consideraciones respecto a si un mercado está sobre comprado o sobre vendido se efectúan con indicadores cuyo rango de variación está limitado por la propia definición del oscilador usado. En esta situación se encuentran los indicadores más comúnmente empleados, siendo estos el ESTOCÁSTICO y el RSI.

Ambos indicadores oscilan entre un rango de valores mínimo de cero y máximo de 100. De esta forma, cuando un mercado comienza un movimiento a la baja y se detecta que el estocástico se sitúa por debajo del nivel 20, se dice que el estocástico está sobre vendido, pero ¿como podemos determinar el auténtico nivel de sobre venta si por mucho que el mercado se mueva a la baja, el estocástico nunca podrá situarse por debajo del nivel cero? Y si el mercado está moviéndose fuertemente a la baja, ¿qué diferencia hay realmente respecto a un valor de 2 o de 5 para un RSI o un ESTOCÁSTICO, teniendo en cuenta que con un rango de variación de 0 a 100, sabemos que el mínimo absoluto está en el cero? Sin duda, ambas preguntas carecen de respuesta.

Análogamente, ante un movimiento al alza, cuando se detecta que el estocástico se sitúa por encima del nivel 80, se dice que el estocástico está sobre comprado.

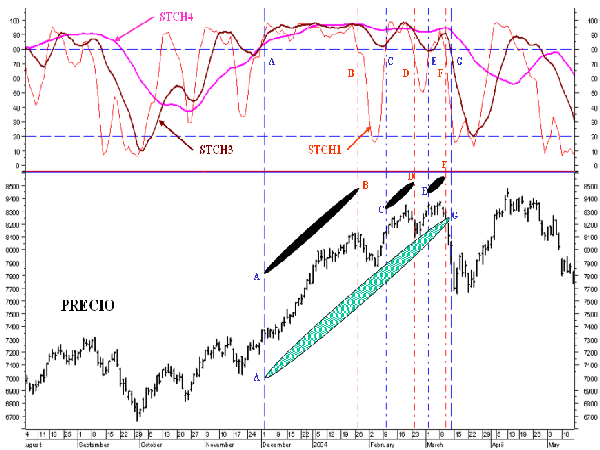

Figura VII.1.2.

En el gráfico diario del IBEX de la figura VII.1.2 he reflejado tres diferentes tipos de estocásticos, siendo el más rápido el identificado como STCH1 y el más lento el STCH4. Podemos apreciar como casi simultáneamente todos los estocásticos entran en zona de SC (punto «A»), casi cuando el mercado está confirmando el inicio del movimiento al alza, y todos ellos permanecen en zona de SC hasta los máximos alcanzados a finales de enero de 2005 (punto «B»). Incluso se aprecia que aunque el STCH1 sale de la SC en 2 ocasiones, cada vez que el mercado pretende moverse al alza, vuelve rápidamente al mencionado estado de SC (tramos «C»-«D» y «E»-«F»). Obviamente, ante dicha circunstancia podremos concluir que la información que nos suministran los estocásticos en lo referente a la SC ó SV es bastante poco efectiva, al menos desde el punto de vista de utilizar la SC y la SV como zonas de parada o giro del movimiento.

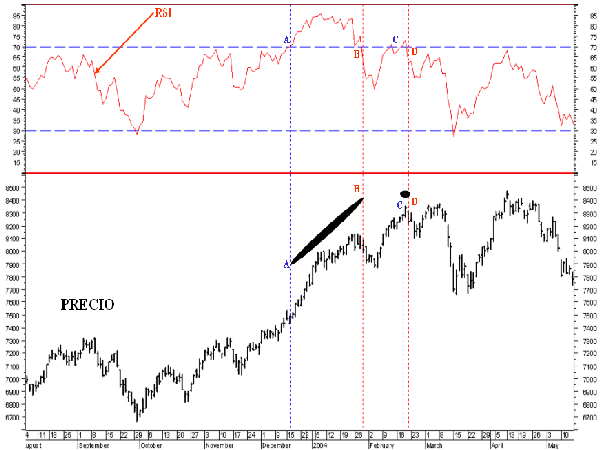

Figura VII.1.3.

En la figura VII.1.3 tenemos el mismo gráfico del IBEX, con el indicador RSI. Respecto a este indicador, es muy común considerar que cuando el mismo está por encima del nivel 70 o por debajo del nivel 30, el mercado está sobre comprado o sobre vendido. Bajo estos criterios, tendríamos un mercado sobre comprado desde el punto «A» hasta el punto «B», y desde el punto «C» hasta el punto «D», y obviamente la conclusión al respecto de este indicador sería análoga a la obtenida con los estocásticos, pues la mayor parte del tramo alcista el mercado permanece en SC con el RSI.

Por el contrario, existen otra serie de indicadores, tales como el DETRENDED PRICE OSCILLATOR, el PRICE RATE OF CHANGE (PRICE RCO), el COMMODITY CHANNEL INDEX (CCI) cuya variación de valores no está predeterminada dentro de un rango fijo de oscilación. Como consecuencia de ello, podríamos en base a ellos establecer puntos concretos a partir de los cuales consideraríamos que el mercado está sobre comprado o sobre vendido, pero a diferencia de los indicadores anteriores, sabríamos que el tiempo durante el cual el mercado permanecerá sobre comprado o sobre vendido es limitado, lo cual es una ventaja bajo la filosofía de «MENOS ES MÁS».

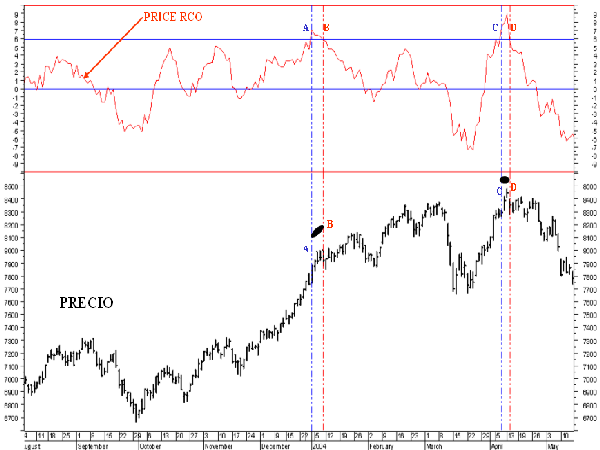

Figura VII.1.4.

Para ello, lo más evidente es visualizar en la figura VII.1.4 el gráfico del IBEX anterior, con un indicador de los mencionados anteriormente, como es el PRICE RCO.

En esta figura podemos apreciar una notable diferencia respecto a las 2 figuras anteriores, y esta diferencia no radica en el acierto del indicador a la hora de definir el momento de la SC, pues podemos fácilmente asumir que dicha situación es circunstancial para el gráfico en cuestión. La diferencia radica en el tiempo de duración de la mencionada SC, tiempo que evidentemente es mucho más escaso. Esto es debido al criterio de definición del nivel de SC ó SV (criterio que veremos en el próximo apartado) y al funcionamiento de un indicador que oscila entre rangos limitados o no limitados. Como los indicadores de rangos de oscilación limitados (RSI, estocásticos,…) llegan un momento que no pueden desplazarse más al alza, lo que hacen es permanecer en la parte superior de su rango de fluctuación, y como consecuencia de ello, nos indican durante un fuerte movimiento al alza o a la baja que el mercado esta sobre comprado o sobre vendido, de forma errónea, tal y como hemos podido constatar.

Ir a «Capítulo VIII – Resumen«. Ir a «Capítulo VIII – Fragmento Teórico«.

Regresar a «Teoría de La Bolsa Relevante«.