Puede ser una anécdota, pero también los sistemas de especulación están basados en estadísticas.

Hace poco más de un año decía:

Recordemos que hace unos meses comentaba que en los mercados americanos los meses de febrero y marzo suelen ser menos alcistas, y los meses de abril y mayo suelen ser más alcistas.

Hoy he leído un informe de Tom Bowley en donde remarca esta hipótesis alcista de esos meses de forma indirecta, pues su estudio se refiere a los trimestres naturales, en concreto a la primera parte de los trimestres naturales. En concreto, analiza los movimientos del SP500 desde 1950 separando la primera y segunda parte de los 4 trimestres del año, de tal manera

Trimestre 1 (1 de enero – 31 de marzo):

1 de enero – 15 de febrero: + 12,38%

16 de febrero – 31 de marzo: + 4,87%

Trimestre 2 (1 de abril – 30 de junio):

1 de abril – 15 de mayo: + 14,48%

16 de mayo – 30 de junio: + 1,70%

Trimestre 3 (1 de julio – 30 de septiembre):

1 de julio – 15 de agosto: + 8,43%

16 de agosto – 30 de septiembre: -2,83%

Cuarto trimestre (1 de octubre – 31 de diciembre):

1 de octubre – 15 de noviembre: + 14,24%

16 de noviembre – 31 de diciembre: + 18,68%

En todos los trimestres naturales, excepto el cuarto trimestre, la primera mitad del trimestre es, CON MUCHO, la mejor mitad. Ni siquiera está cerca.

Sin duda, esta estadística no implica que el precio se mueva al alza entre el 1 de abril y el 15 de mayo, pero si nos da una idea de lo que es más probable que suceda.»

No voy a descubrir nada nuevo, si digo que desde los mínimos, la subida de los índices ha sido espectacular.

Creo que tampoco voy a descubrir nada nuevo si digo que los niveles alcanzados en este rebote son lo suficientemente elevados como para pensar que es poco probable un gran hundimiento de los mercados.

Pero desde el pasado miércoles, podemos ver un retroceso.

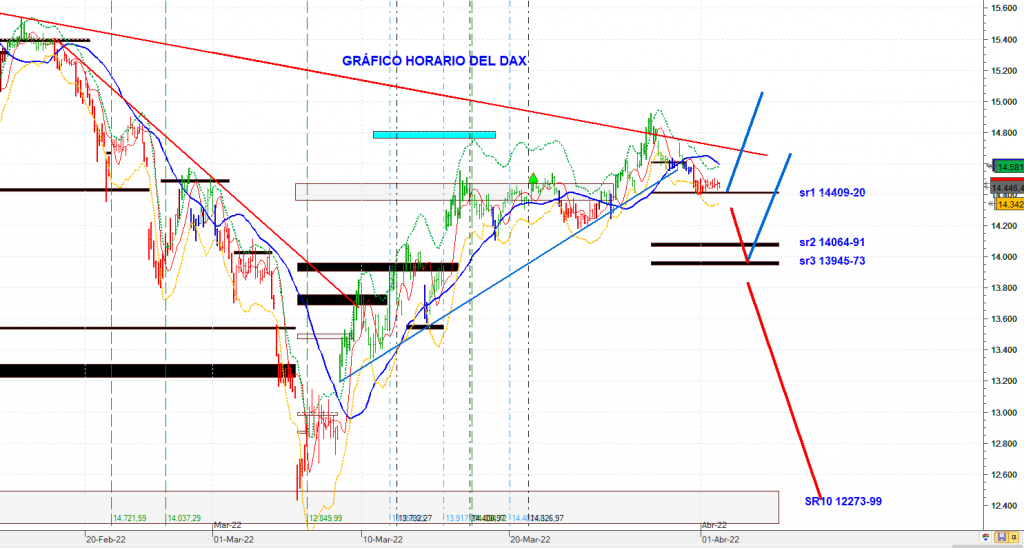

En el DAX dicho retroceso ha sido muy controlado y reducido, tal que el camino de un retroceso más significativo pasaba por romper a la baja el Soporte Relevante sr1, y eso no ha sucedido. En el DAX, el planteamiento es de continuación al alza mientras respete el sr1, y si se rompe a la baja, el movimiento esperado sería el de retroceder hacia el sr2 ó sr3.

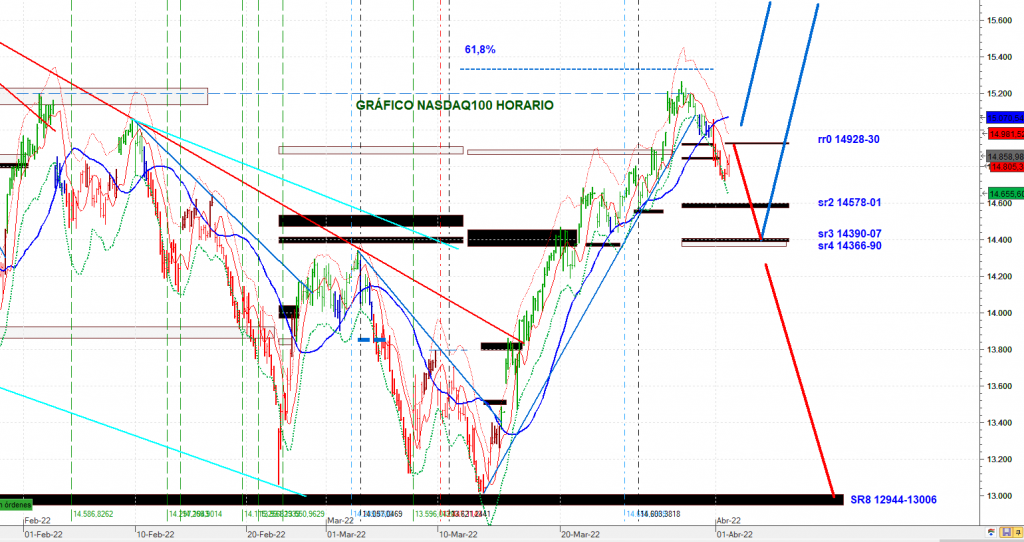

En el NASDAQ la situación es distinta a la del DAX, como consecuencia de que el viernes rompió a la baja sus dos primeros Soportes Relevantes, lo que le hizo entrar en un planteamiento bajista hacia la zona de los Soportes Relevantes sr3 y sr4. Pero en el movimiento a la baja de los últimos días ha generado una pequeña Resistencia Relevante rr0, de tal manera que si la rr0 fuera rota al alza, el planteamiento sobre el NASDAQ sería análogo al del DAX.

Es decir, si el NASDAQ rompe al alza la rr0, podríamos pensar en una continuidad alcista durante esta próxima semana.