Este titular no descubre nada, es conocido por todos. Ayer leía un maravilloso estudio de José Luis Cárpatos que hacía referencia al sentimiento alcista o bajista y la evolución de los mercados cuando el sentimiento alcista era mínimo. No me gustó, simplemente me encantó.

En dicho informe, José Luis explicaba la evolución del S&P en función de la situación de la «Encuesta de la Asociación Americana de Inversores Individuales AAII» (estudio realizado por la firma Bespoke). El estudio va desde 1987 hasta 2016, e indicaba la evolución del S&P en 1, 3, 6 y 12 meses, después de encontrarnos con un determinado nivel de sentimiento alcista en la encuesta mencionada. Yo no quiero repetir el informe realizado por Cárpatos, el mismo es largo y detallado, y yo solo quiero resaltar una circunstancia muy clara.

Cuando el sentimiento alcista de mercado caía por debajo de 20 (actualmente está en 17,7), la evolución del precio del S&P era muy claramente alcista, tal que tras 3 meses se tenía una revalorización media del 6,91%, tras 6 meses dicha revalorización media se alcanza una revalorización media del 13,26%, y tras 1 año la revalorización media llega al 19,97%. El dato en si mismo es claro, ante la situación del sentimiento alcista del mercado actual, la media nos dice que el S&P subirá.

Pero si este dato es importante, mucho más importante es saber el grado de fiabilidad de esta evolución. Y en este caso, la fiabilidad es sencillamente impresionante. Durante el tiempo que dura el estudio (desde 1987, es decir durante 29 años), la situación actual, es decir, la situación en donde el sentimiento alcista del mercado está por debajo de 20 sucede en 30 ocasiones. De esas 30 ocasiones, el mercado subió en el 93% de los casos 3 meses después, subió , y lo mismo sucedió para el periodo de 6 meses, y sin embargo para el periodo de 1 año, el porcentual llegaba al 96%.

En otras palabras, según este estudio, y bajo la situación actual, las probabilidades de subir por parte del S&P son muy elevadas, o por decirlo de otro modo, son extremadamente elevadas.

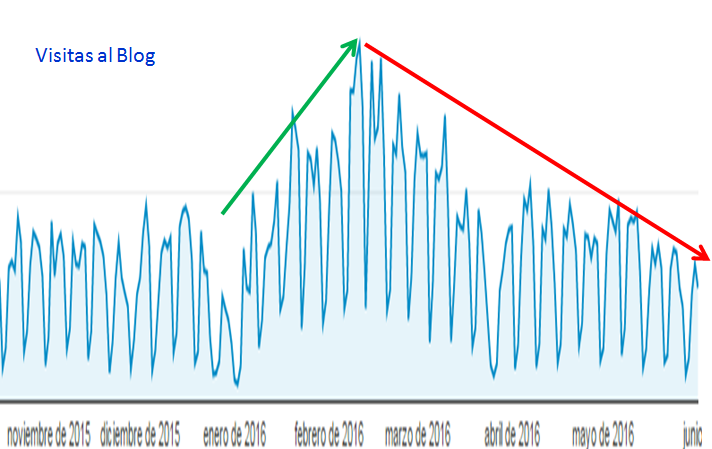

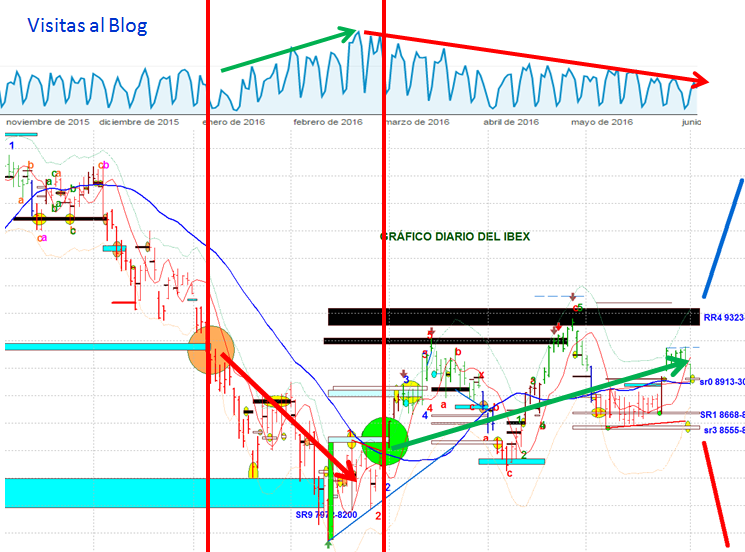

Veamos ahora una evolución de los accesos a mi blog en función del movimiento del mercado (del IBEX). En la primera imagen podemos ver como han evolucionado los accesos al blog, tal que claramente dichos accesos evolucionaron al alza desde primeros de año, y a finales de febrero dicha tendencia se modificó claramente, de alcista a bajista. En otras palabras, cuando el mercado era claramente bajista, la gente estaba nerviosa y quería saber que iba a suceder, razón por la cual los accesos al blog se iban incrementando, pero cuando la perspectiva cambió, la gente se tranquilizó, y lógicamente los accesos al blog empezaron a disminuir, pero la situación actual es que los accesos continúan disminuyendo, es decir, el planteamiento alcista sigue vivo.

Si vemos una comparativa de los accesos con la evolución del precio del IBEX, podemos ver la coincidencia del incremento del nerviosismo (incremento de accesos) con la rotura de un claro Soporte Relevante el 7 de enero, y la coincidencia de una disminución de dicho nerviosismo e incremento de la tranquilidad el 1 de marzo, con la rotura de la primera Resistencia Relevante significativa.

Continuando con la situación actual, y considerando que la tranquilidad sigue marcando el movimiento alcista del mercado, el planteamiento debe ser (aún) alcista. Pero dicha confirmación alcista pasa por la rotura al alza de la RR4. En dicho caso, la perspectiva de continuidad del movimiento al alza sería clara. Pero es evidente que nadie sabe la evolución futura del mercado, y yo menos, pero lo que yo creo que si sé es que si se produce la rotura a la baja del SR1 y del SR3, muy probablemente los accesos al blog se incrementarán, y pasaremos a tener una situación bajista de medio plazo.

Y ahora pasemos al análisis de corto plazo del IBEX. Y aquí quiero resaltar un grave error mio en el informe de ayer, por lo que quiero pedir perdón a todos vosotros, pues sinceramente creo que fue un error inexcusable.

En el informe de ayer coloqué una barrar de trazos y puntos color negro cuando finalizó de forma anticipada la formación denominada «Bonita de STCH en Exceso», y esto impidió que viera el máximos de dicha barra. Hoy he visto dicho máximos, y en función del mismo el Soporte Relevante del informe de ayer no existía, y por el contrario, con dichos nuevos máximos se generó un nuevo Soporte Relevante que hoy reflejo en el gráfico. Este nuevo SR está calculado en base al extremo del precio y en base a los arranques que he reflejado con círculos color verde claro.

El mencionado nuevo Soporte Relevante sr0 no ha sido roto a la baja, y sigue vivo. Esto no quiere decir que no se vaya a romper, simplemente quiere decir que nos está marcando un probable giro al alza. A esta situación de haber sido alcanzado pero no roto dicho sr0, tenemos que se han generado la señal de «Primer Aviso de Fin de Movimiento Anticipado» (línea vertical de trazos color rojo), la señal de giro del Piano Oscillator en zona extrema (línea vertical continua color fucsia), y la señal de «Segundo Aviso de Fin de Movimiento Anticipado» (línea vertical de trazos color verde oscuro). Todas estas señales apoyan la idea de un rebote significativo.

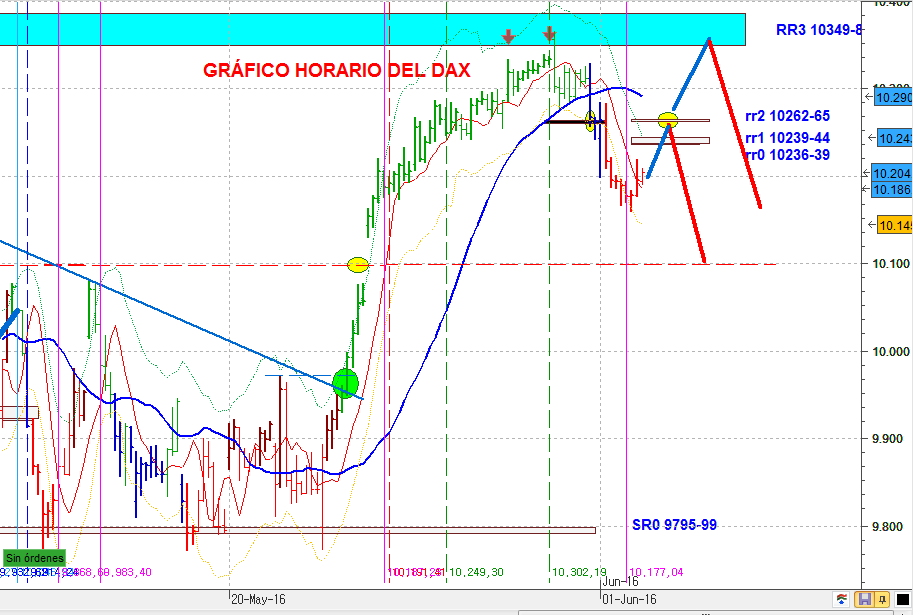

En el DAX la situación es totalmente diferente, se rompió un micro SR y no hay nada que sugiera un giro al alza, con la excepción de la señal de giro del Piano Oscillator en zona extrema (línea vertical continua color fucsia). Es por ello que debo considerar probable un rebote a Resistencias Relevantes, tal que en las mismas hay que mirar a la baja, y si la rr2 se rompe al alza, entonces el precio regresaría ala RR3.

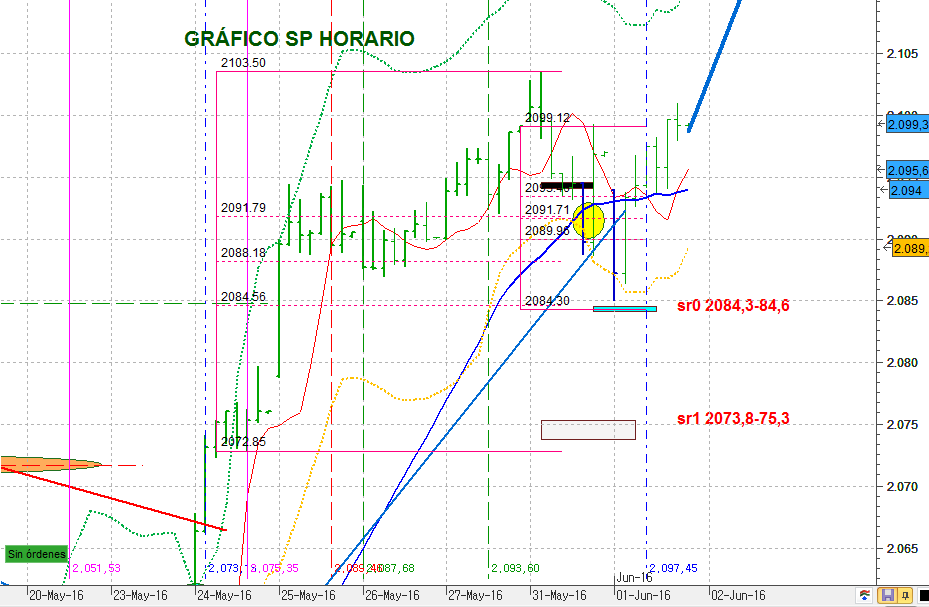

Con respecto al S&P, en un comentario realizado en el informe previo sobre las 20:44 horas, comenté que el mismo había llegado a un Soporte Relevante. Podemos ver el claro giro alcista del mismo una vez alcanzada dicho SR. Hoy he dejado reflejado en el gráfico el método de cálculo de dicho SR (basado en una R6 y un P10). El planteamiento, mientras no se rompan a la baja los SR’s debe seguir siendo alcista. La situación alcista cambiaría con la rotura de los Soportes Relevantes.

Antes de nada: ESPECTACULAR LOZ

Vaya pedazo de informe, y solo lo he mirao por encima!!!

Segundo, cuando hablo de sr’s siempre me refiero a horario, y en las escasas ocasiones en que el marco temporal era otro lo he indicado con un sr’15m o algo así.

Tienes razón en que debo añadir gráfico pero me da cosa que se vea el método de cálculo de NRs en público, pero si te ni importa así lo haré en adelante.

Hoy no he estado pendiente y me pierdo la «bonita buena», jooo

Bueno a ver si puedo entrar overnight…

David TL, claro que no me importe, lo que se puede mostrar es una idea, pero no el método, a ver si ahora con una imagen vas a explicar 100 páginas del lubro que determinan con exactitud como se calcula y usa un Nivel Relevante.

Lo digo en el libro, una de las virtudes de los Niveles Relevantes es que su cálculo no es sencillo, y en base a ello, es fácil que duren en el tiempo (me refiero a que es fácil que sigan siendo válidos por mucho tiempo.

Un gráfico me va a preocupar??? El que pretenda aprender con eso, lo lleva claro.

Buenas noches! Luis, en el comentario del día anterior en el que estabas preocupado por un error que podía perjudicar a alguien, no sé si era por mi, o por otro compañero. Si era por mi no te preocupes. Como indicó mi tocayo Sergio, ya somos mayorcitos, y la responsabilidad de mis operaciones es mía, y solo mía, faltaría mas! jejeje. Tengo claro que el error forma parte de nuestra esencia, en la vida personal, en el trabajo, en todos los ámbitos; es algo cotidiano, ordinario. Lo extraordinario es el acierto, y el acierto continuado ya ni te cuento. Ese es uno de los motivos por el que este espacio es extraordinario.

El STOP a mis posiciones abiertas antes de ayer se ejecutó, si, pero por otro motivo.

El soporte relevante que indicas en Ibex en el informe de hoy, lo propuse el día 26, ligeramente distinto (8909-20) seguramente por los distintos precios de Investing y lo tenía marcado en mi gráfico.

Como estoy de turno por la noche, pues tenía que echarme a dormir, asi que una vez que el precio llegó al entorno, introduje el stop en 8870 y me fuí a dormir.

Desgraciadamente ayer tocó que bajaran hasta 8860 o 8865, y después se respetó el soporte. Si hubiera estado levantado siguiéndolo no lo habría ejecutado. Pero así es esto, no pasa nada. Al levantarme por la tarde, vi que se había respetado. Cuando me pasa esto, suelo reabrir las posiciones. Ayer preferí no hacerlo, a la espera de que el SP respetara sus soportes relevantes. Como de momento así ha sucedido, mañana, si el mercado lo permite, reabriré la posición en sr de Ibex. Y si no, pues a esperar otra oportunidad.

A ver si el mercado se decide ya ha salir de este rango y rompemos al alza o a la baja. Tengo mucha curiosidad por ver si se cumple la predicción que hemos leído en alguna ocasión del Ibex este verano a 6.000. Yo no descarto dicha bajada, soy un «oso», pero, después de leer tus informes anuales y el libro, estoy aprendiendo o intentando ser más «alcista», más optimista. Por todo lo que estoy viendo y leyendo, a pesar de mi tendencia «oso», me inclino más por ruptura al alza, de forma «sorprendente» y con objetivos alcistas también inesperados. Ojalá.

Un saludo!

Buenos dias.

El informe-estadistica de Jose Luis carpatos es CONTUNDENTE en todos los plazos temporales… aun asi, creo que la cotizacion del s&p no tiene porque seguir la verticalidad iniciada el 11F de este año (de hecho, no creo que la siga por mucho tiempo mas).

Esto no quita que, dentro de unos meses-1 año la cotizacion del s&p no este mas alta que actualmente… digo yo que, algun recorte (abc) «de verdad» tendra que hacer!!!

Somos algunos, los que creemos que la onda actual es una B (aunque esto esta por ver)… a la cual seguira una potente onda C bajista (para finalizar la onda 4 de largo plazo), y finalmente desarrollar una onda 5 al alza (por ejemplo).

http://prntscr.com/bbbacg

Tambien hace unos dias, creo que fue Javivi quien subio al blog otra estadistica contraria a la de Carpatos.

En esta se decia mas o menos que, pasado un tiempo sin hacer nuevos maximos, la cotizacion tiene tendencia a caer (75% de posibilidades creo recordar)… y el s&p lleva casi 1 año sin hacer maximos.

LOZ

Ok, tomaré de ejemplo lo que has puesto en el informe de hoy para poner los gráficos de los NR’s que proponga yo en el futuro.

Manda coj…s que buscara al P10-R6 en DAX pero no en S&P, que era infinitamente más fácil de ver, y me quedé sin abrir largos por no tener sr sobre el que hacerlo, ¡damn it!

A pesar de que creo que falta al menos un nuevo máximo tanto en S&P como en Europa, si hoy el S&P vuelve a abrir con gap a la baja (no lo creo, pero ahí está amagando quizá debido al tortazo de anoche del Nikkei) me va a dar mala espina porque cuando empiezan a darse varias aperturas a la baja, incluso con reversals al poco de abrir, el índice suele terminar por ceder a la baja.

Por último, veo el gráfico diario de por ejemplo el DAX y la verdad, me cuesta horrores verla como el comienzo de una subida impulsiva que vaya a durar mucho en el tiempo. Más parece un subida correctora de las caídas que el nacimiento de un nuevo tramo alcista a nuevos máximos.

A pesar de que es cierto lo que dice LOZ (que sería la primera vez que los temerosos minoritarios acertaran con la dirección del mercado a medio plazo, o sea, para abajo), también es verdad que el S&P ha subido ese cerca del 7% a los 3 meses cuando el % de alcistas ha sido tan bajo; pero ¡ay amigo! en 3 meses podemos ver una caída durísima y una vuelta en V y nuevos máximos, y es lo que espero jeje

Veremos!

Buenos días; acabo de recomprar uno de los mini ibex y de momento va escopetao. Como es nuestro querido Ibex jejeje.

Buenos días:

Vaya juerga que se tran con el DAX eh!. Bueno y con algún otro que también lo mueven.

Sospecho que es «parecido» a lo que estuvieron haciendo ayer por la tarde…: tratar de marear la perdiz…, vamos a ver lo que finalmente pasa.

Yo (bueno yo no), LA BONITA DEL SP me hace sospechar que romperá por ARRIBA.

Por otro lado DavidTL, he abierto un largo en CFD Nikkei, posición muy pequeñita, 0,1 lotes, aunque la pinta da miedo. Menudos huecos tiene el jodío, peor que el Ibex, pero la TR es la TR y los sr’s ya sabemos como son de duros.

Luis ¿podría ser sr horario en Nikkei el rango 16.575-16.611 http://prntscr.com/bbbn2u? Además tiene FMA1

SergioT

El Nikkei… sí que da miedo, sí. Hace mucho vi una comparativa Nikkei-S&P que mostraba que históricamente el Nikkei ha «adelantado» en cierto modo lo que después terminaba haciendo el S&P, a distinta escala eso sí, y ya ves lo que lleva meses haciendo!

Respecto a tu largo en IBEX, tiene la SMA200h del CFD en 8973 y me da que no la pasa a la primera (fíjate que se ha parado justo ahí varias veces ya).

Creo que se peguerá otra vuelta por 8900 o quizá un poco menos para ahuyentar a los largos y ahí sí empezar a tirar fuertecito al alza «sincronizado» con USA y DAX.

Lo pienso porque el DAX parece «convencido» de ir mínimo a tocar los 10140 a pesar de no haber sr. Para masquetrading es la corrección mínima que «debería» hacer el DAX antes de volver a tirar al alza.

El DAX está luchando por no perder su SMA200h en 10177; ya ha hecho un primer amago, y si cierra por debajo aumentará mucho las probabilidades de ir a la zona 10100-10140.

El volumen largo en DAX está «sequito» y el corto ha aparecido ayer con cierta fuerza, ojo con eso, aunque la zona 10000-10140 «debería» ser un muro muy difícil de franquear.

Por último, me ha resultado muy gracioso que el de masquetrading (en adelante MQT) ha comentado hoy en uno de los vídeos que «cuando confluyen el fibo 38 de un tramo amplio y el 62 de un tramo más pequeño, el precio suele frenar en esa zona»: básicamente ha definido los SR’s «pata negra» jejeje

LOZ

¿Ves cómo el cálculo de NR’s y el sistema FPF tienen mucho en común? Por eso me gusta ver sus vídeos.

Creo que los 2 son muy buenos sistemas y que se pueden complementar muy bien.

SergioT, lo siento, no sigo el NIKKEY.

Respecto al los comentarios de una estadística alcista y otra bajista, si el S&P supera los máximos de junio 2015, la estadística bajista quedaría anulada.

Respecto a que puede subir y anteriormente caer y hacer una «V», cierto, pero lo interesante, según mi punot de vista es que si se superan máximos del año 2015 en el S&P, las probabilidades de que durante 1 año no tengamos gransdes caídas, serían muy elevadas. Otra cosa muy distinta es operar con esta información. Es como cuando comento que un recuento de Elliott de largo plazo no me sirve para operar. Estas cosas solo sirven para hacernos una idea del futuro del mercado.

El Dax se está aguantando en estos niveles porque creo que tiene un sr de 15 min por 10174-10183. Otro larguito que meto con un lote de 0,1. A ver si hay suerte.

He cerrado el miniibex y me paso al Dax.

Sí sí LOZ, absolutamente de acuerdo en el 99%. En lo único en lo que no estoy del todo de acuerdo es en lo de la superación de los 2135, aunque mi opinión dependerá de cómo los supere, tanto el día que ocurra como lo que ocurra en los días previos.

Como he dicho, estoy muy convencido de que a esta subida desde 1810 del S&P le queda un máximo.

Impresionante cómo clavó ayer el IBEX la DMACT horaria en 8879 (mínimo de ayer 8881), al igual que hizo de tope los días 9 y 11 de mayo.

Como el IBEX está bien bajista desde el martes lo que veo más probable es que lateralice un poco mientras corrige la gran SV acumulada hasta que se encuentre con la DMAC horaria, y si ahí tenemos IM podemos tener un sombrero bajista que a ver hasta dónde lo lleva.

Ya ha llegado al R6 de todo el tramo a la baja mientras el DAX sigue renqueante (cómo se nota cuál tiene sr y cuál no jeje). DMACh a tiro y RSIh llegando a zona de resistencia… para mí tinto y en botella.

Parece que el Dax también responde en el sr propuesto. Veremos qué pasa. Ahora mismo estoy: largo en sp, largo en Dax y largo en Nikkei, todos comprados en sr’s o lo que creo son sr’s.

Ok Luis.

Gracias por la aclaracion sobre las estadisticas… veremos que sucede!!!

Por los USA comentan que el s&p ha construido una primera onda al alza desde los 2025 puntos… y que los dos ultimos dias ha construido las ondas a y b, con lo cual, falta por construir la onda c a la baja, y la cifran en 2073 puntos (cuidado tocayo con esos largos en s&p).