Efectivamente, observar un índice de forma individualizada suele conducir a un análisis global erróneo. Pero una cosa es un «análisis de situación global errónea» y otra cosa muy distinta es una «señal o una operativa con respecto a un determinado valor o índice».

Resulta evidente que cuando los mercados suben, casi todos o al menos la mayor parte de los valores suben, y cuando los mercados bajan, casi todos o al menos la mayor parte de los valores bajan. Con esto, no creo haber descubierto la pólvora ni nada por el estilo, es una evidencia evidente.

Pero cuando los mercados suben, también es una evidencia evidente que algunos valores suben más y otros menos (y eso que algunos no suben). Como consecuencia de ello, la evidente evidencia de que cuando los mercados suben, cualquier valor es bueno, no es cierta, y es necesario seleccionar. Dicho de otro modo, cada índice o cada valor tiene sus características, y mientras que es evidente que la situación general es la más fácil y sencilla para ganar, para operar, debemos ver la situación individual de cada valor o índice.

Todo esto viene a colación de los comentarios de un amigo que defiende operar solo con el IBEX, pues dice que todos hacen lo mismo, y sin embargo, yo niego dicho criterio, y pienso que cada índice se mueve de forma distinta, y lo ideal es operar en diferentes índices, pues no son iguales su comportamiento.

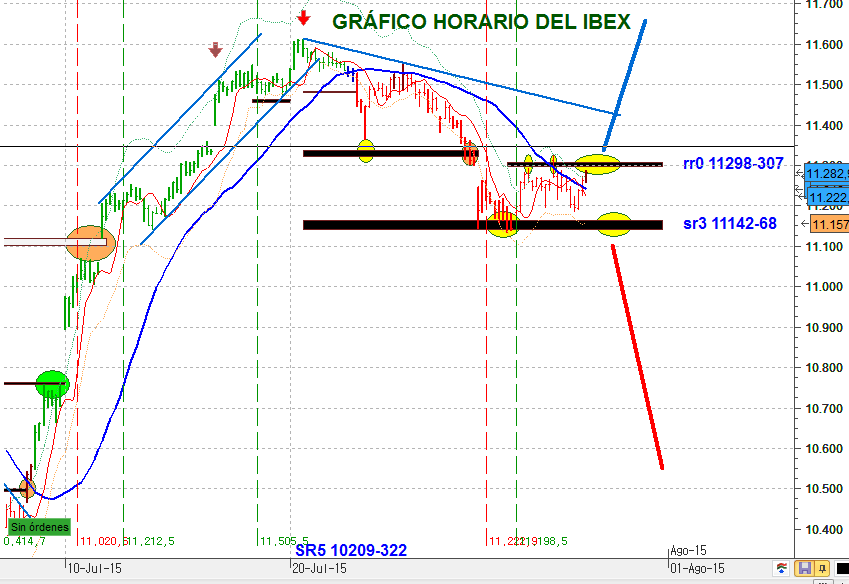

Durante la semana previa, vimos caídas en S&P y en DAX, mientras que el IBEX respetó con pulcritud su último Soporte Relevante sr3. Como dije hace unos días, casi todo se volvió bajista, pero el IBEX no solo era alcista, sino que llegó al punto de compra en función de una operativa basada en los Soportes y Resistencias Relevantes (a pesar de que el resto era bajista).

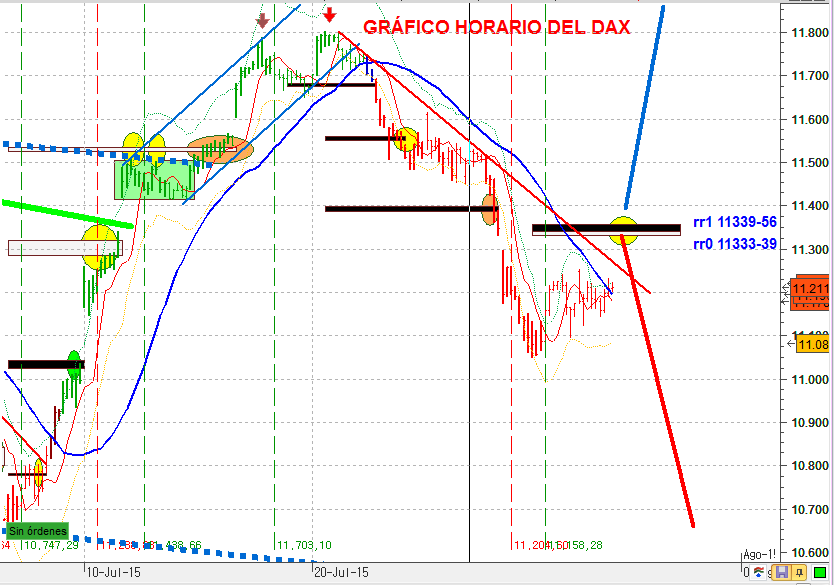

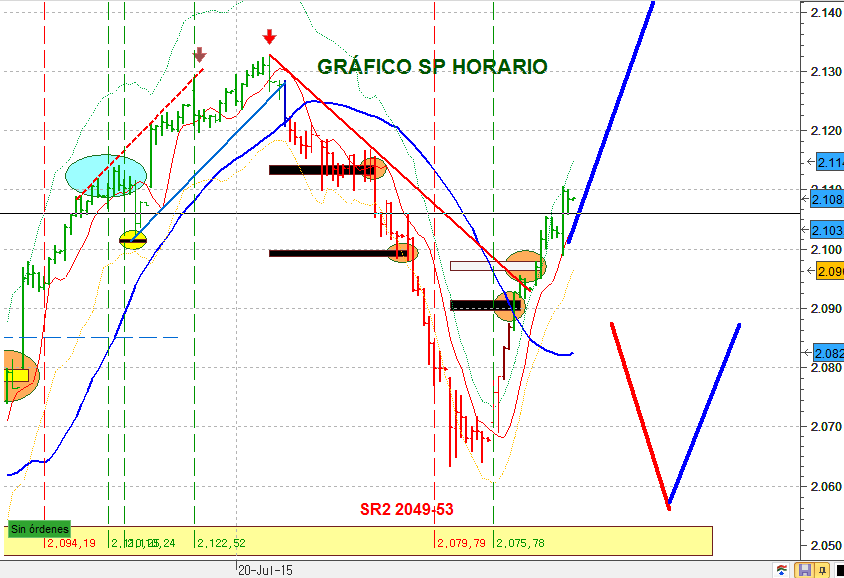

Y analizando IBEX, DAX y S&P, y en concreto el S&P nos dice que ha dado compra. Pero, ¿dicha compra es buena?, es decir, ¿dicha compra está apoyada por el reto de índices? Hoy, aquí y ahora, solo puedo decir que «NO», pues si vemos los gráficos del IBEX y del DAX, casi ni se han movido, por lo que la conclusión podría ser que el movimiento al alza del S&P no es más que un rebote basado en la sobre venta y en que es el índice (de los 3 analizados) que más cayó.

Luego para yo creer en el actual rebote, necesito ver al DAX y al IBEX rompiendo sus Resistencias Relevantes.

En el gráfico del IBEX, podemos ver que no hay cambios con respecto al gráfico de hoy, luego, aún siendo alcistas por respetar el sr3, lo pongo en cuarentena hasta superar la rr0. Ahora buen, si se rompe el sr3, creo que tendríamos aceleración bajista.

En el gráfico del DAX, la fuerza del rebote (por el momento) es tremenda, con rotura de LTBR, de DMA CRÍTICA y de Resistencias Relevantes. Evidentemente, lo dicho es broma, pues ha sucedido todo lo opuesto.

En el S&P, como ta he dejado entrever anteriormente, la situación es muy distinta, porque se han roto al alza todas las RR’s y la tendencia horaria ha girado al alza. Consecuentemente, el análisis individualizado del S&P para el corto plazo es alcista. Pero dicho análisis o criterio alcista para el S&P lo tengo que poner en cuarentena a la espera de confirmación de IBEX y DAX. OTro problema que tengo en el S&P, es que no tiene Soportes Relevantes.

GOOD LUCK TO EVERYBODY

Indudablemente creer que todos los índices hacen lo mismo es ir directamente hacia el abismo y la perdición. Solo hay que ver el comportamiento de los índices americanos, con respecto a los europeos, desde que se inició la crisis. Los primeros han recuperado prácticamente sus niveles iniciales, mientras los europeos, y sobre todo el ibex, no llegan a esos niveles ni por asomo. Recordemos que el ibex llegó a estar en 16.000 creo que a finales de 2007 o principios de 2008, no recuerdo bien. Otra cosa es que en gráficos del día a día, los movimientos parezcan similares, pero volvemos a lo de siempre, en bolsa todo se basa en la óptica temporal que sigamos, y si quieres ver el bosque no cojas un gráfico horario, mira un poco más arriba, para que desaparezca la la ilusión de similitud entre dichos índices, ya que si no simplemente estarás viendo un solo árbol. Otra cosa distinta es que nos apoyemos en los gráficos horarios o diarios, para la operativa a muy corto plazo. Un saludo.

Ojo Paco, hay índices que incorporan los dividendos, como el DAX, Y otros que no, como el IBEX. Si mirásemos el gráfico del IBEX total return, con dividendos, esta muy próximo al equivalente a esos 16.000 que mencionas

De hecho está en máximos históricos desde junio 2014 y ahora mismo está a menos de un 1% de hacer nuevos máximos históricos.

es.investing.com/indices/ibex-total-return-chart

Recomiendo encarecidamente la compra del libro, no hace falta un gran conocimiento básico para empezar aunque está bien saber qué son el RSI, un estocástico y un MACD.

También recomendable el manual de Elliott si se tiene una base media en ondas.

Paco,

No sé si te refieres a la crisis de 2007 o qué, porque casi todos los índices europeos sin descontar dividendos están en máximos históricos o cerca, y los americanos están muy por encima de sus máximos de 2007. Faltaban los Nasdaq pero esos también o ya han llegado al máximo del 2000 o ya los han superado.

La velocidad y amplitud de los movimientos suele ser distinta, pero los índices europeos y americanos suelen ir de la mano la mayor parte del tiempo.

David TL, procura tener liquidez disponible para comprar por debajo de 11200 la semana que viene.

A mi me sale una Resistencia Relevante horaria en 11370 contado del IBEX.

Ahí será pelota de SET cuando acabe la semana alc ista por fin de mes.

Y de soporte horario interno me sale 11271-74 que debería ser soporte de hoy.

Si se pierde es muy mala sombra la subida con los resultados bueníiiiisimos de TEF y SAN. Compra arriba que te lo bajo ¡oiga!

LTBR y DMAs horarias del DAX rotas, no con mucha fuerza eso sí. RSI casi en 60, a menos que hoy caiga, que no creo.

Ya vemos la cresta de gallo que han montado hoy.

Buenos resultados. Entusiasmo. ZAS.

Son unos artistas.

David, acaba de cerrar la primera hora, y solo hay aire y lo malo es que considerando que es fin de mes, julio, la pauta semanal y las caídas previas, deberíamos ver subidas y no las hay.

Tenemos otro problema importante para pensar en subidas y es la

MASTER CANDLE de la primera barra horaria de hoy en IBEX Y DAX…

Luis, en el Ibex ya tenemos el cierre de las 10 por debajo de apertura en una vela envolvente bajista importante, ahora queda ver el cierre de las 11, pero todo apunta a que habrá inversión de la pauta alcista, y como dices en el informe aceleración bajista.

Yo me puse corto en rr0 del Dax, y la pista me la dió el Ibex.

Sólo una consideracion, cuando falla la pauta semanal alcista, que falla poco,un 25-30% aproximadamente, las caídas al cierre del viernes respecto al cierre del martes suelen ser importantes, de 175 en los últimos 3 años, es decir que deberíamos ver un 1% más abajo al Ibex al cierre del viernes.

Rafael puedes aclararnos donde está la MC en el Ibex?, yo sólo veo una envolvente bajista en gráfico horario.

Efectivamente Pablorem.

Rafael, para poder decir si una vela es MC o no hay que esperar a las 4 ó 5 velas siguientes al menos, no confundas con una envolvente bajista.

Está bien hecho lo de ponerse corto en el DAX en la rr0, claro que sí, no la va a pasar a la primera jeje.

Gabriel, no sé dónde ves el entusiasmo la verdad. Las casas de análisis dan los peores augurios desde hace muchos años y claro, todo el mundo sabe que aciertan siempre… (sarcasmo) 😛

Niveles de liquidez de fondos en máximos de muchos años indicando un miedo brutal.

http://www.pragcap.com/three-bullish-charts/

Explicado en español:

http://inbestia.com/analisis/usa-donde-esta-la-pasta-posicionamiento-global

Cada vez que ha ocurrido desde 2002, bolsas un 17% de media más arriba en 1 año.

Todo el mundo diciendo que la FED sube tipos en septiembre y yo digo que no.

Dice Cárpatos: Según JP Morgan las empresas que superan previsiones son el mayor número desde el año 2009.

Ayer el NYSE subiendo más que el S&P, y van 2 días ya que suben muchos más valores de los que bajan, lo mismo con los volúmenes de compras sobre los de ventas, superándolos en al menos 3 ó 4 veces.

Estoy convencido de que están frenando a los índices mientras acumulan antes de salir al alza. USA no va a ser problema alguno porque creo que estos días vemos nuevos máximos históricos.

Vengo tiempo diciendo que lo conseguirían en septiembre (cuando menos se esperara) pero va a ser antes: todo el mundo fuera porque «en agosto siempre se baja» y ya veremos qué pasa este año.

Inversión de la pauta semanal confirmada.