Sinceramente, podríamos ver un nuevo retroceso, pero con independencia de ello, el planteamiento sigue siendo alcista.

Al final, creo que la sencillez es lo que debe predominar, dejando aparte elucubraciones sobre recuentos de Elliott tremendistas de largo plazo que normalmente no nos conducen a nada positivo, y dejando aparte las posibles previsiones de la evolución de los precios de los bonos con sus implicaciones en valores tecnológicos. Y es que la lógica de esperar movimientos de un tipo o de otro en base a criterios lógicos, no suelen ser efectivos, y como ejemplo nos puede servir fácilmente el efecto de la pandemia durante casi todo el año 2020, en donde ha tenido un efecto innegable sobre la economía y sobre nuestras vidas, y que sin embargo, en los mercados no hemos visto dicho efecto, probablemente porque consideran que la pandemia es un efecto secundario y puntual que será solucionado en un periodo concreto de tiempo. Con independencia de mis deseos a nivel mundial, que evidentemente son pensamientos positivos, la consideración de todos estos hechos es una complicación a nivel operativo en los mercados.

Repito, creo que la sencillez es lo que se debe tener en valor, ya sabéis que «menos es más», aunque en ocasiones nos dejemos llevar por planteamientos más radicales que nos hacen ser más precavidos en los mercados. Un ejemplo de ese «dejarnos llevar» lo puedo concretar en mi personalmente, pues en base a dichos planteamientos bajistas, una de mis operativas semanales la he reducido a la mitad esta última semana, dejando de ganar casi la mitad de lo que debería haber arriesgado, pero el error o el miedo ha sido mío y de nadie más. No podemos dejar de operar pensando en ciertas opciones alternativas, simplemente debemos dejarnos llevar por la operativa tradicional y en caso contrario, aplicar los stops necesarios.

Desde mi punto de vista, Elliott puede ser considerado cuando el planteamiento de un determinado recuento es muy muy claro (ésto es lo que me sucedió en febrero de 2020, y lo que me evitó que el mercado bajista me pillara a contrapié), pero en el momento actual, no considero dicha opción muy muy clara. Para mi, la sencillez radica en ver simplemente hechos concretos, y la máxima sencillez la llevo a la tendencia de largo plazo, las Líneas de Tendencia Relevantes, los Niveles Relevantes, y por último las señales del Detrended Oscillator (cuando éstas se generan). Considerar más elementos es enredar y complicarse la vida e incluso la operativa.

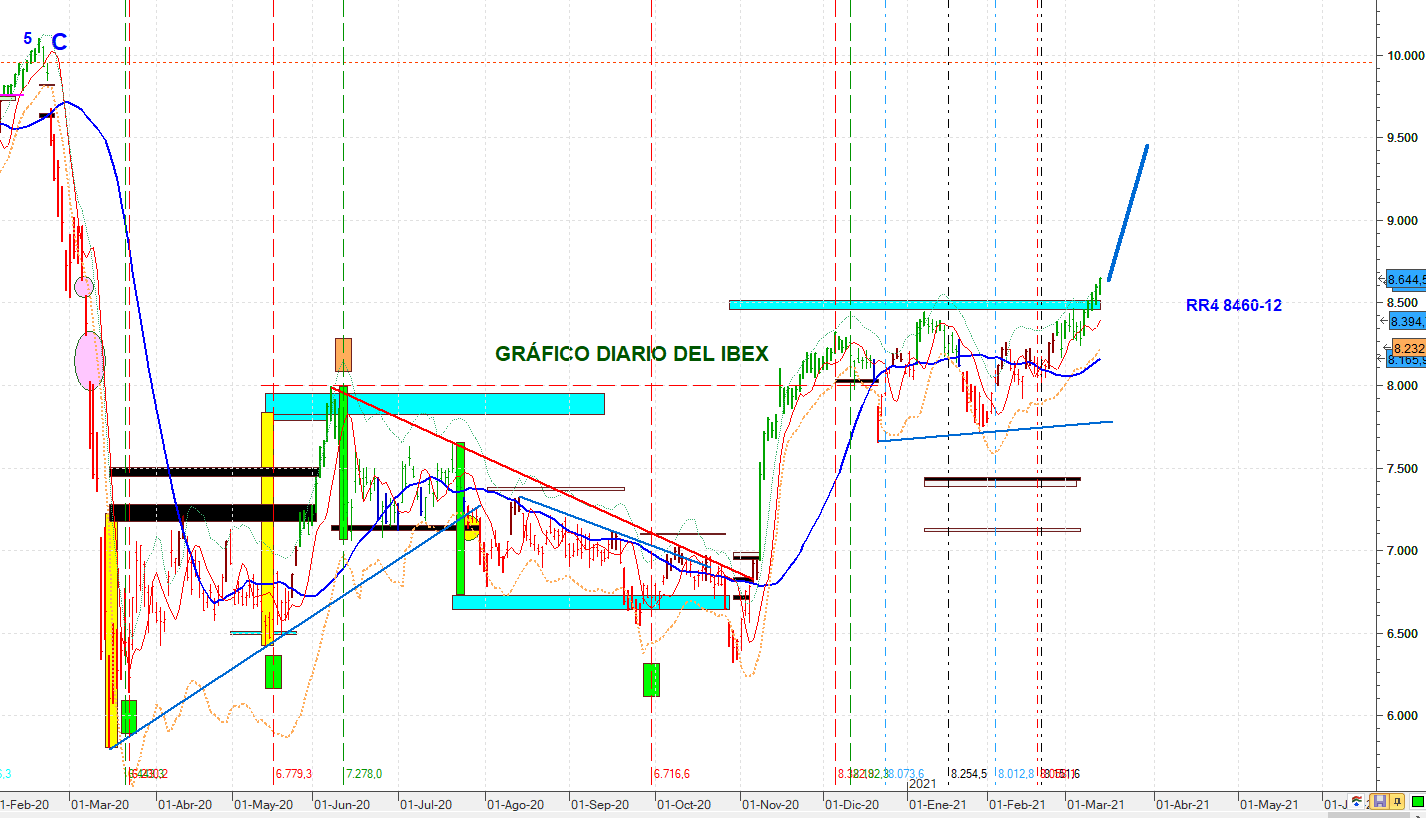

Tras este pequeño discurso, analicemos la situación del IBEX, el cual, mirando su gráfico diario, nos dice que la antigua Resistencia Relevante RR4 reflejada en el gráfico en color fucsia, ha sido rota al alza, por lo que el planteamiento debe ser alcista, aunque nada en blanco o negro, siempre hay matices. Pero lo que tengo claro es que «NO» podemos empezar a decir que si ha habido una dilatación del precio y cosas parecidas.

Si analizamos el gráfico semanal del IBEX, podemos ver que el DETRENDED se mostró alcista en mayo de 2020, cambió su tendencia a alcista en la primera parte del pasado mes de noviembre y esta última semana ha roto al alza su Resistencia Relevante, por lo que el planteamiento de continuar al alza hacia la LTBR color rojo es el planteamiento más lógico y probable.

Tras un pequeño análisis de medio plazo del IBEX, pasemos al rabioso corto plazo horario de DAX y NASDAQ.

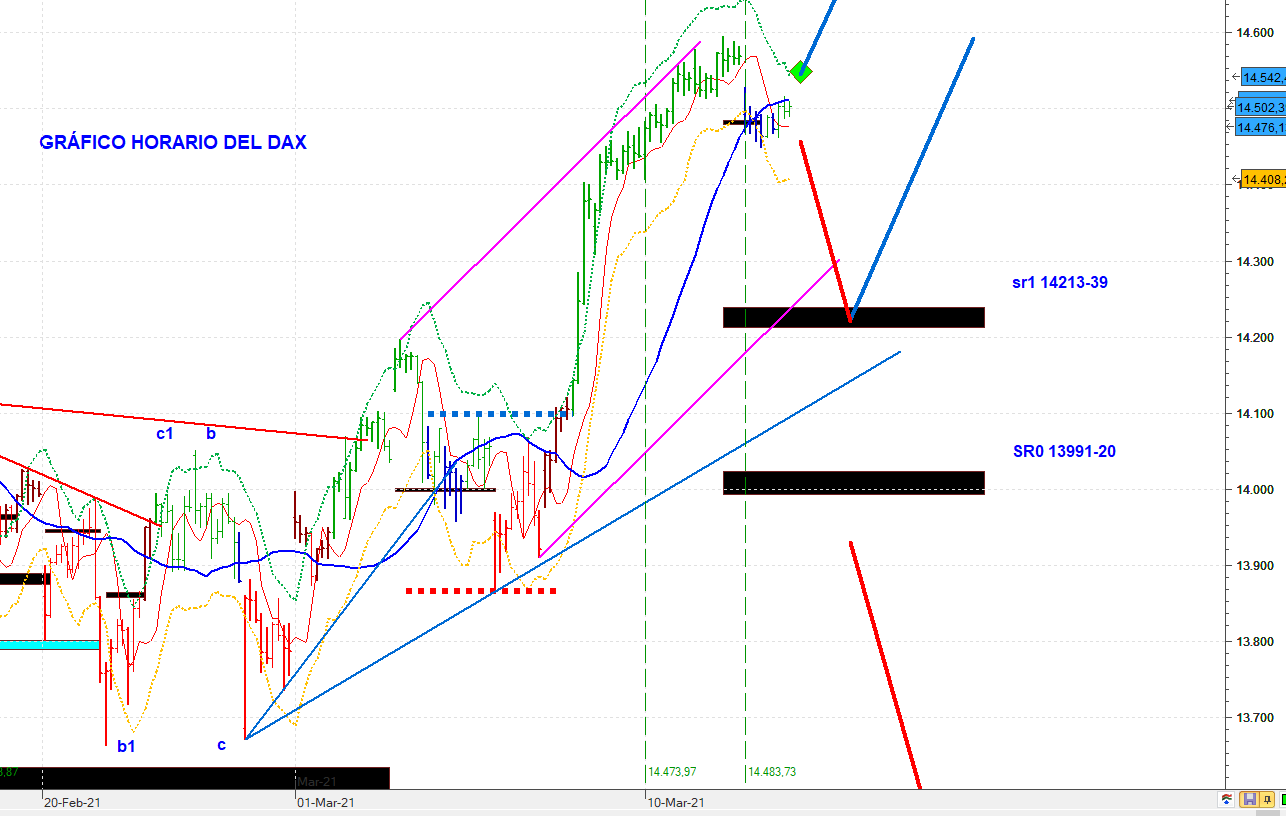

Para mi sería realmente sencillo decir que el sr0 del DAX funcionó y que la apuesta alcista sigue vigente al 100%. Pero no sería honesto por mi parte. La realidad es que el viernes el mencionado sr0 fue roto a la baja. Es cierto que la tendencia horaria se mantuvo al alza, pero también es cierto que se generó la señal de «Segundo Aviso de Fin de Movimiento Anticipado». La realidad es que todo ha quedado en el aire, con predisposición bajista por la rotura del mencionado sr0, si se retoma el proceso a la baja, la perspectiva será la de buscar un retroceso que podría llegar al sr1. Pero por el lado contrario, considerando que la caída llegó a Soporte del RSI, si se retoma el movimiento al alza, tendríamos la «Confirmación de la Tendencia del RSI» (rombo color verde claro, que haría apostar por la continuación al alza, tal y como sugiere el medio plazo. Quizá si se retoma el movimiento a la baja, podría buscarse otro SR, pero eso ya lo veríamos.

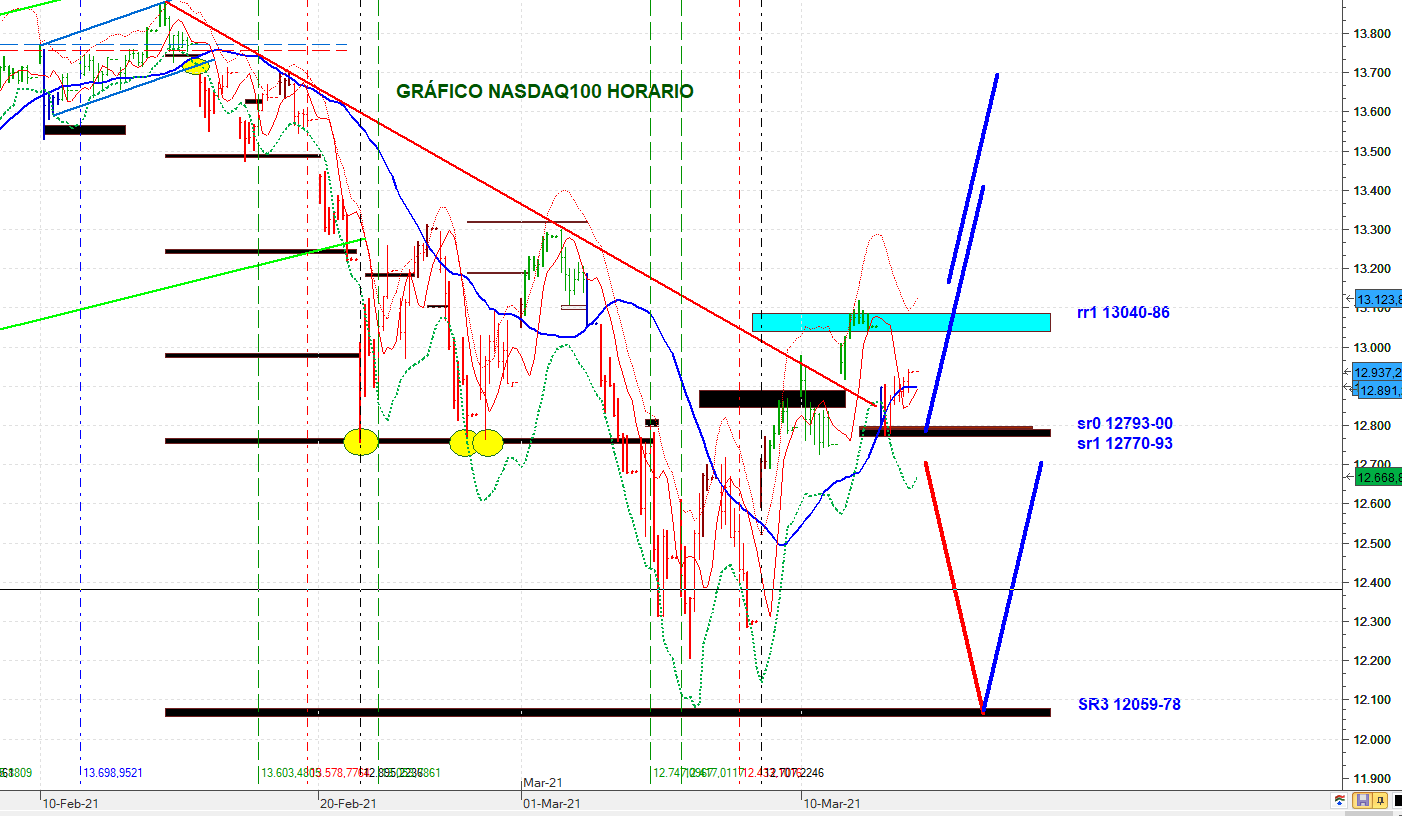

En el NASDAQ horario si que podemos ver que los Soportes Relevantes sr0 y sr1 funcionaron a la perfección (a diferencia de lo mencionado con el DAX). Consecuentemente, el planteamiento del informe previo previo sigue siendo válido, si se rompen estos dos SR’s mencionados, pensaré en la continuación bajista, pero sigo diciendo que la LTBR color rojo se rompió con fuerza al alza, el movimiento se ha parado en la rr1, y lo lógico sería ver la ruptura al alza de dicha rr1 para irse el precio a máximos.

Hasta aquí, lo que veo, otra cosa son mis deseos, que serían de ver un retroceso controlado de los índices, con NASDAQ al SR3 y DAX al sr1, pero por desgracia mis deseos no son hechos realidad con normalidad, quizá sea por mi torpeza.

Buenas noches; si no he visto mal ¿USA ya ha cambiado su hora y hoy lunes comienza el contado a las 14:30 horas?

Si SergioT, USA abre a las 14:30h y cierra a las 21h durante las 2 próximas semanas

Recuerdo Luis, hace muuuuuuucho tiempo, me comentaste que un hecho preocupante seria que un indice no siguiera a los demas.

Sugeriste cambios de tendencia.

Evidentemente, lo digo por el sector tecnologico en USA con respecto al resto de sectores e indices.

Sergio, dices: » un hecho preocupante seria que un indice no siguiera a los demas. Sugeriste cambios de tendencia.»

Sinceramente, no lo recuerdo.

Lo que si te digo y dije hace 2 semanas más o menos, es que el NASDAQ había entrado en una fase correctiva, basándome en el Detrended Oscillator, pero una corrección no tiene por que se claramente en sentido inverso, puede ser un movimiento lateral. Esta última opción es la que considero más probable

Bonita STCH al alza en NQ 60 min?? Habrá que aprovecharla no?? 🙂

Bien visto Javier