Existen diversos enfoques desde el punto de vista de Elliott, que son factibles, pero que no llegan a convencerme por el momento.

Unos dicen que desde el 24 de agosto, los mercados USA habían desarrollado una onda «B» basada en un claro «a-b-c». Es posible, pero no lo deseo.

Otros dicen que desde los mínimos de septiembre, el DAX está realizando su onda «5». Es posible, pero no lo creo.

Yo particularmente creo que desde mayo o junio (según los índices a considerar), se desarrolló a la baja un movimiento en «a-b-c» que puede ser una onda «A» o toda una onda correctiva, pero eso ya no lo sé.

Desde primeros de noviembre se desarrolló un movimiento a la baja que muchos (los que pensaban que en USA se había desarrollado una onda «B» desde los mínimos de agosto) pensaban que era el inicio de una onda «C» a la baja de gran extensión. La Teoría de la Bolsa Relevante no está basada en Elliott, aunque en los análisis que realizo me pueda apoyar en los recuentos de Elliott, pero sabiendo de la complejidad de los mismos, considero mucho más efectivo basar los criterios en las roturas o no roturas de los Niveles Relevantes, y operar en función de los mismos, y de las señales de la Teoría de la Bolsa Relevante.

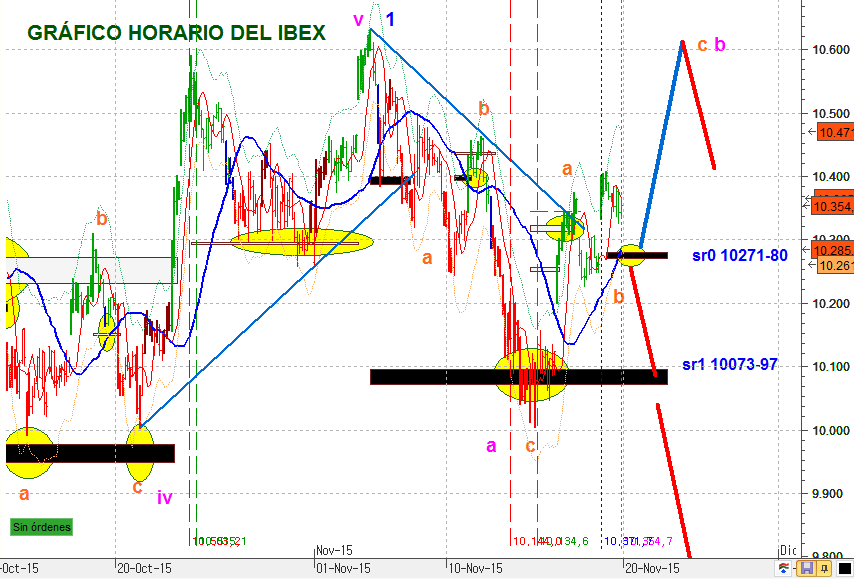

En el movimiento a la baja desde primeros de noviembre, los diferentes índices giraron a la baja respetando o apoyándose en los Soportes Relevantes respectivos, al tiempo que se daban las señales denominadas «Segundo Aviso de fin de Movimiento Anticipado». Dentro de que dicho giro era probable, también era muy lógico pensar que el movimiento a la baja tenía estructura correctiva, es decir, lo más probable es que el movimiento bajista desde primeros de noviembre fuera un «a-b-c» color naranja.

Pero dicha estructura bajista «a-b-c» color naranja puede ser el inicio de una corrección mayor «a-b-c» color fucsia, es decir, puede que sea la onda «a» color fucsia. De igual manera, puede que sea toda la corrección a la estructura alcista iniciada el 30 de septiembre. Sobre una u otra alternativa, no me puedo decantar.

Sin embargo, desde los mínimos del pasado viernes, no se diferenciar si se ha generado una onda impulsiva al alza o una onda correctiva al alza, y particularmente yo me decanto por la primera opción, de tal manera que si estamos en dicha primera opción, considero muy probable que los precios descansen, aunque no tenemos datos suficientes para pensar en un giro a la baja.

Una vez explicado el planteamiento de como veo el mercado, veamos inicialmente como punto de control en el IBEX el Soporte Relevante sr0.

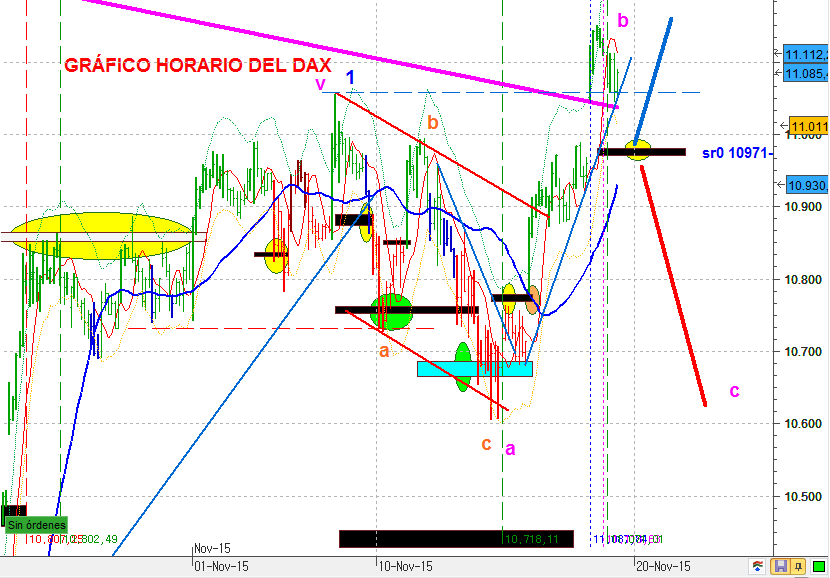

En el DAX, tenemos una evidencia de fuerza en la rotura clara de la LTBR color fucsia, rotura con fuerza como consecuencia de la existencia del hueco alcista. En el DAX se pueden ver claramente 5 ondas en el movimiento al alza. Sin embargo en el DAX se ha generado la señal de «Segundo Aviso de fin de Movimiento Anticipado» (línea vertical de trazos color verde oscuro). Al igual que en el IBEX, para el DAX el punto de control debería estar en el Soporte Relevante sr0.

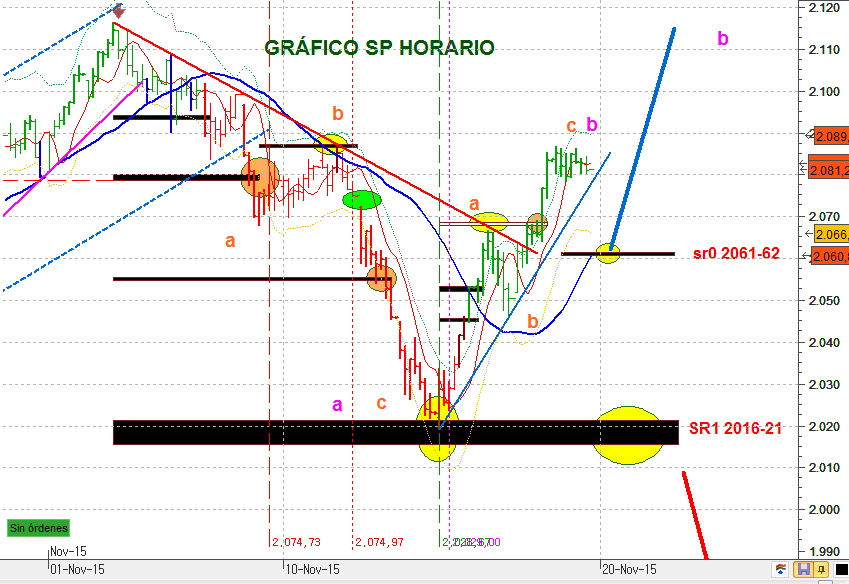

En el S&P el movimiento al alza tiene pinta de una «a-b-c» color naranja, es decir, distinto al DAX, lo cual me hace pensar que el rebote o giro al alza realmente está a mitad de camino. Sorprendentemente, para el S&P el punto de control lo tengo en el Soporte Relevante sr0 (seguro que os he sorprendido).

No puedo dejar de recordar que ayer comentaba que el IBEX estaba en predisposición de generar una «Bonita de Estocásticos» al alza. Veamos como ha quedado la señal. La misma ha durado toda la jornada, desde la barra de las 10 horas, hasta la de las 17:30 horas. Compra a 10.372, venta a 10.355, es decir, -17 puntos.

Por otro lado, el DAX ha generado una «Bonita Tradicional», la cual también paso a documentar a continuación. La misma ha durado desde la barra de las 10 horas, hasta la de las 14 horas. Compra a 11.088, venta a 11.113, es decir, +25 puntos.

A diferencia de la «Bonita Tradicional» generada ayer en el S&P, en este caso ninguna de las dos señales ha sido buena, en cierta forma, lo cual resulta mucho más evidente en el DAX, como consecuencia del hueco o del gran hueco de apertura acaecido.

A diferencia de la «Bonita Tradicional» generada ayer en el S&P, en este caso ninguna de las dos señales ha sido buena, en cierta forma, lo cual resulta mucho más evidente en el DAX, como consecuencia del hueco o del gran hueco de apertura acaecido.

La diferencia está como ya he dicho, en el hueco de apertura, sabiendo que las señales deben durar unas 4 a 6 horas (las tradicionales son más rápidas), mientras que en el S&P la señal se produjo a las 17 horas (sin hueco), lo que generó un beneficio superior al 1%.

Como aclaración, ¿qué diferencia hay entre utilizar las señales de las «bonitas» y las señales basadas en los Niveles Relevantes? Las señales de las «bonitas» se producen con el movimiento a favor, y lo que tienen de bueno es que para ser señales a favor del movimiento, sus pérdidas son normalmente limitad (escasas). La señales utilizando los Niveles Relevantes como elemento de giro, tienen la virtud de tener un stop muy reducido en función de el posible desarrollo a favor del movimiento contrario, es decir, del movimiento a favor de la señal u en contra del movimiento previo.

Si se producen retrocesos y estos son controlados, podríamos ver la opción de tener «Bonitas de Estocásticos en Exceso». Pero eso se tiene que ver con tranquilidad a final de la jornada.

Si se producen retrocesos y estos son controlados, podríamos ver la opción de tener «Bonitas de Estocásticos en Exceso». Pero eso se tiene que ver con tranquilidad a final de la jornada.

Luis, se puede cuantificar lo que duran las señales de Las Bonitas en diario?

Saludos y, como siempre, gran trabajo .

Luis E.

Luis Enrique, básicamente lo mismo que en horario, cuantificado en nº de barras.

Otra cosa distinta es como aplicar la operativa, es decir, como operar en real con independencia de las señales puras. PEro las señales puras duran de 3 a 6 barras, pudiéndose prolongar a un mayor nº de barras.

Buenos días

Mucho me escama que sea solo el DAX el que aguanta casi sin corregir…

A ver qué pasa de aquí al cierre. Si cayera bajo la LTBR de nuevo… mala señal.

LOZ, ¿una vez que se ha roto una LT se borra siempre del gráfico? ¿O se debe seguir teniendo en cuenta al menos los días siguientes por si se volviera a meter el precio debajo?

Respuesta al comentario de David TL Enviado el 20/11/2015 a las 10:24

LOZ, ¿una vez que se ha roto una LT se borra siempre del gráfico? ¿O se debe seguir teniendo en cuenta al menos los días siguientes por si se volviera a meter el precio debajo?

David, una cosa es dibujar una LTR y otra cosa es ver la forma de usar una LTR. Está perfectamente explicado en el libro, como elemento de parada de un movimiento, como elemento de giro y continuación del movimiento previo, o como elemento de giro del movimiento. En este caso la LTBR ha funcionado como elemento de giro del movmiento previo, entendiendo por movimiento previo al movimiento bajista iniciado a primeros de noviembre.

Una vez explicadas estas funcionalidades, decir que una LTBR una vez rota, desaparece. Si te fijaras un poquito más (y hablo de memoria, y hasta lo mismo no tengo razón o se me ha olvidado hacerlo), cuando dibujo una LTR, está se extiende a futuro, y la LTBR del DAX verás que ya no se extiende a futuro, es decir, la LTBR ha dejado de existir, y para la Teoría de la Bolsa Rleevante, no tiene uso alguno.

Perdón, ya veo que no la has borrado del gráfico del DAX, me doy por autocontestado.

Qué mal se ven los estocásticos y el MACD en investing…

Me voy a tener que configurar 2 gráficos, con y sin RSI, total, el RSI se puede consultar de tanto en tanto…

La LTBR del DAX me sale hoy en 11045; mal asunto si empieza a perder el nivel porque es justo la parte alta del hueco del miércoles, si empieza a cerrarlo me da que lo puede cerrar del todo.

En velas horarias parece haber hecho a-b pero ya veremos, puede ser una pequeña corrección para seguir subiendo.

Vale LOZ, has escrito mientras escribía yo mi anterior comentario.

Ok, gracias por la respuesta, me guardaré mis preguntas hasta que repase el libro y tenga todo más claro. No recordaba que esa cuestión quedara tan claramente resuelta en la TR.

Entiendo que la TR deje de tener en cuenta las LTRs rotas, pero a mí personalmente sí me parece que «deban» seguir siendo relevantes en posibles finales de movimiento y pero quizá solo muy corto plazo, porque a mi modo de ver si el precio se mete debajo de una LTBR al poco tiempo de romperla me transmite debilidad, algo así como una falsa rotura.

Vamos a ver sime explico brevemente David TL.

No hay nad aperfecto ni supermo, y la filosofía de la Teoría de la Bolsa Relevante es «MENOS ES MÁS». La TR no considera todos los giros del MACD, ni todo los indicadores, ni todo …..

Los NR’s y la LTBR’s funcionan de forma equivalente y una vez rotos, no existen bajo mi teoría. Otra cosa distinta es que una vez rota una Linea de Tenedncia, esta pueda (a veces) servir de apoyo y otras no). Por supuesto que a veces si y otras no. Cada uno es libre de usar toda la información técnica que existe, o seleccionar solo una pequeña parte de esta información técnica con la única razón de que el exceso de información la mayoría de las veces produce desinformación.

Es una cuestión FILOSÓFICA.

Muchas gracias de nuevo LOZ

Me esperaba esa respuesta 🙂

Los alcistas están defendiendo con uñas y dientes el gap del DAX y la rotura de la LTBR… veremos si lo consiguen!

Se me olvidaba comentar que para los estudiosos de los gaps, el último que dejó el DAX que menciono en mis comentarios sería del tipo ‘de agotamiento’ ya que se ha dado después de una buena subida; tengo entendido que suele presagiar un cambio de tendencia en el corto plazo.

Lo que no tengo claro es si sería de ese tipo o si es de continuidad, supongo que sólo se podrá saber a posteriori…

Os dejo en paz un rato 😀

David

Lo que están haciendo en el Dax es agunatarlo por el vencimiento que hay. Cuando termine veremos las intenciones de bajarlo o de subirlo al 11.300

Una actualización

Ayer comentaba la similitud del patrón (oct/dic 2014 al actual) como he dicho desde el 29 de sep subimos en una onda A; dicha onda A tiene la onda 5 extendida desde 1990/2116 en spx 500; si la onda B(la actual) es abortada activando una figura de vuelta hoy proyección 2106(ruptura 2092); lo más probable es que el Spx 500 se plante en los 2140 y como dice LOZ esto huele a impulso. La onda 5 al ser extendida la podemos hacer en ABC (1990/2116-2020/2140)

Gerko

Preguntas: analizados tus recuentos, ¿cómo etiquetáis las 2 ondas del periodo 24 agosto a 29 sept?

La siguiente pregunta a lo mejor no tiene sentido con la respuesta que le des a la anterior, pero te la planteo igualmente: visto que los mínimos de octubre prácticamente no solaparon con los máximos de septiembre, ¿no crees que lo que ha hecho el S&P desde agosto puedan ser 2 grandes ondas impulsivas al alza y estar en la tercera?

Al no haber solape entiendo que la opción de que sea una A quedaría al menos en cuarentena ya que lo «lógico» sería considerar una única onda impulsiva desde el 24/8, de la cual estaría desarrollando la última onda al alza que debería superar el máximo anterior, ¿no te parece?

Pero claro, considerando sólo el tramo desde el 29 de septiembre sí que podría ser una A o una 1.

Gráfica http://prntscr.com/94v2se

La verdad es que el blog parece más de Elliott que sobre la TR de Luis,…lo que si es cierto es que el Ibex ha rebotado en su sr0, y el Dax ni siquiera se ha acercado al suyo y con mucha fuerza respecto al resto ha hecho un pullback a su LTBR superada, la ha respetado y puede que se vean subidas fuertes los próximos días.

Veremos si no es maquillaje de vencimiento.

Interesante ver lo que han hecho las manos fuertes ayer.

Pablorem

Tienes razón, evitaré «spammear» los comentarios con mis elucubraciones, que aportan entre poco y nada.

Pues tras el vencimiento del DAX no ha habido hundimiento, lo que parece que es una buena señal de que queda al menos algo de recorrido al alza; como dije ayer, veo muy factibles los 11400 o más en breve.