Ayer tenía claro que el movimiento a la baja debería continuar por conjunción de Hechos Relevantes bajistas. Pero debemos recordar que estos retrocesos o bajadas no son más que un descanso o lo que normalmente denomino «retroceso controlado» en tanto en cuanto no se rompan a la baja los Soportes Relevantes inferiores.

Hoy, después de la continuación bajista de los mercados, tenemos la fortuna de que estos han generado Resistencias Relevantes muy claras, que nos marcarán, en caso de ser superadas, la continuación alcista o primer fin del proceso de retroceso, que podría reiniciarse como un «a-b-c».

Pero lo curioso es que yo analizo normalmente tres índices (IBEX, DAX y S&P) y cada uno de ellos tiene un planteamiento distinto. Si extrapolamos esto a lo que sucede con los recuentos de Elliott, esto nos estaría indicando que el retroceso no ha terminado. Pero por otro lado, la bolsa me ha enseñado que siempre tengo que estar preparado para lo que pienso menos probable, y en este caso, lo que creo menos probable es el fin de la corrección. Aunque al menos, como he dicho al principio, tenemos RR’s claras para que nos preparen para lo contrario de lo previsto.

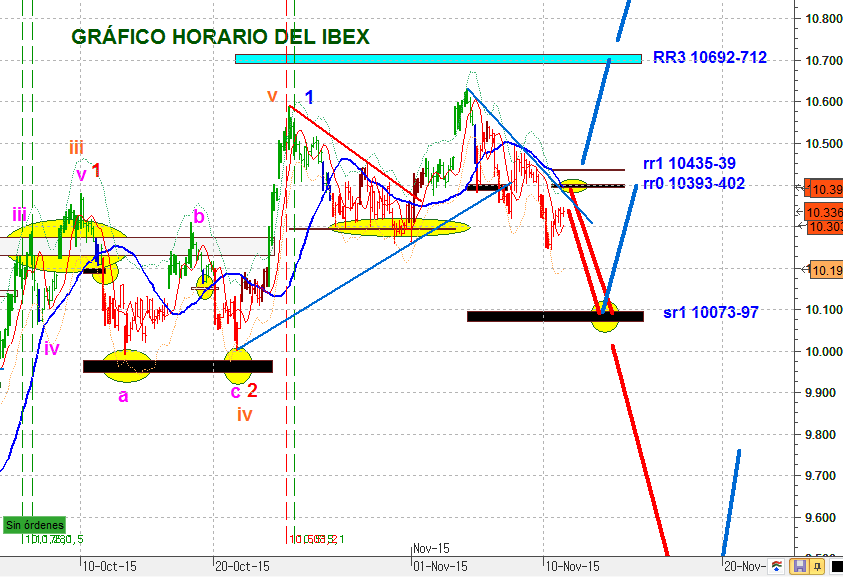

Como lo habitual es a veces aburrido, empecemos por el IBEX, para que os aburráis. Repasando los hechos, el viernes el IBEX rompió a la baja su primer Soporte Relevante, junto a la LTAR color azul, pero no hubo fuerza en dicha rotura. Esto provocó mis dudas con respecto a dicha rotura, y de igual manera provocó mis dudas con respecto a la continuación bajista, pero podemos ver en el gráfico horario actual que el rebote al alza no tuvo fuerza en ningún momento al no cambiar al alza la tendencia horaria (podemos ver la ausencia de barras verdes y azules). El movimiento a la baja ha continuado, y ahora ya tenemos claro que si se rompe al alza la Resistencia Relevante rr1 y la tendencia horaria regresa a alcista,, la apuesta alcista será la que deberemos seguir.

Mientras no se rompa al alza la rr1, la apuesta debe ser bajista hasta al Soporte Relevante sr1, punto de probable giro al alza.

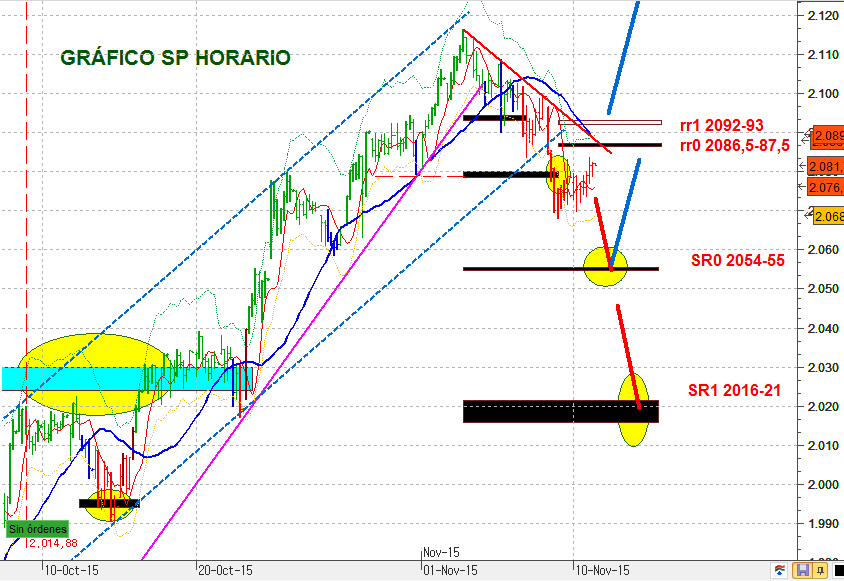

El S&P está parecido al IBEX a nivel de que la apuesta más probable es la de continuación bajista hasta el SR0, para allí pensar en un giro al alza. Pero si el S&P rompe al alza a la DMA CRÍTICA,, a la Línea de Tendencia Bajista Relevante color rojo y a la Resistencia Relevante rr1, al tiempo que cambia su tendencia horaria de bajista a alcista, entonces el cambio de criterio tendrá efecto, y pensaré en el incio de un nuevo tramo al alza.

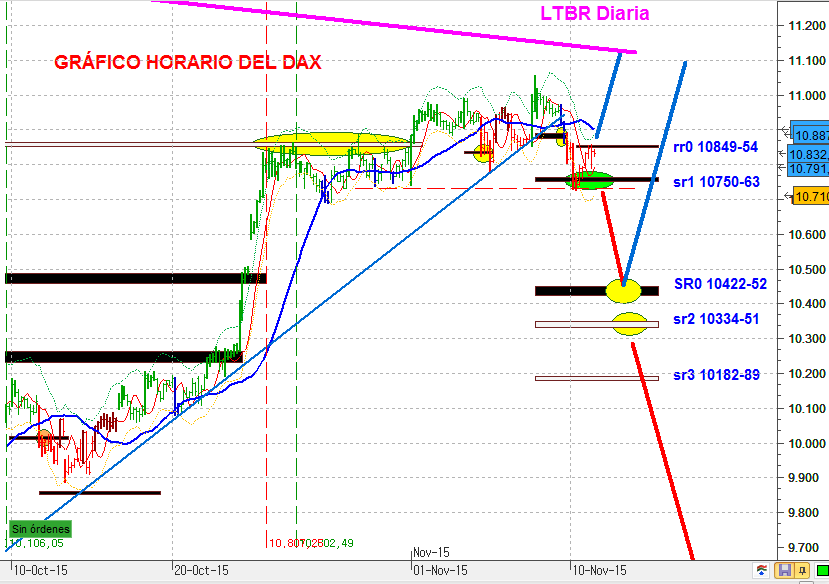

En lo que se refiere al DAX, su situación difiere totalmente con respecto a los otros dos índices (IBEX y S&P). El DAX se asemeja al S&P con respecto a la rotura del primer Soporte Relevante y de la LTAR color azul, pero ya en otros informes destacaba la importancia del sr1, identificado con una elipse color verde. En el sr1, si vemos el gráfico de los informes precedentes, era probable un giro al alza, y dicho giro ha sucedido, pero el movimiento a la baja ha definido una clara Resistencia Relevante rr0, que en caso de ser superada, plantearía en el DAX la continuación alcista. En caso de no ser rota la rr0, implicaría continuación bajista, con confirmación de la misma en la rotura del sr1.

Luego la diferencia entre el DAX y el IBEX y S&P, es que estos dos últimos no han llegado a Soportes Relevantes, y están lejanos de sus Resistencias Relevante, mientras que en el DAX sucede todo lo contrario, ha llegado a un SR clave, para rebotar a una RR clave, pero si se rompe dicha RR sin que los demás índices rompan la suya, la situación no estará clara. Por el lado opuesto, y ante la posible continuación bajista de los mercados, el DAX rompería su sr1, abriendo un claro camino bajista, mientras que los otros índices llegarían muy pronto a sus SR’s.

Un Hecho Relevante a añadir a este respecto, es que tanto NADAS100 como CAC se asemejan a la situación del IBEX y del S&P, lo cual me hace conceder más fuerza al análisis de estos que al análisis del DAX.

Nota: Se que muchos estáis pendientes del recuento de Elliott de corto plazo, y que en base a ello y a los Niveles Relevantes y otras situaciones de corto plazo, como candlesticks, etc, podemos hacer trading muy positivo, pero eso es para «eso», «trading de corto plazo». Si lo que estamos haciendo es un análisis de medio plazo, tanto recuento de corto plazo puede llevarnos a errores si no controlamos muy bien el tema. Sirva de ejemplo el recuento de corto plazo que el pasado domingo efectué, modificando los recuentos de Jordi Ordiñaga.

Recuento de Jordi Ordiñaga

http://prntscr.com/8zowt9

Recuento de Luis Ortiz de Zárate

http://prntscr.com/90coeu

Este recuento iba acompañado del siguiente comentario «Si nos vamos al los gráficos horarios de mis informes, para el IBEX tengo reflejada una alternativa de onda “iv” color naranja, y en el gráfico que adjunto, dicha onda iv color naranja la he dejado marcada sobre el gráfico de Jordi, con fondo azul, y a partir de ahí, si el IBEX supera los máximos previos sin tocar la RR3, tendríamos una onda v color naranja y fondo azul que sería una pauta terminal en toda regla.

Esta pauta terminal la he identificado con sus ondas “i-ii-iii-iv-v” color azul con fondo amarillo, y se componen de las ondas “a-b-c” color azul y fondo verde claro.»

Mi recuento no sirve para nada, y es que desde mi punto de vista, Elliott es práctico en finales de pauta o como elemento de trading en determinadas pautas correctivas, tal y como explico en mi «Manual de Elliott».

Lo que quiero reflejar es que si el IBEX hubiera ido hacia la RR3 y se hubiera girado a la baja, tal y como reflejaba la alternativa de movimiento color naranja, entonces, y solo entonces, dicho recuento de corto plazo hubiera sido muy válido, y mientras tanto, según mi opinión, el contemplar dichos recuentos no sirve absolutamente para nada. ¿Queda clara la idea?

Por otro lado, recuentos de mayor largo plazo, si pueden ser útiles para el analisis de lo que se espera del mercado, tal y como Jordi efectuó en un comentario el pasado fin de semana, y que yo procedí a modificar según mis criterios.

Recuento de Jordi Ordiñaga

http://prntscr.com/903lxk

Recuento de Luis Ortiz de Zárate

http://prntscr.com/906urh

Buenos días.

Mucha razón tienes en el tema de Elliott. Cuando leo como hoy en Cava que meten con calzador recuentos me doy cuenta que esto de las ondas es según el que lo mira.

Y como dices, lo mejor es ver cinco onditas claras al final de una tendencia con caida en forma convexa.

Supongo que los que estamos por aquí, además de las operaciones de intradía con análisis técnicos de escuadra y cartabón, vamos haciendo operaciones de más días en acciones y fondos utilizando las zonas óptimas para entradas y salidas con los informes que vas haciendo y utilizando la teoría en base horaria diaria según plazo de «inversión».

Casi no me da tiempo a escribir aquí también. Pero estamos en lo siguiente

http://prntscr.com/91gz3r

Cuando termine la c de la 4 en que estamos toca caer

Gabriel.

Eso es el gran fallo de Elliott que vale para recontar lo que sea a tiro pasado. Pero no se te olvide nunca que también vale para anticiparse. Sabes que tengo un blog y ahora he añadido trading antialgorítmico y moderno Elliott nacido de la contraprogramación.

Esto viene a cuento de un ejercicio de, no recuerdo si de Algebra o de Geometría, de primero de Exactas. Consistía en demostrar que con monedas de peseta, de duro, de cinco duros y de 50 pesetas se podía cubrir cualquier cantidad que se pidiese. Bueno, pues Elliott es así, tiene pautas de 5 (impulsivas, triángulos), pautas de 3 (a-b-c), monoondas para merter en medio de las pautas y, además tiene fallos de quinta, de c y de b, normas saltables y inventos mil como ondas ocultas, simétricas, diamétricas, triángulos neutrales…

¿Vale para algo llevar un mal recuento si hay herramientas de sobra para hacerlo mal?

Elliott siempre debe de ser una ayuda y no un fin.

Creo que tocan cortos, por lo menos, así lo anticipé en el otro sítio. Aquí llego tarde y sí cae.

http://prntscr.com/91h3xz

Gracias Jordi.

Mi comentario es desde la ignorancia. Sé un poquito y supongo que algunas cosas se resuelves si sabes más.

Esto es como el juego de poquer. Intentas aprender las reglas, pero después hay gente que va más allá en la profundidad del juego.

Mi opinión en estos momentos sería que llega al 523 de la sección de abajo que coincide con las Resistencias Relevantes.

A la hora del café del miércoles viene en ocasiones descuelgue.

Ahora.

Y después veremos si intenta llegar al 10540.

Y tal como está subiendo, yo diría que va directo al 10540, ahí hará el recorte y arriba para el último máximo.

Cerca, muy cerca de una nueva oportunidad de venta. Yo haré venta en la línea verde y stop en la roja (siempre de IBEX contado y sin hacer caso a otros gráficos)

http://prntscr.com/91ha8c

Respuesta al comentario de Jordi Enviado el 11/11/2015 a las 09:29

Eso es el gran fallo de Elliott que vale para recontar lo que sea a tiro pasado. Pero no se te olvide nunca que también vale para anticiparse. Sabes que tengo un blog y ahora he añadido trading antialgorítmico y moderno Elliott nacido de la contraprogramación.

Así de primeras, tras leerte, me he hecho pipi, con lo del trading antialgorítmico y moderno Elliott nacido de la contraprogramación.

Pero ya lo veremos

Aclarar un poco más lo de Elliott: Durante los años 1995 a 2000 mi método no era la Teoría de la Bolsa Relevante, era Elliott, pero querer estar seguro de algo con elliott es demasiado costoso. Por eso, en mi manual de Elliott, solo uso dos cosas y de forma muy clara, y del resto prescindo. Otra cosa es que sirva de complemente de anticipación para operaciones.

No debemos olvidar que una buena cuestión de la Teoría de la Bolsa Relevante es la de uso de indicadores de previsión, que son distintos al uso de indicadores de seguimiento.

Un indicador de seguimiento es una media alcista o bajista, un MACd alcista o bajista ó la tendencia del movimiento. Por el contrario, un indicador de previsión es aquél que está antes de que el precio llegue a él, como puede ser una LTR o un Nivel Relevante.

Sirva de ejempli la rr1 del IBEX, que ha sido alcanzada, pero no rota, y mientras no se rompa, el planteamiento en dicha zona es el de cerrar posibles largos y abrir posibles coretos con stop limitado.

Hoy a las 14:15 hay declaraciones de Super Mario. Quizás acelere el movimiento en uno u otro sentido.

Luis:

Pues no te hagas pipí ni popó, porque es lo que aquí he ido haciendo. El moderno Elliott es el más viejo Elliott con bien pocas reglas y en el que se puede dar todo lo que habitualmente se ha dicho que era raro.

Parece que el DAX ha intentado un pullback a la LTAR perdida; justo se ha frenado cuando el RSI horario iba a pasar a alcista y en el fibo del 80% desde el último máximo. Este fibo se suele usar mucho como objetivo en el sistema FPF, por algo será.

No sé si se ha mencionado en el pasado en este blog que suele funcionar la pauta de giro al alza en USA cuando llevan 3 sesiones seguidas empeorando el mínimo de la sesión anterior (4 días de caídas).

David tl.

Esa pauta que dices la tomas superando max de vela anterior?

Se me olvida comentar que el lado largo en el DAX sigue agotadísimo y el corto empieza a despuntar significativamente.

Más o menos lleva desde 10600 sin fuerza por el lado largo, así que lo «lógico» sería que corrigiera hasta mínimo esa zona; no es casualidad que sea la zona del último gap al alza.

Si le da por superar el último máximo, según el sistema FPF «debería» extender lo que se deja por corregir hasta ese R3, o sea, más de 100 puntos, 11150 más menos, casualmente la zona de la LTBR diaria.

LOZ, una pregunta: ¿la rr0 del DAX era R6+R5? El R5 sería desde 10974, máximo de la vela de las 14:00, ¿es así?

Es que no veo claro que esa onda sea equivalente con la otra usada para calcular esa rr1.

Supongo que me tendré que volver a repasar el libro.

Disculpa el atrevimiento!

Alfredo

No entiendo bien eso que preguntas del máximo anterior.

En realidad es una tontería de pauta: lo único que dice es que si el S&P lleva 4 días empeorando mínimos, suele haber un rebote o al menos deja de empeorar mínimos, como ocurrió ayer.

La verdad es que no me he parado a mirar si es condición que también se empeore el máximo anterior, pero creo que si los máximos no van empeorando también, la pauta pierde muchas probabilidades de cumplirse.

Me da que puede estar relacionado con las recompras de las empresas, que tengan esa condición para volver a ponerse a recomprar o algo así.