Decía el viernes Dani que no se sentía a gusto con estos movimientos. Yo tampoco me siento a gusto. Pero ya dije que la única forma de entrar en el proceso alcista es como lo ha hecho javivi, que nos dijo que entró en SP con stop por debajo de los últimos mínimos relativos.

Os traduzco malamente un informe que me ha llegado de «ChartWatchers»:

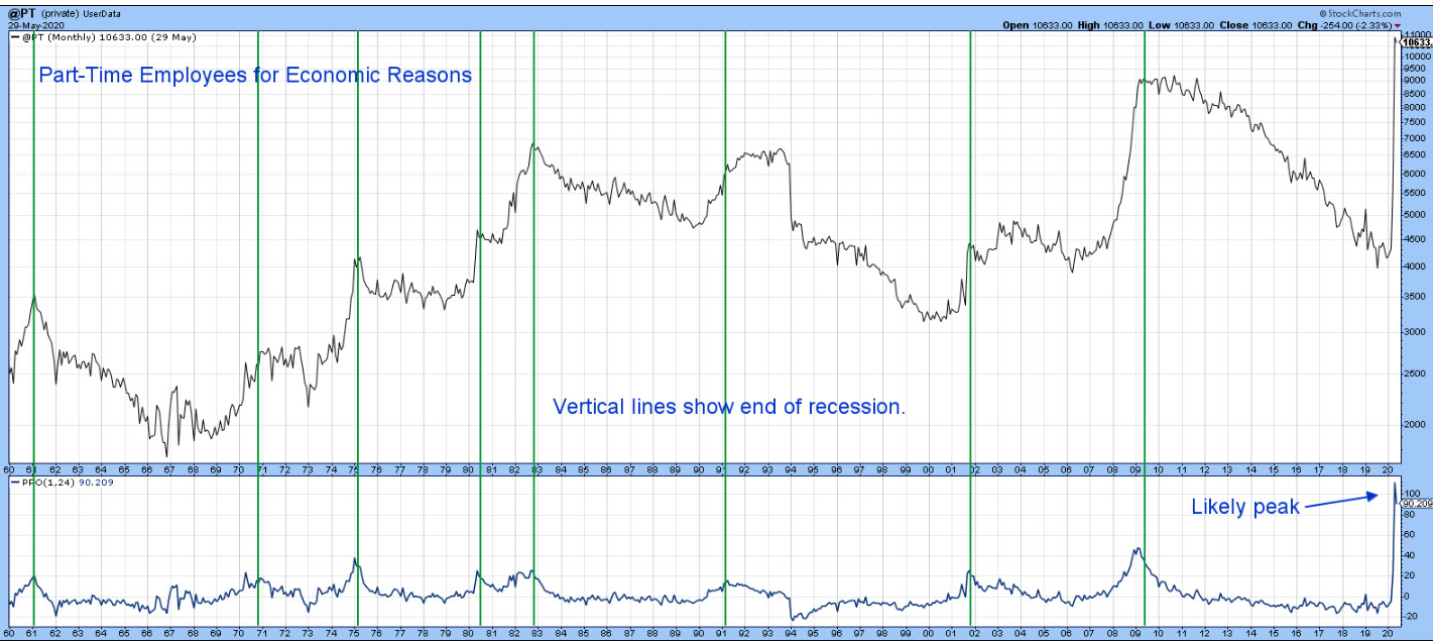

«Empleados a tiempo parcial por razones económicas, es un indicador líder del mercado laboral. Esto se debe a que los empleadores están más inclinados a contratar y despedir a trabajadores temporales que a los permanentes, donde las leyes laborales, los contratos, las pensiones y otros impedimentos se interponen. Este indicador ha sido consistentemente útil para identificar el inicio y el final de las recesiones. Como la mayoría de los indicadores económicos, ofreció una señal de recesión a principios de este año, pero solo después de que el caballo había salido del establo. ¡Los eventos de cisne negro como COVID-19 no son muy útiles en el negocio de pronósticos!

Bastante bien, la mayoría de los economistas han acordado que la recesión 2020 (aún no declarada oficialmente) será breve, basada en la idea de que fue inducida artificialmente y que podría reiniciarse artificialmente nuevamente. Sin embargo, el informe de empleos de mayo sorprendió a todos por su fortaleza, lo que sugiere fuertemente que la recesión ha terminado.

Las líneas verdes en el gráfico representan el final de las recesiones anteriores. Se puede ver que se corresponden consistentemente con picos en el PPO. La actividad económica reciente provocó que el oscilador se recuperara a una lectura récord, pero los datos de mayo dieron como resultado una marca descendente. Todavía no es un cambio decisivo, pero la lógica sugiere que lo será. Después de todo, hemos visto cantidades récord de estímulos monetarios y fiscales lanzados a la economía. Además, el proceso de reapertura desde el cierre artificial acaba de comenzar. Finalmente, el mercado de valores con visión de futuro, después de haber cruzado su MA de 12 meses, ofrece más testimonios a favor de los buenos tiempos por venir.»

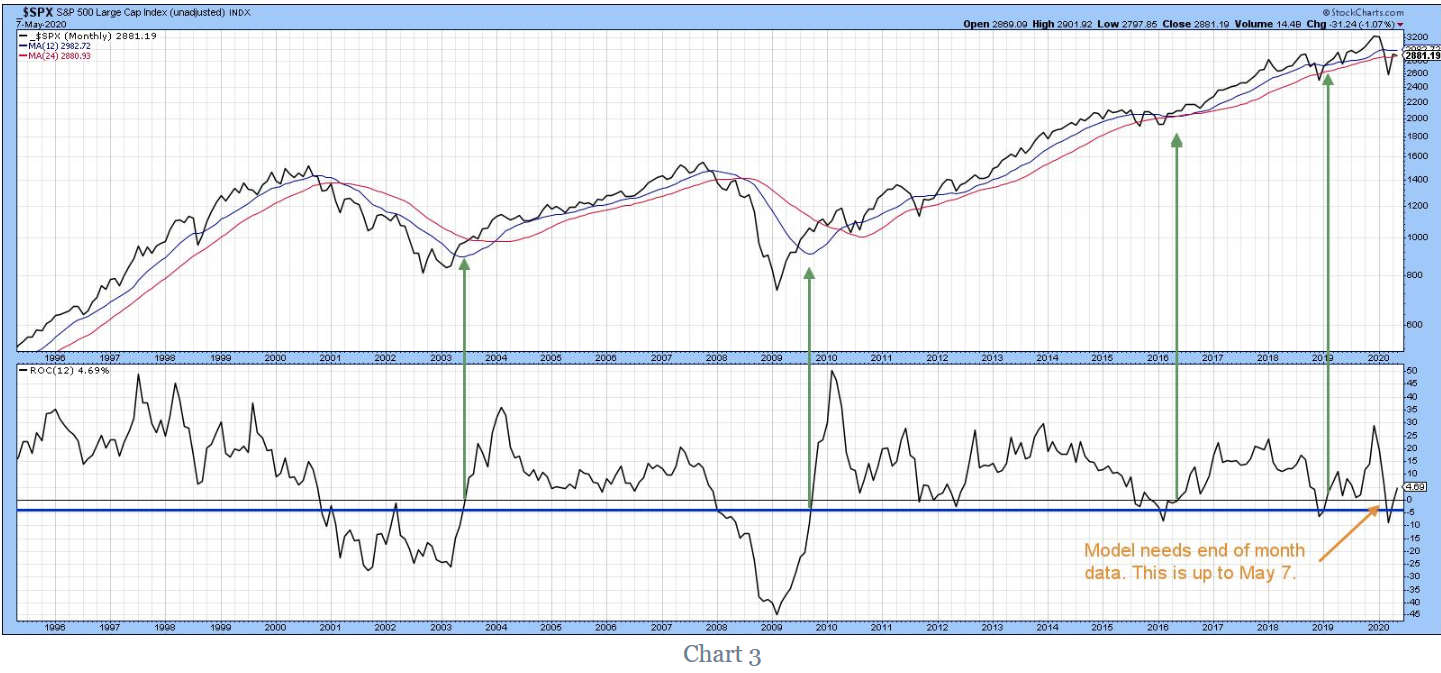

El 9 de mayo recibí también el siguiente informe con una situación relativa al 7 de mayo, el cual consideraba que si el SP cerraba por donde estaba dicho 7 de mayo o en zona superior (como así hizo), el ROC de 12 meses daría señal de compra. Adjunto informe:

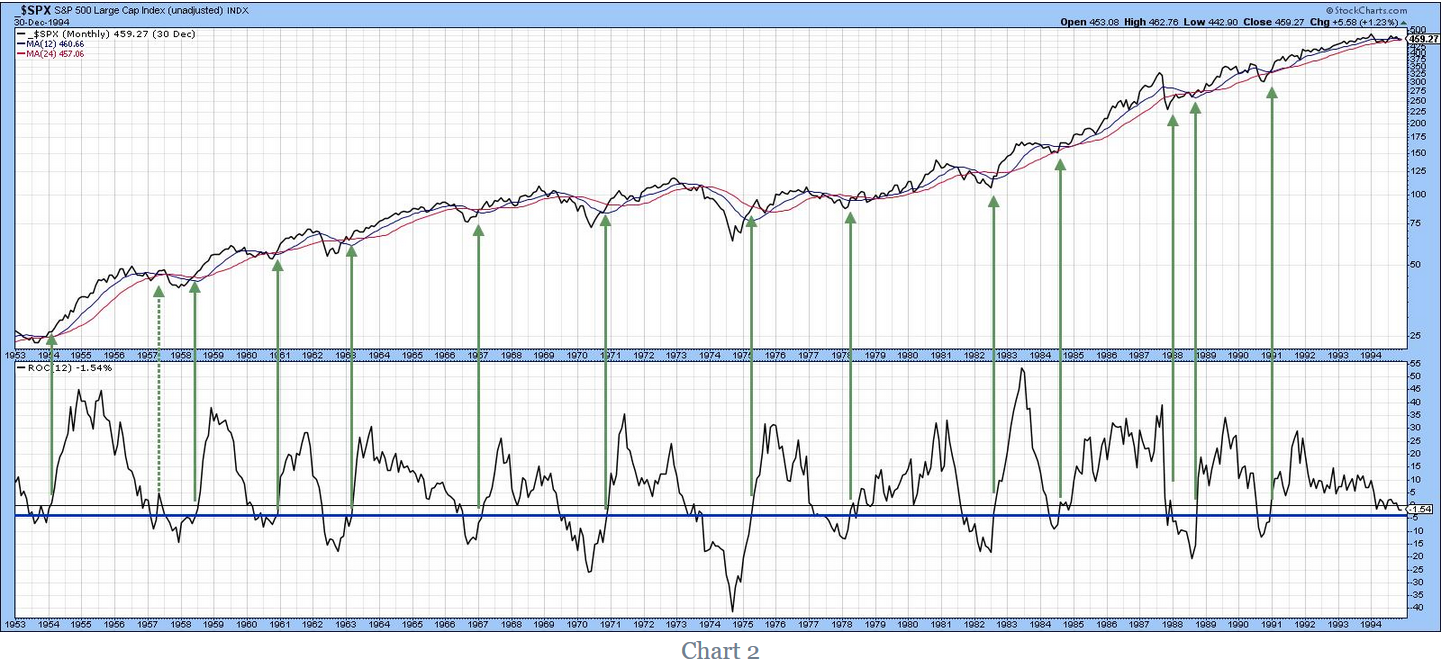

«Uno de mis indicadores favoritos a largo plazo implica que el ROC de 12 meses del Compuesto S&P caiga por debajo del nivel de -5% y posteriormente se recupere por encima de cero. Este enfoque se muestra en el Gráfico 1, que ilustra el período comprendido entre 1995 y el 30 de abril de este año. El gráfico 2 cubre el período entre 1953 y 1995. La línea -5% se muestra en azul mientras que cero está en negro. Las flechas verdes en el Cuadro 1 señalan las señales que se han activado desde mediados de la década de 1990. Basado en un período de mantenimiento de un año, solo una de las 19 señales que se han generado desde 1953 no ha sido rentable. Esa excepción se desarrolló en 1957, pero el ROC solo se mantuvo por encima de cero durante un mes.

El gráfico 1 también muestra que el modelo aún no es alcista, ya que el ROC permanece por debajo de cero. La razón por la cual esta técnica me interesa es porque el precio de cierre para mayo del año pasado fue de 2752 y el último precio del 7 de mayo es de alrededor de 2880. Eso significa que el mínimo de cierre de mayo de 2020 podría caer alrededor de 120 puntos más o menos desde los niveles actuales y aún cambiar El modelo alcista. Dado que el mercado ha aumentado más del 30% de su mínimo intradiario del 23 de marzo, naturalmente surge la pregunta de si eso es posible. La respuesta es desconocida, por supuesto, pero es posible señalar algunos puntos de referencia que colocan las cosas en una mayor perspectiva.

Primero, eche un vistazo al gráfico 4, que presenta el MA de 10 días del ROC de 12 días de S&P Composite. Dos eventos ocurrieron recientemente. La primera fue una lectura de sobreventa excepcionalmente extrema en marzo, mientras que la segunda fue una condición de sobrecompra casi récord en abril. Normalmente, estos excesos de sobreventa se desarrollan al final de un mercado bajista, cuando los precios han estado bajando durante un año o más. Si ocurren cerca de un pico de todos los tiempos, como en el ejemplo de 1987, esto generalmente indica un cambio de sentimiento hacia el lado bajista. Estas condiciones, conocidas como megaventa excesiva, ofrecen la primera señal anticipada (en términos de tiempo) de que está en marcha un nuevo mercado bajista. En el caso de 1987, eso no funcionó porque la megaventa excesiva fue seguida inmediatamente por una lectura de sobrecompra superior a la media, que tuvo el efecto de cancelarla. Recuerde, los mercados no son más ni menos que personas en acción, y las personas pueden y cambian de opinión. Por lo tanto, no es irrazonable que los mercados hagan lo mismo, como en la situación de 1987 (desde una sobreventa extremadamente pesimista hasta una lectura de sobrecompra más optimista por encima del promedio).

»

La conclusión a este informe es exactamente lo que está sucediendo. Evidentemente sabemos que la economía se ha resentido notablemente, pero los indicadores bursátiles sugieren que el proceso al alza continuará.

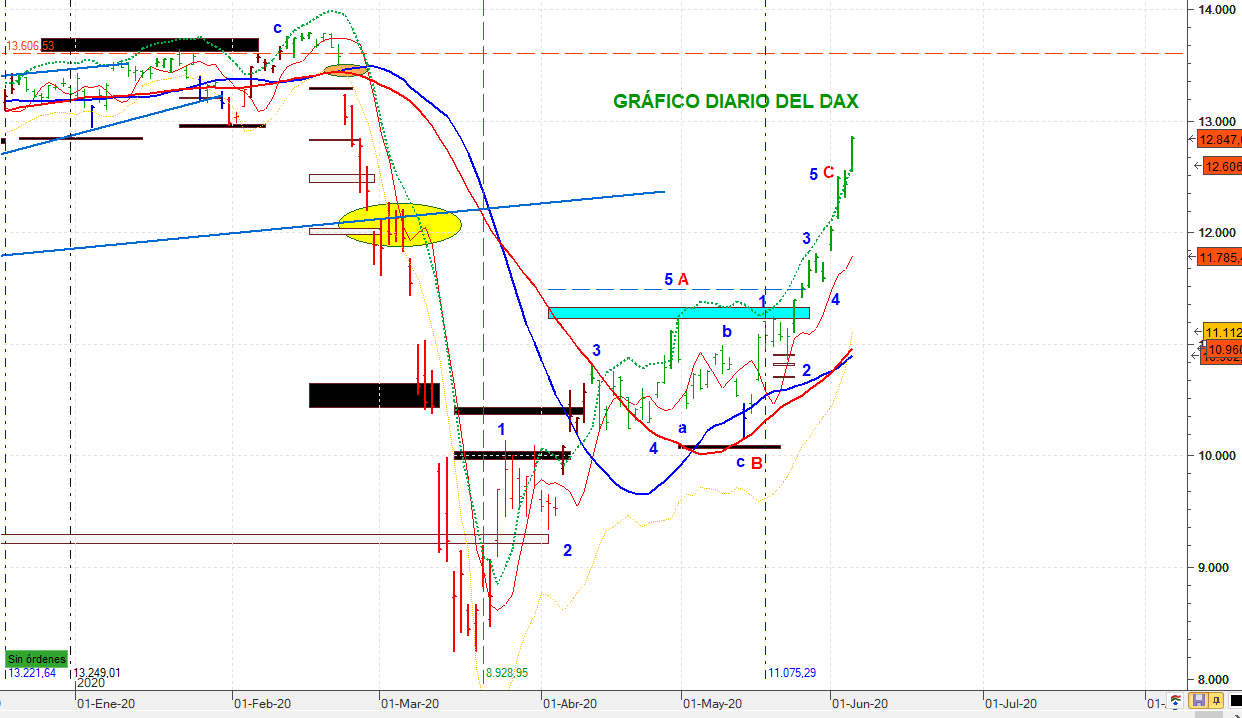

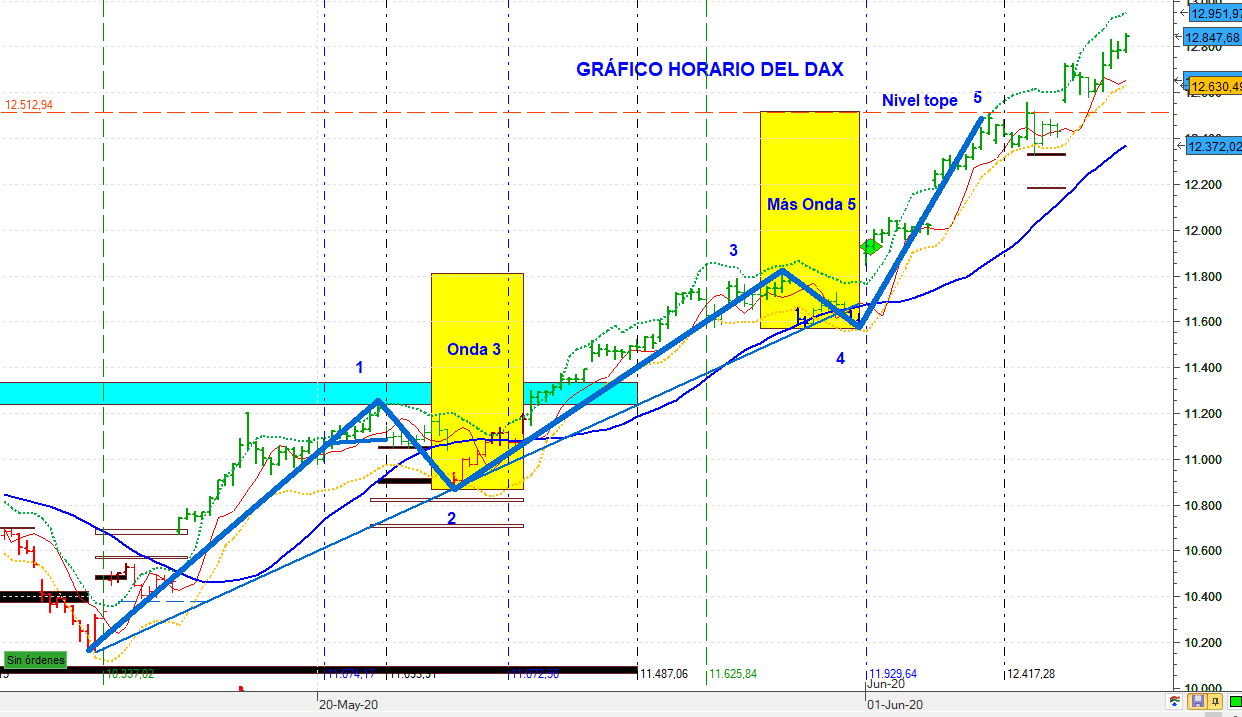

A mediados de la semana mostraba mi asombro y desconcierto con respecto a que el DAX superase los 12.527 puntos. La razón está en el recuento que muestro del gráfico diario del DAX, en donde estaba considerando que se estaba formando un «ABC» color rojo al alza. PEro dicho recuento tenía una onda de impulso como onda «C» color rojo, en donde muestro en el gráfico las ondas «1-2-3-4-5» color azul. Una de las premisas más fundamentales de Elliott es que la onda «3» no puede ser la más pequeña, en comparación con las ondas impulsivas «1» y «5», y para ello, el límite del movimiento al alza estaba en los 12.527 puntos.

Dicho límite se ha superado, y consecuentemente, dicho recuento no es válido, pasando a opciones mucho más alcistas de las que estaban pensadas.

Esto lo podemos ver más en detalle en el siguiente gráfico horario del DAX.

Y si este recuento de Elliott no es válido, solo puedo decir que desconozco cual pudiera ser el recuento correcto, pero sin duda, el proceso está sin finalizar.

No creo que solamente a mi me sucediera ésto, lo cual motiva que día a día, los bajistas se van «acobardando» y van cerrando sus posiciones bajistas, sin saber porque, pero ya no aguantan más las pérdidas. Este es el motivo del actual proceso alcista desmesurado, pues sinceramente, no creo que sea la apertura de largos, pues estos son muy cobardes y esperan retrocesos para entrar, no son capaces de entrar a las bravas, en plena subida.

La situación de los gráficos nos sugieren poca información relevante, en donde muestro hoy los gráficos diarios, pero sin Soportes Relevantes, pues por el momento, los mismos no son significativos.

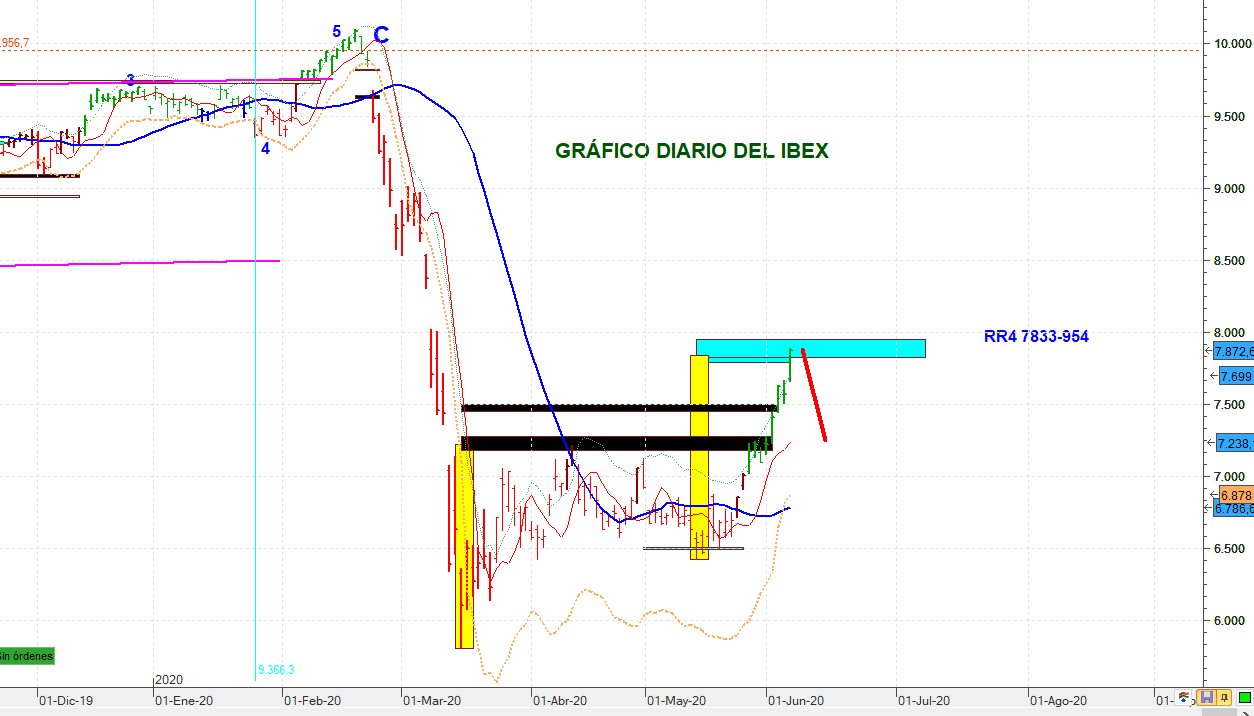

El IBEX cerró el viernes en plena Resistencia Relevante RR4, pero si observamos informes previos, podemos ver como hace 2 semanas se apoyó en un SR, y desde allí, y sin yo esperarlo desde ningún punto de vista, se ha movido al alza con fuerza, tal que esta semana ha roto sus RR1, RR2 y RR3. ¿Tiene alguna opción de funcionar correctamente la RR4? Puede, pero visto lo visto, hay que ponerlo muy en cuarentena.

Visto lo visto, en el DAX, por igualdad de tamaño de ondas (rectángulos color amarillo) y por máximo histórico (línea horizontal de trazos color rojo), podemos establecer la zona del círculo color amarillo, como primera zona de objetivo de precios. Su «Bonita de STCH» al alza de base diaria sigue viva (ver inicio de la misma en línea vertical de trazos y puntos color azul).

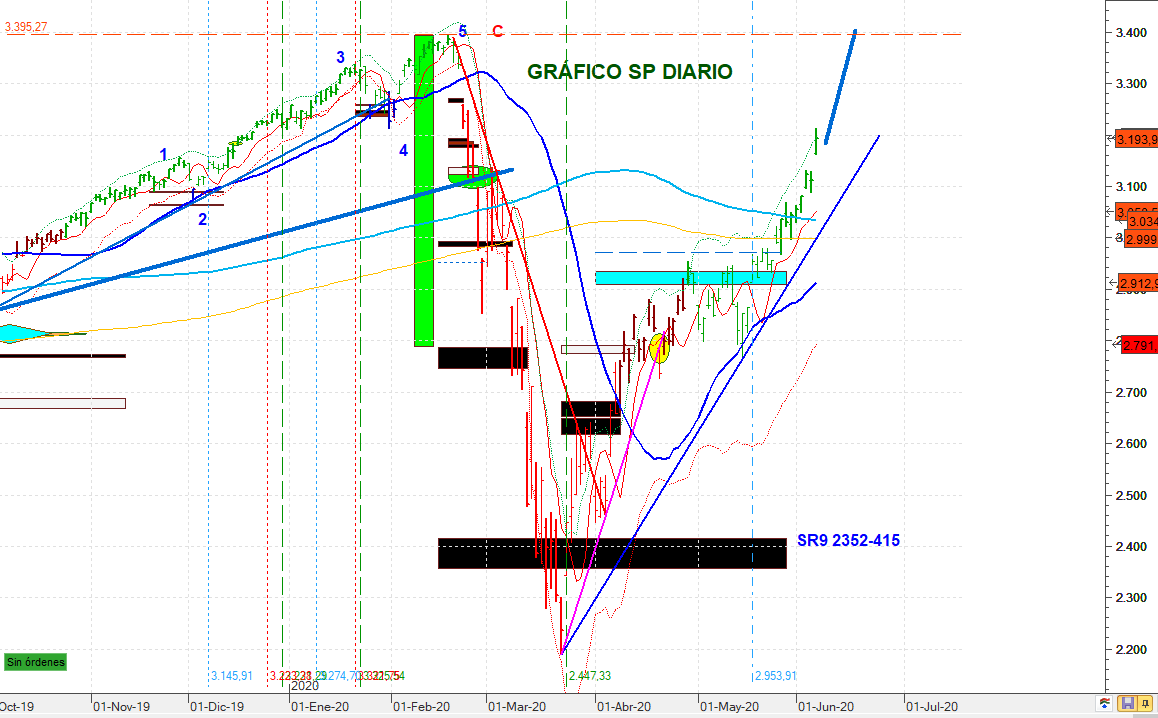

En el SP, nada ha cambiado, tras romper su Resistencia Relevante color cian, su objetivo era regresar a máximos y en ello está, con o sin retrocesos. Su «Bonita de STCH» al alza de base diaria sigue viva (ver inicio de la misma en línea vertical de trazos y puntos color azul).

Se puede ver como ambas «bonitas» (DAX y SP) se iniciaron justo antes de la ruptura de sus RR’s color cian.

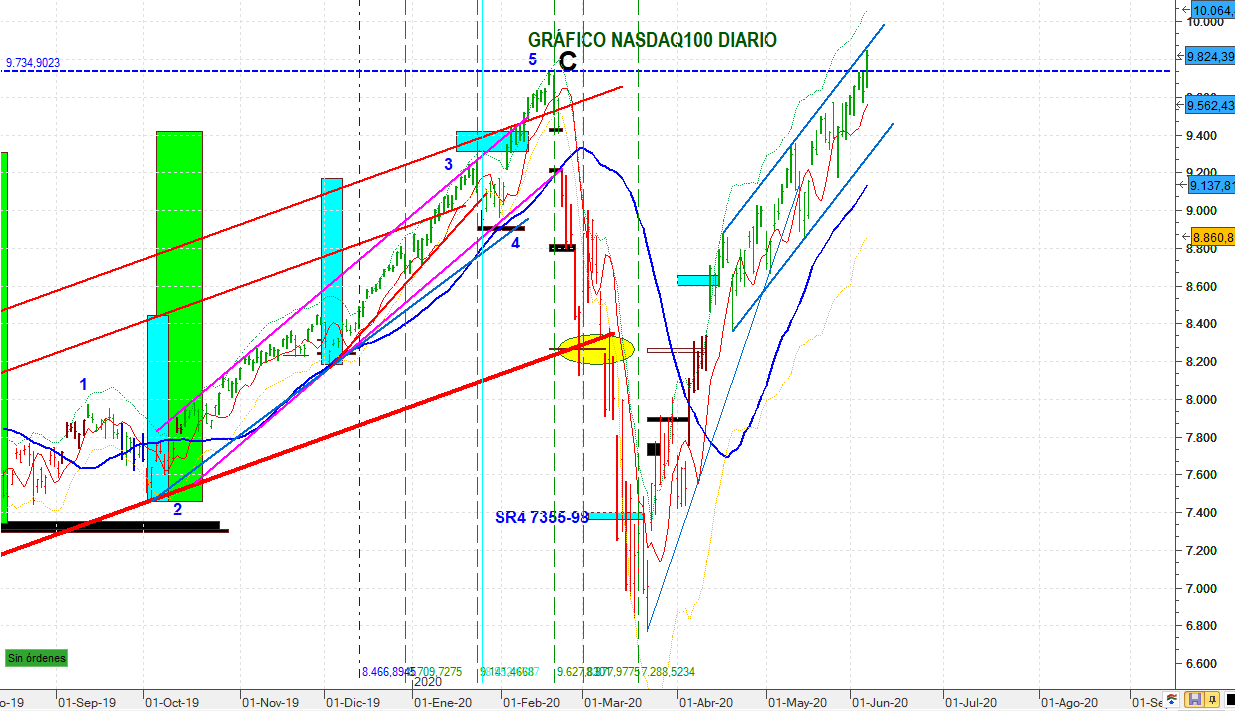

El NASDAQ ha estado toda la semana desarrollando un movimiento lateral alcista, pero no con mucha fuerza, al menos comparativamente hablando, con respecto a los otros índices, y ha sido este viernes cuando en la segunda mitad del día ha roto sus máximos históricos, que podría significar una aceleración alcista, aunque podemos decir que aún sigue en dichos máximos históricos y está justo en la parte alta de su canalización alcista acelerada.

Luego, parece quedar claro que en función de los indicadores de medio-largo plazo que manejan expertos americanos, y por motivos electorales, debemos pensar que podremos ver retrocesos controlados y continuación de las subidas durante los próximos meses, hasta el mes de noviembre, lo cual no quita que el retroceso controlado sea amplio y dure semanas o meses. Pero por el momento, lo claro es que la fiesta continúa.

Sp subiendo un 1% y el vix subiendo un 6%……mamma mía.

Esto es lo que nos quieres decir Dani.. dicen que es porque se están comprando muchas calls, por tanto entiendo que efectivamente es por el mercado de opciones. No es facil de entender.

https://ibb.co/nnpNMyF

Lo que si entiende perfectamente es la frase «never ends well»

Un motivo de más para pensar que este vencimiento va a ser muy importante.