Esta mañana hablábamos del DAX y de un posible recuento de Elliott. Al mismo tiempo calculé una Resistencia Relevante rr0, tal que fuese rota, pensaríamos en verde. Y así lo pensé durante la tarde, pero el retroceso del NASDAQ y de los mercados americanos me hizo indagar sobre posibles rr’s del DAX, de tal manera que mi confianza en una clara continuación alcista se ha visto desmoronada o al menos puesta en duda.

Si miramos el gráfico, podemos ver que he localizado otra Resistencia Relevante rr1, la cual no ha sido rota a cierres de barras horarias. Este es el requisito que debemos pedir para no esperar movimientos bajistas. De todos modos, tal y como veo la situación actual del DAX, si se mueve nuevamente a la baja, deberíamos ver como opción más probable que ya sea el SR2 ó el SR3 funcionen correctamente..

Pero lo que es un hecho innegable, y que ya comentaba ayer, es que la volatilidad de los mercados se ha incrementado claramente, con movimientos elevados al alza y a la baja en el DAX.

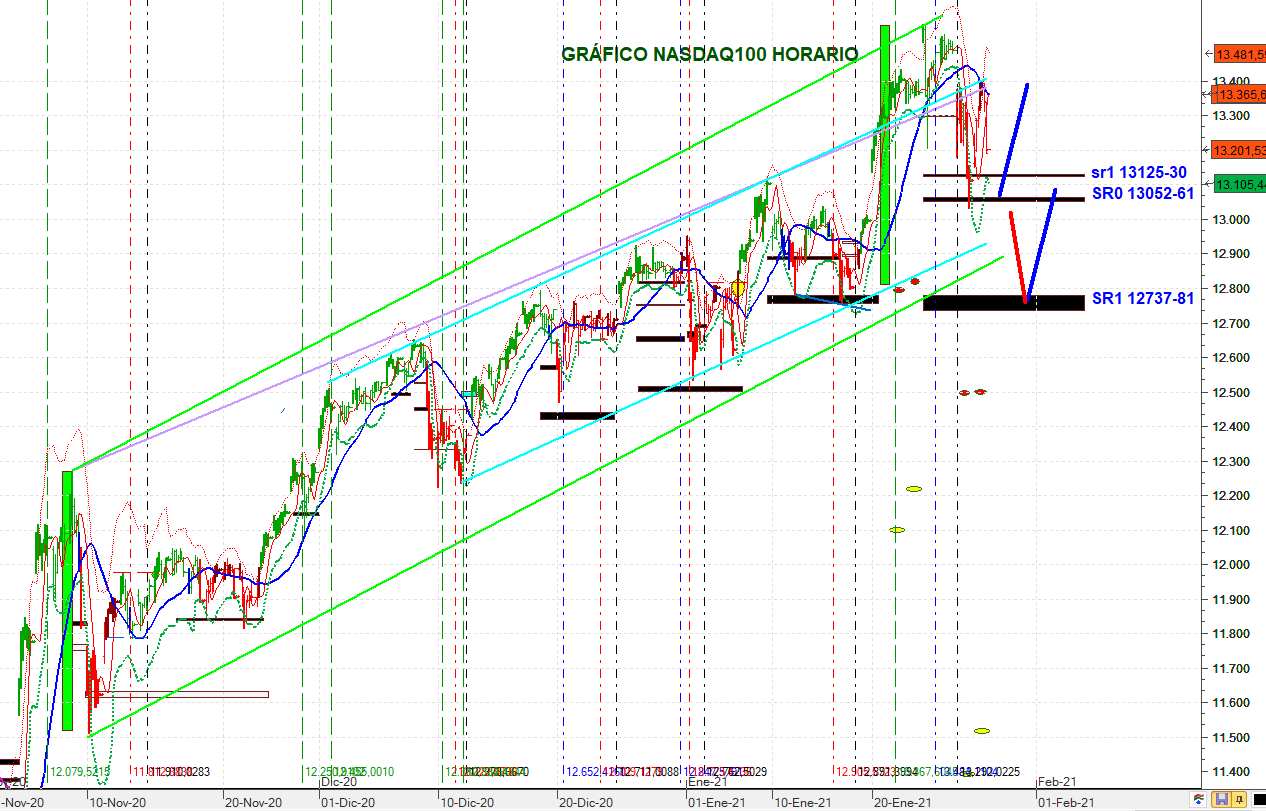

Con respecto al NASDAQ, muestro un gráfico desde primeros de noviembre, en donde podemos ver un retroceso amplio identificado de un rectángulo color verde claro. Si vemos ahora un retroceso análogo, el objetivo sería el SR1. Pero de todos modos, la zona del SR0 parece igualmente fiable, por coincidencia con el máximos relativo alcanzado el 9 de enero.

El rebote de hoy en el NASDAQ ha sido muy amplio, pero ha llegado a la DMA CRÍTICA (en lo que podría ser una «Cubrición de la DMA CRÍTICA») y a Resistencia del RSI. Si el movimiento continuara a la baja y rompiese el SR0, veríamos probablemente una aceleración bajista. Pero, mientras esto no suceda, no considero que sea la opción más probable.

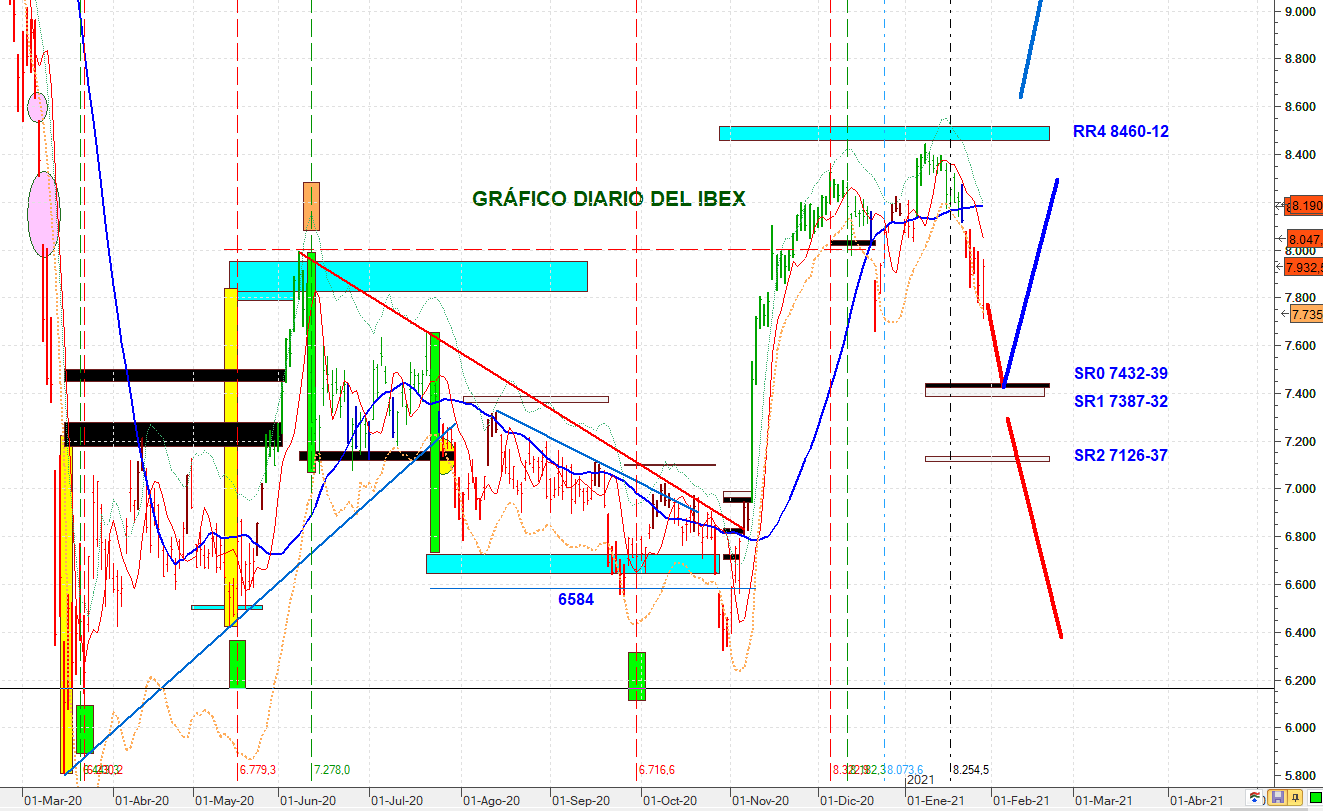

En el IBEX, vemos que el precio sigue metódicamente su proceso bajista, pero incluso hoy, si girase al alza, podría tener un movimiento espectacular hacia arriba, condicionado posteriormente con la ruptura de la RR4.

Ahora dicen que les van a caer multas gordas, de coña. Si un hedge fund trinca pasta de muchos inversores y apuesta contra un valor para hundirlo eso es de PM. Pero si muchos especuladores se ponen de acuerdo en apostar por uno de esos valores al mismo tiempo, eso es manipulación del mercado y te cae una multa,, de locos!!

Tu skynet es altamente subversivo Link, a SEC puede estar ya investigándote..

Hoy se cierra Enero y el SP está ahí ahí entre cerrar el mes en verde o en rojo y dicen que dependiendo de como se cierra Enero así termina el año.Y febrero un mes peligroso donde los haya Cuidadin

Creare mi propio broker (Skynet Interactive Broker), Albi, y comprare a la CNMV y pasara a llamarse CNMS (Comision Nacional del Mercado de Skynet)

jjjajaajja!!!

Señal de Bonita STCH a la baja en NQ horario. Muchas opciones de ir a SR1

Buenas tardes:

Así es Javier y, además, viene ayudándole su hermano el SP que dice lo mismito:

https://prnt.sc/xtj6mj

https://prnt.sc/xtj9m2

Suerte a los valientes!!!!!!!!!!!

Se me comenta que el volumen de cortos que ha entrado ha mercado estos dias atras es muy similar al de finales de febrero de 2020.

Lo minimo que esperamos es un retroceso al 38% de toda la subida.

Si bien, algunos seguimos pensando en visitar la zona del minimo de marzo de 2020 de nuevo.

Este gráfico también es bastante majo, mirad la proporción de cortos frente a largos en el SPDR (mayor ETF que replica el SP) Los datos de tradingview sobre el NYSE no son para nada tan escandalosos, pero para mi éste es un muy buen indicador de sentimiento.

https://ibb.co/q92z2WJ

Sobre lo que dice Link. Veámoslo en un gráfico:

https://ibb.co/M9Ks4jV

Se ven muchos cortos (porción amarilla de las tartitas) en futuros del mini-SP de hedge funds y dealers, sí. Algo menos que antes de marzo diría yo, pero para anotar.

Definitivamente enero termina con pérdidas en SP y en Europa dicen las malas lenguas que esto para el resto del año no es buen síntoma

Buenas Javivi, una vez roto el sp500 la resistencia de los 3650 el objetivo a medio plazo son los 4500 puntos, el russell2000 los entornos de los 2500, el Nasdaq los 14500 y el dow los 36000 puntos, el dax sobre los 14700.

Bajo mi punto de vista las subidas no han terminado y no será este 2021 el año de un mercado bajista.

Ya lo iremos viendo y os daré objetivos más concretos, pero estas correcciones son para comprar.

Muy bien visto, Javier, en tu mensaje de las 17:20h de ayer, donde decías: «Señal de Bonita STCH a la baja en NQ horario. Muchas opciones de ir a SR1»

http://prntscr.com/xvlcwm

http://prntscr.com/xvldq2

Vale Bece ok seguimos las caídas para volver a comprar de todas formas ayer el SP hizo nuevos mínimos y el VIX no hizo nuevos máximos y no no parece que está sea la caída buena.Y ojo a la encuesta de la AAII el próximo jueves para ver si se rompe la racha alcista de estas 16 semanas consecutivas por encima del tercio de alcistas

Qué tan loca fue la acción del mercado de hoy? Bien puede haber sido uno de los días más locos de la historia, y aquí solo dos indicadores para demostrarlo: el volumen en el Nasdaq estaba fuera de los gráficos (más antiguos), alcanzando las acciones de 11BN (y eso es con los precios de las acciones de Nasdaq en máximos históricos). ), más del doble del promedio de 4.3BN y casi un 50% más alto que el día récord anterior alcanzado a principios de este mes. Y en caso de que eso no fuera suficiente, aquí está el gráfico del total de opciones de compra negociadas: con 38 millones Para servidor ver volúmenes muy altos en zonas de máximos no le dice nada bueno, la muy alta negociación call no hay porque presuponer que es un dato alcista, si se negoció mucha call , las ventas fueron abundantes ustedes dirán pues claro tanto como las call , si claro, pero piensen : precio en máximos y muchas ventas, si se vende mucho en máximos es que quien vende no es alcista, ustedes dirán pues claro pero los que compran es porque lo ven alza, vuelvan a pensar quien suele ser más operador profesional y con más conocimiento de mercado ¿el que compra call o el que las vende? Piensen por oposición, supongamos mercado el mínimos o zonas de suelos importantes y ven muchas puts negociadas, quien vende put es más profesional que quien la compra, el que compra put en mínimos absolutos o relevantes o históricos es el pequeño, el que no sabe que el suelo está cerca y está imbuido por la realidad de mercado que vive, si en cambio el que sabe que el suelo está cerca vende put como un loco porque entre otras cosas la volatilidad estaría disparada y la volatilidad infla mucho el precio de las opciones. Y se puede vender nada a precios muy altos.

De todas formas Bece el VIX ha llegado para quedarse y esos niveles que marcas son un 20% por encima de los niveles actuales no se tío pero desde marzo el VIX no ha perdido los 20 en ningún momento y eso es volatilidad alta.