En primer lugar, para aquellos que frecuentan el blog usualmente, quiero pedir disculpas por mi ausencia esta semana, pero mi ordenados hizo «PUFF» y compré otro. Me lo estuvieron poniendo a punto y trasladando los datos, y el jueves hice primer informe en el nuevo PC, pero también fue el último. No tenía consistencia, ni procesador, ni memoria RAM ni buena tarjeta de red. En definitiva, no tengo nuevo PC y espero volver a la ausencia la próxima semana, pero eso es si encuentro un PC en condiciones.

Con respecto al mercado de Renta Variable, si, ya sé que esto está muy alcista, y también sé que se puede girar a la baja en cualquier momento, pero cuando llegue dicho momento lo sabremos, y mientras tanto sigue siendo alcista.

Como Sergio comentaba, «el soporte no hace nada ahí». Jejejeje. Que gran desconocimiento de la Teoría Relevante.

Yo desconozco cuando América girará a la baja, y tampoco sé lo que en dicho momento hará Europa, pero la situación alcista es como el «conejito de DURACELL», dura y dura y dura.

Obviamente, no puedo plantear situaciones bajistas, los mercados siguen respetando los Soportes Relevantes, y no hay nada más que comentar «by the moment».

Se generan «Envolventes bajistas en gráficos horarios hace 2 semanas, y se niegan. Se generan «Envolventes bajistas en gráficos diarios en esta misma semana y se niega. Se muestran Divergencias Relevantes OK en el MACD, y se niegan y ni siquiera se confirman. Y seguimos a la espera del giro.

Esperad, esperad, MALDITOS, que el giro llegará, pero aun no ha llegado.

Ante dichas evidencias alcistas, solamente me queda mostrar los gráficos con sus Soportes Relevantes.

Siempre nos estamos planteando pillar los máximos y los mínimos para poder pensar que somos «los mejores». «Ma ché grosso errore» babys.

Sé que somos miedosos, pero eso es un error.

Veamos el gráfico del NASDAQ100 para mostrar la evidencia de o que digo y no debería decir.. Viene de una situación alcista y el 16 de enero retrocede, pero ¿a dónde retrocede? Mirad la elipse color cian. «COÑO, si ha retrocedido a un Soporte Relevante y lo ha respetado». Pues si, señores, el movimiento llegó a un SR, en zona de sobre venta horaria, en Soporte del RSI y con apoyo de la DMA CRÍTICA. Creo que eso es un «Apoyo de 2+2+2 P en Tendencia» al alza, tal y como está descrito en el libro de «Técnicas de Especulación en los Mercados Financieros».

En este mismo gráfico están reflejadas señales de compra en los rombos de color verde claro, señales que está reflejadas en el libro.

Obviamente, nuca nos creemos nada, pero la evidencia habla por si sola.

En el últimos retroceso del NASDAQ100, podemos ver como el precio se apoyó en un Soporte Relevante 2 veces, en Soporte del RSI y con sobre venta, pues estaba dentro de la Banda de Sobre Venta. El viernes se generó una nueva «Confirmación de la tendencia del RSI» y todo sigue igual.

Repito, algún día llegará, pero por el momento, «la vida sigue igual» de alcista.

Ojo, ésto no quiere decir que debemos comprar ya ni que debemos comprar en todo. Ésto solo quiere decir que debemos seguir pensando en verde (alcistas) y que debemos comprar ante Hechos Relevantes, es decir, en los retrocesos a Soportes Relevantes o en las confirmaciones alcistas, cuando estas se produzcan por «Confirmación de la Tendencia del RSI» (rombos color verde claro), o cuando se generen «Bonitas».

Y ahora, me gustaría que los que me leen, los que han dado curso particulares conmigo, los que saben algo de la Teoría Relevante, me digan las situaciones alcistas de los otros índices, IBEX, DAX y S&P.

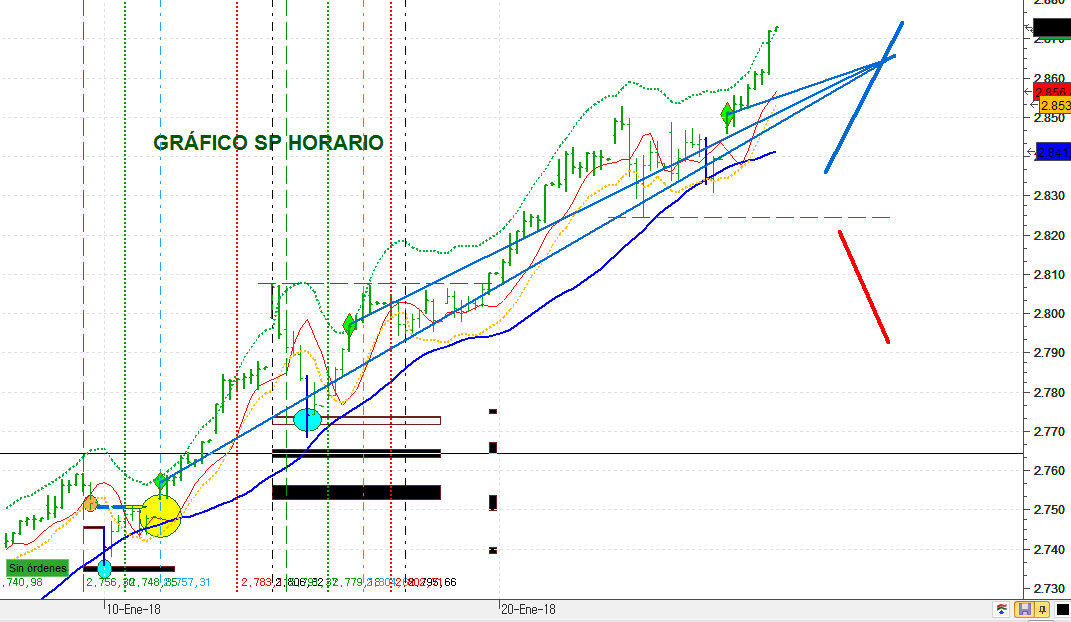

Bueno, para aclarar situaciones obvias, podemos ver el gráfico del S&P con las señales alcistas, aunque en este último retroceso, no llegó a Soportes Relevantes, a diferencia del NASDAQ100, como pudimos comprobar en el gráfico precedente, pero el 10 de enero y el 16 de enero, podemos ver claramente como tocó los Soportes Relevantes

Como ya he mencionado, el buscar y calcular Soportes Relevantes en situación de continuos nuevos máximos es un trabajo infructuoso. Consecuentemente, subo los gráficos actuales sin recálculos de Niveles Relevantes. Y esta situación no es por nigún Hecho Relevante, es simplemente or la evidencia de que son SR’s que no sirven si no hay retrocesos.

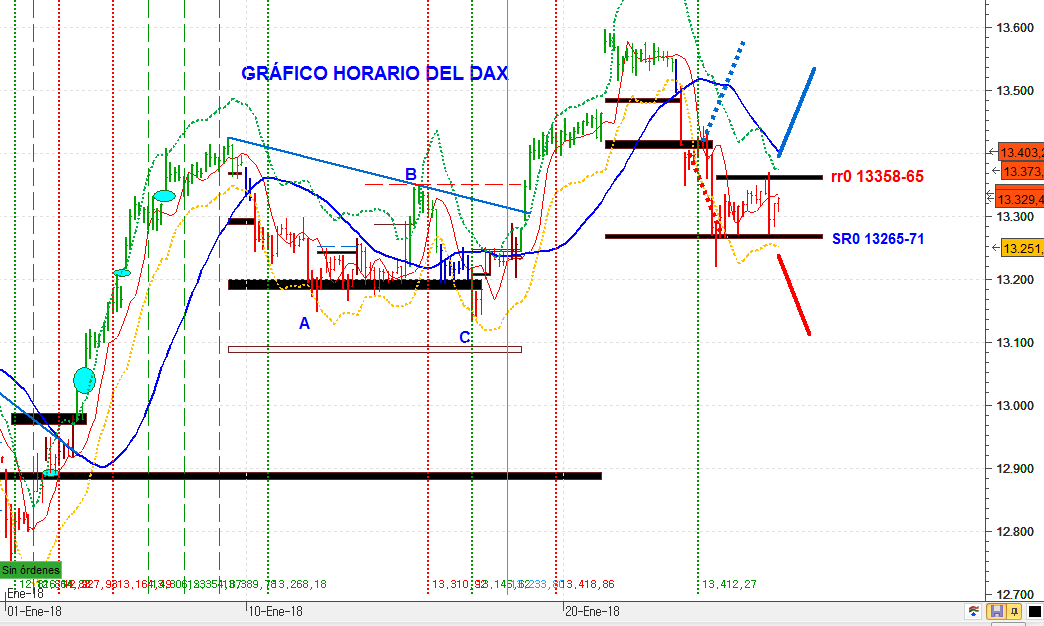

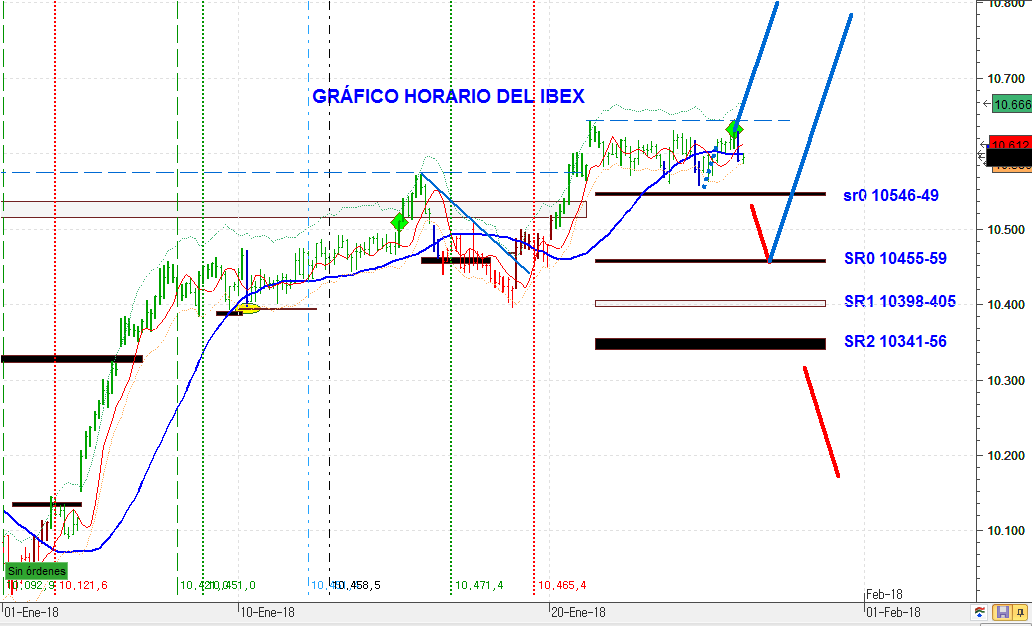

Con respecto al IBEX y al DAX, la situación es un poco diferente con respecto a los USA Markets.

En el DAX podemos ver como ha respetado el SR0, nivel que ya comentaba que sería un punto crítico. Desde dicha zona, hay que seguir siendo alcista, pero si lo rompe a la baja, dicho planteamiento alcista desaparecería. Yo no lo sé, y solo me queda decir «wait & see» ó «esperar y ved».

Hoy el IBEX ha sido «el último de Filipinas». Su resumen es claro, sencillo y rápido. Rompió su Resistencia Relevante y con muy escaso margen, tras la rotura al alza de dicha RR, el movimiento ha parado. Ésto no es lo usual, lo mas normal es la continuidad del movimiento, lo cual también me hace sospechar.

Desde mi punto de vista, hay que seguir creyendo en el movimiento al alza, pero si es a la baja, el mercado (y no las divergencias) nos lo dirá.

David TL, sigue igual, com yo mismo. Que si esto ha subido mucho, que si va a girar a la baja, que si… buenos, yo creo que no necesito contestar, pues la evidencia te contesta ante el miedo bajista.

Con la llegada de Trump, las primeras estimaciones de reentrada de dinero a EEUU fueron entre 1,5 y 2,5 billones de dólares (billones de 12 ceros y no el que se traduce como millardo). 6 meses antes de que la reforma fiscal estuviese aprobada ya había retornado 1 billón legalmente y sus bolsas en esos 6 meses siguieron subiendo tanto por más retornos de dinero como por expectativas para cuando el grueso llegue por la reforma fiscal.

Días antes de aprobarse la reforma fiscal se estimaba que se repatriarían entre 1,5 y 3 billones de dólares. La semana pasada ya había dados muy decentes que apuntaban a que van a retornarse a EEUU aún 2,5 billones de dólares (2,1 billones de euros). Apple decía que va a pagar más de 30.000 millones de impuestos por repatriar dinero y eso significa que repatria más de 300.000 millones de dólares.

Ahora pensad en la de empresas y empresas que hay por todo el mundo de EEUU y posiblemente esos 2,5 billones se queden cortos.

Recordemos otro presidente, recordemos a Reagan y poned el gráfico del Dow Jones en logarítmico y observad qué ocurrió en su mandato. Reagan en su mandato hizo algo parecido a lo que está haciendo Trump, aunque este de ahora lo hace de modo mucho más bestia.

¿Habrán tocado ya cielo los mercados o les queda cuerda para rato? Todavía no hay indicios de que por todas partes prometan el cielo, el infinito y el más allá, sino que no paran de advertirnos de los peligros de la subida, de que el desplome va a ser inminente. Yo creo que se está terminando la primera fase, aquella en que todo ha sido acaparado por el gran capital, que estamos ante los inicios de la segunda fase, aquella en la que las subidas son más prolongadas y duraderas, aquella en la que el dinero comienza a ir hacia la gente y esta comienza a poner los ojos en los mercados, aquella que da gasolina a las subidas. Para la tercera y última fase según Dow, aún quedan años, y será cuando la gente vuelva a vivir bien y piensen en un futuro holgado y sin problemas. Será entonces cuando el gran capital venda papelitos en máximos y hagan creer en el infinito.

Desde hace poco el PER del SP se ha puesto por encima de los niveles de 1929. Ha habido niveles superiores desde 1929, pero leí tal noticia vendida como si los mercados fuesen ya a explotar e ir al infierno. El PER es una división entre el precio de la acción y el beneficio por acción, o sea, que es el número de veces que el precio de la acción contiene los beneficios actuales. Ese PER alto en manos de plumillas se vende como alarma fijándose ellos tan solo en el numerador. El denominador no es algo fijo y con las repatriaciones en EEUU las acciones del SP aumentaran el beneficio por acción en proporción más que lo que suban los precios, consiguiendo bajar el PER y subidas en los títulos. Veremos OPAS, contra OPAS, dividendos que aumentan de tamaño, etc. Lo normal de los mercados alcistas.

Jordi, en 2300 puntos del sp500 decías que había que vender todo. Que era imposible esa subida. Que los cortos triunfarian. Zasca.Y ahora nos dices que el sp500 acaba de empezar las subidas fuertes y que quedan años de subidas . todo este cambio de opinión no lo entiendo, pero me encanta que haya gente que vea al mercado en el infinito. Viva la euforia, es lo perfecto para la bolsa. Decir que yo sigo siendo alcista, en 2300 lo era y ahora lo soy. Pero no soy tonto y esto no va a subir así de por vida.

Hombre Luis… hice regerencia a que ese SR no pintaba nada CON RESPECTO A ELLIOTT.

No me encajabajo con ningún recuento vamos.

La caída fue muy profunda perforando el mucho más del 61% de retroceso de la onda alcista previa.

Por lo tanto la subida 13150-13600 parece hecha en 3 tramos y esta correccion profunda con respecto a la subida en 3 tramos y en particular con el 3error tramo no me encaja.

Aleje el corrector… Cada día peor.

Bece, no se si Jordi decía que en 2.300 del SP había que vender, pero a mi eso me da lo mismo. ¿Por qué? Sencillamente, porque las situaciones se van formando en el día a día, y como consecuencia de ello, nuestros criterios cambian. Lo malo es al revés, cuando alguien se empecina en una situación y el mercado va en la situación contraria.

De todos modos, está claro que USA está muy sobre comprada, pero con independencia de ello, los retrocesos (si los hay????) hay que aprovecharlos para tomar posiciones. Un SR, una posición, una confirmación de tendencia o una bonita, otra posición, y así poco a poco, como las hormigas.

Luis: Reg. Bpnita estock en exceso.

Gracias por tu respuesta aunque fuera un poco tardía.

De cualquier forma, visto lo de la bonita y que ya había cargado un poco en Sr 2833…, volví a comprar en 2850 (vendidos posteriormente a 2870) para no irme con demasiada carga para el fin de semana.

Así que largo por sr hata que pueda aguantarlo.

BECE los bonos siguen bajando anticipando que algo no empieza a ir bien peroesa confirmacion puededarse en 6 meses. Por lo demas BECE la AD como siguey demas elementos de amplitud

BECE.

Aquí escribo esporádicamente y lo que digo, generalmente, lo hago con arreglo a mis métodos que siempre descansan en la construcción fractal de las cotizaciones que, además, suelo combinar con recuentos de Elliott.

Mi velocidad de cambio de criterio no descansa en el pie con el que me levante, sino que viene determinada por los gráficos que hagan algo más de lo previsto y por tal mi previsión tenga que ser cambiada.

La entrada de dinero en EEUU no tiene que ver con gráficos y sí con cálculos que se van publicando sobre las barrabasadas de dólares que retornan.

Así y todo, veo que otras veces en las que he dicho otras tantas cosas y sí que han sido correctamente previstas ni las consideras, cosa que por otra parte me da lo mismo.

Aquí escribo por deferencia a LOZ y no por otras deferencias.

De todos modos, BECE, del ciclo iniciado en 2009 en EEUU y aquí en 2012 también comenté en alguna ocasión que iba a ser un ciclo alcista para 20 o 30 años. Las subidas creo que sabes que no son en línea recta y que los stop hay que ponerlos y que se apliquen.

Durante esta semana escribí (no aquí) que el par EUR/USD estaba ya en su sexto y último objetivo, que es donde suele girar tras rebasarlo. Generalmente ocurre eso, pero también puse otros objetivos más alcistas de otro quinto y sexto objetivo por si sube más. El jueves desbordó el sexto objetivo y nuevamente escribí (no aquí) que ya se había alcanzado y que tocan reapreciaciones del dólar. Sé que si alguien toma posiciones bajistas en el par posiblemente no ponga stop y luego se acuerde de mi madre, pero a mí jamás se me ocurrirá tomar una posición porque lo diga otro si es que sus argumentos no son los míos o lo que propone coincide con los resultados míos.

Si miramos el gráfico del SP y la subida que comienza a parecerse a una burbuja, pues entra miedo y en cualquier momento puede corregir. Si miramos recuentos, pues no está nada claro dónde situar ondas y puede ser que existan correcciones continuas que impidan ver claro. Sobre 2300 existen objetivos importantes de final de recorrido que fueron superados. Ahora, sobre un poco más de 3100-32xx vuelve a haber una zona muy importante de objetivos. Habrá correcciones, ahí o donde sea, pero con tanto dinero como les entra y les va a entrar, el camino teórico es al alza.

BECE. Un saludo y piensa lo que te venga en gana de mí, que pensar es libre por más que nos quieran imponer cómo hacerlo y a quién aplaudir.

Javivi, los bonos todavia no han bajado lo suficiente para crear una alerta bajista.

La curva de tipos sigue siendo ascendente. Se puede y parece que se va acercando el momento, pero hay que esperar. La AD sigue haciendo nuevos maximos al igual que el indice rector.

De momento no hay nada que marque fin del ciclo alcista.

Yo marcaria los entornos del dow en 30000 puntos como una zona a vigilar o del sp500 en los entornos del 3200. Pero en el unico que consigo sacar una RR importante es en el Russel2000 en los 1720.

En los bonos las alertas bajistas se encenderan cuando el bono a 10 años caiga mas de un 3% de precios actuales al entorno de los 118.

Y el bono a 30 años deberia caer entorno a un 9% de precios actuales para marcar alerta. Queda tela todavia para que se produzca tal situacion pero el camino, si no cambia el panaroma, es bajista para los bonos a la vez que suma rentabilidad el cupon.

Me imagino que alinear todo esto no lo conseguiran en menos de un año.

A corto plazo, si te puedo decir que cada vez hay menos valores que apoyen las subidas de los indices, pero parece no importarles ya que los indices estan desatados.

Lo normal seria que hubiera algun tipo de correccion antes de llegar a los objetivos que te e expuesto.

Un ciclo alcista de 20 0 30 años sin antes haber intercalado un mercado bajista, me parece imposible. Terminariamos con un sp500 en 10000 puntos.

Tiene antes que haber uno bajista con caidas de un 30-40%.

Ya estan subidos a la locomotora los pezqueñines asi que cada vez es menos interesante este mercado alcista. Pero alcista sigue siendo y muy alcista mejor dicho.

Bece yo creo que el bono a 30 años con un 3 por ciento mas de caida tambien seria suficiente porque ya abria caido un 20 por ciento desde el verano del 2016 y ese es el limite un 20 para el bono a 30 años y un 10 por ciento para el 10 años

LOZ, serias tan amable de poner un gráfico del ibex con RR y SR diarios, por favor?

Puestos a adivinar el futuro, alguien sabe el futuro de telefonica?.

Lucas, aquí tienes el IBEX en diario.

http://prntscr.com/i6tw2a