Si estuviéramos mirando solamente a USA, no habría problemas, movimiento alcista, claramente alcista y con claros Soportes Relevantes, los cuales, en caso de ser respetados, implicarían continuación alcista.

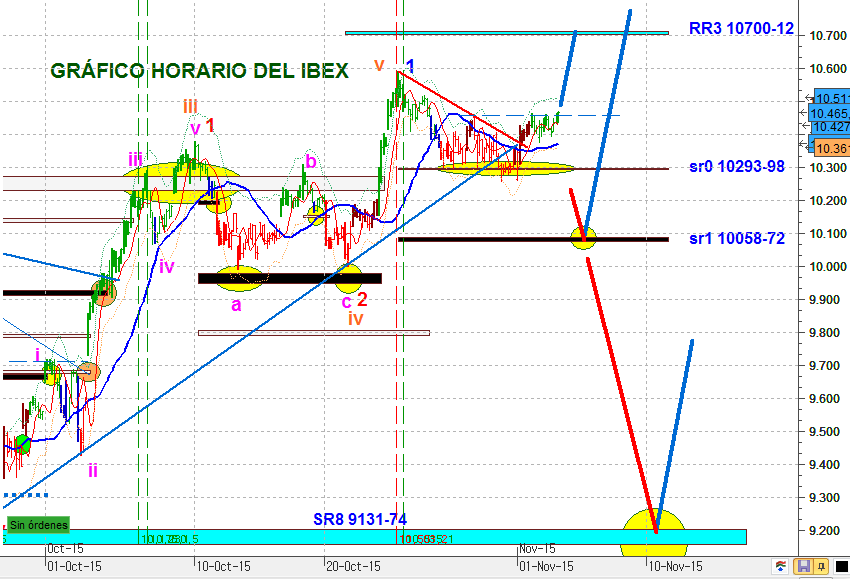

Si tenemos alguna duda, se basaría en la menor fuerza del movimeinto europeo con respecto al movimiento americano, y ver como el IBEX es incapaz de llegar a su Resistencia Relevante RR3, y superarla, al menos a dia de la fecha.

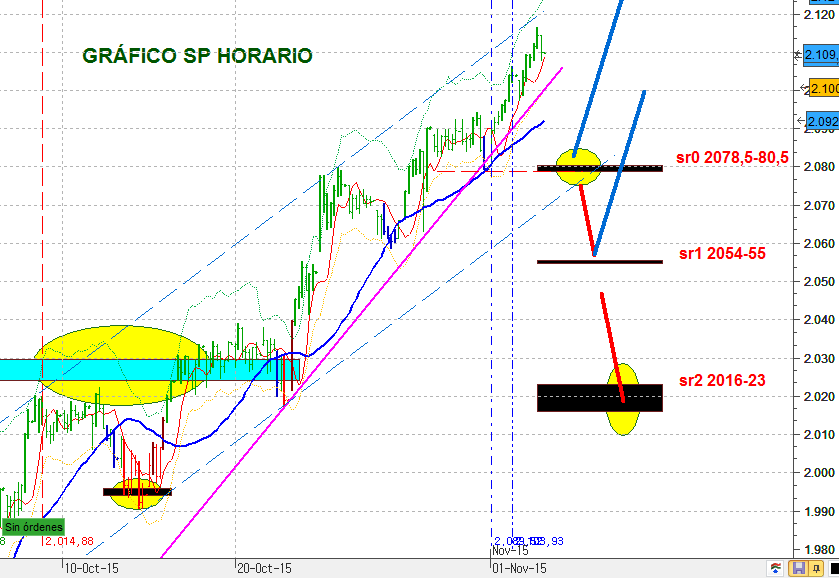

El movimiento al alza de USA debe ser tomado, tras la rotura de las RR’s, y cada vez que existe un retroceso controlado. Para ello, solamente hay dos métodos para incorporarse al movimiento. Uno es en los retrocesos a los Soportes Relevantes, a LTR’s, a Soportes del RSI, a la DMA CRÍTICA y a las Bandas de Sobre-Venta. Estos casos son lo que denomino «Apoyo de 2+2+2 P en Tendencia». Esto es lo que posiblemente sucedería si el S&P retrocede hasta su Soporte Relevante sr0. Podríamos decir que es el caso más singular de la «Teoría de la Bolsa Relevante». Pero esta teoría mantiene otras opciones para incorporarse a una tendencia, y estas opciones están basadas en lo que denomino «LAS BONITAS».

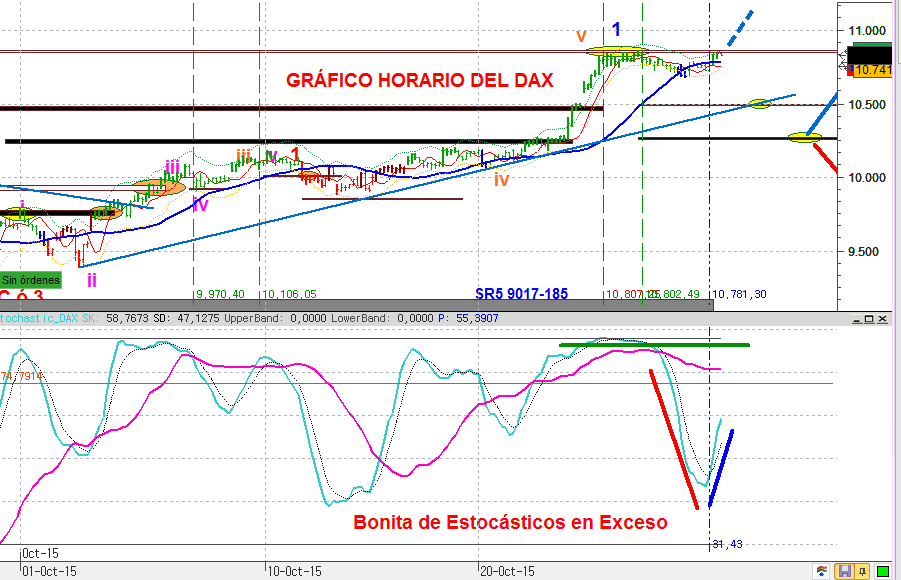

Existen «Bonitas Tradicionales», «Bonitas Especiales», «Bonitas de Estocásticos», «Bonitas de Estocásticos en Exceso», y basados en el concepto de la «BONITA», podemos aplicar muchas otras combinaciones.

En informes anteriores he mostrados las últimas «Bonitas» del DAX y del S&P.

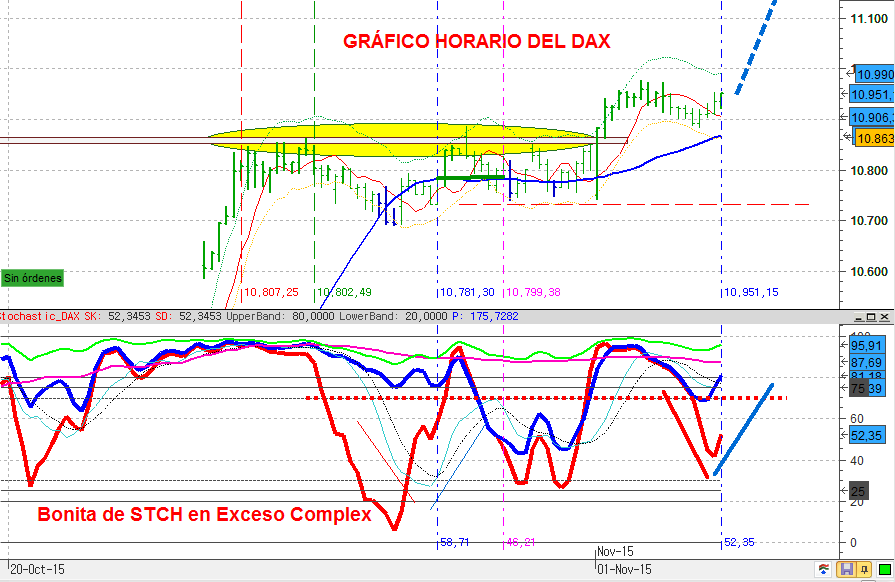

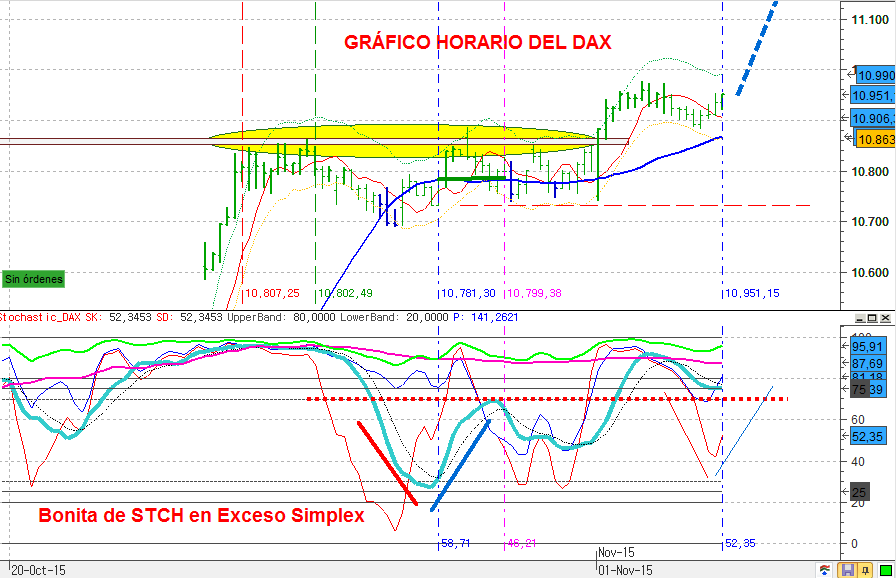

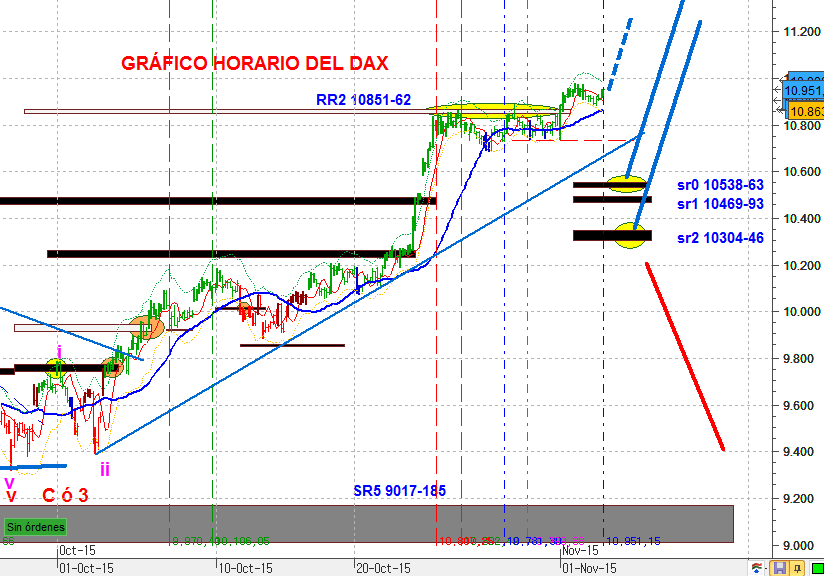

En el primer gráfico detalle del DAX, vemos la situación del pasado miércoles, donde avisaba de una «Bonita de STCH en Exceso». Al día siguiente vimos el fracaso de dicha señal. pero a pesar de dicho fracaso, la señal no fue perdedora.

En el segundo gráfico vemos la misma señal desde la situación actual. ¿Cual fue el problema de dicha señal? Teóricamente, el problema fue la existencia de la Resistencia Relevante.

Pero en el tercer gráfico del DAX podemos observar como al cierre del martes se ha iniciado otra «Bonita de Estocásticos en Exceso» tipo «Complex», en donde en lugar del STCH3 (color cyan), se pide el retroceso de los STCH1 y STCH2 (rojo y azul). Teóricamente, no existe ninguna Resistencia Relevante por encima, por lo que debería tener más posibilidades de ser una señal ganadora.

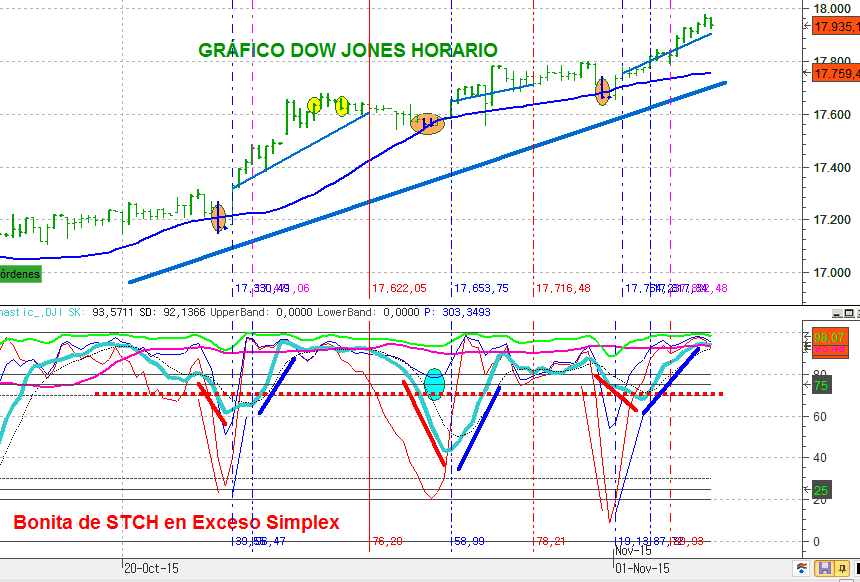

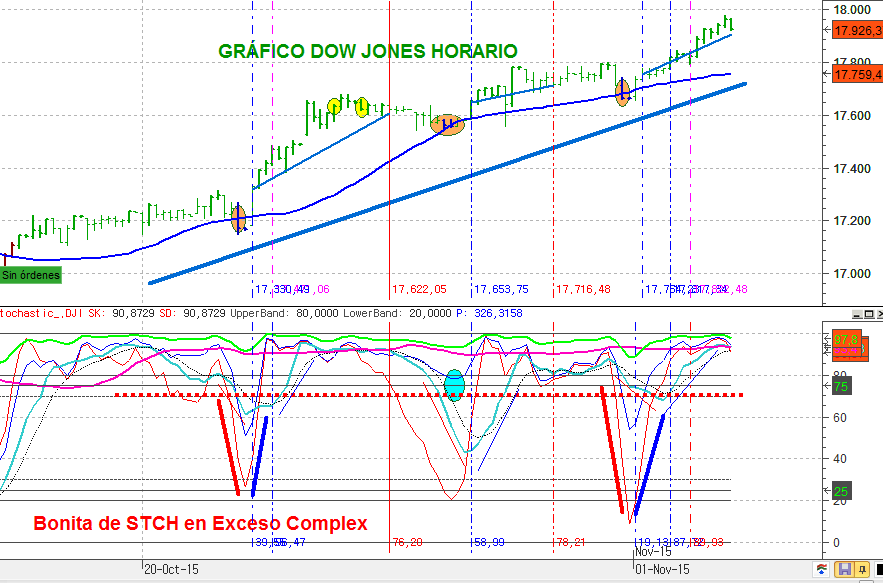

Como continuación de los ejemplos del DAX, tenemos hoy los dos siguientes gráficos del DOW JONES

El primer gráfico refleja dos «Bonitas de STCH en Exceso Complex». Son tres posibles señales, pero podemos ver en el gráfico como en la zona intermedia, el STCH2 (estocástico color azul) no cae por debajo del nivel de activación, nivel mostrado con una línea horizontal de puntos color rojo. Ambas dos tienen como puntos a favor el «Soporte del RSI» (barra azul oscuro) y el apoyo en la DMA CRÍTICA, situaciones que apoyan el proceso al alza. En la primera señal, su finalización pura es la línea vertical de un trazo y un punto color fucsia, pero que bajo la situación alcista, debería mantenerse la posición hasta la barra vertical color rojo, momento en que el STCH1 color rojo rompe el nivel 80, aunque también podrían haberse dado por finalizadas en los 2 círculos color amarillo que reflejan las señales de «Primer y Segundo Aviso de Fin de Movimiento Anticipado». En la segunda señal, que es una señal que podría considerarse abierta, tendría su finalización pura en la línea vertical de un trazo y un punto color fucsia, pero al igual que antes, la señal estaría viva aunque a punto de finalizar, en cuanto el STCH1 rompa a la baja el nivel 80.

El segundo gráfico lo que muestran tres «Bonitas de STCH en Exceso Simplex». Tienen como puntos a favor el «Soporte del RSI» (barra azul oscuro) y el apoyo en la DMA CRÍTICA, situaciones que apoyan el proceso al alza. El inicio de la señal se muestra con una línea de trazos y dos puntos color azul.

Regresando a la situación del IBEX, del DAX y del S&P habitual, e iniciando el comentario con el IBEX, decir que se ha quedado rompiendo los 10.460,, por lo que si mañana cierra en su primera hora de trading al alza, la apuesta será de continuación alcista hasta la RR3.

En lo referente al DAX, no hay ningún cambio con respecto al comentario de ayer, y solo repetir que se ha iniciado una señal de compra por la «Bonita» anteriormente comentada.

En el gráfico del S&P actual están reflejadas con líneas verticales azules de «trazo y un punto» y de «trazo y dos puntos» los inicios de las últimas «Bonitas de Estocásticos en Exceso Simplex y Complex» respectivamente. Probablemente con una apertura bajista mañana miércoles, las señales finalizarán, pero mientras no se rompa a la baja el Soporte Relevante sr0,el movimiento al alza sigue vigente.

Sí. La hiper super mega burbuja de los bonos estallará, pero aún no.

Cuando estalle hay que esconderse debajo de las piedras porque se esfuman nuestras futuras pensiones y fondos de pensiones, no habrá garantía posible para el dinero depositado en cuentas de toda índole, y habra que apostar por las empresas con ingresos recurrentes commo gasísticas, electricas, telefónicas, etc. que son las que siempre subirán precios por encimma de la inflación galopante que tendremos.

Por desgrácia, todo esto lo ven los que controlan el mundo, y precisamente por eso tal desastre no va a ocurrir, por lo mmenos como creemos. De tener intuición de cómmo va a ser se tendría ventaja sobre el resto de la gente y ya se estaría apostando a que ello ocurra, evidentemente no va a ocurrir. Qué es una bomba, pues claro que lo es y estallará, pero aun pueden controlarlo. El suceso que provoque la explosión está por venir y por definición es imprevisible.

Hombre Roberto, no puedes tomar un árbol por el bosque…

Creo que no has mirado el gráfico del súper sector de recursos básicos del Eurostoxx 600 del artículo de Cárpatos (estrategiasdeinversión).

Ahí se ve un HCHi clarísimo, pero si no te gustan las figuras puedes quedarte con que parecen ser un final de corrección y las primeras 2 ondas al alza de un cambio de tendencia.

Como sabemos, «los más listos de la clase» van comprando acciones de las empresas que se van a ver beneficiadas a medio y largo plazo por condiciones, hechos, sucesos, etc. que el público general aún desconoce, básicamente porque no se han publicado noticias sobre ello y la mayoría no tenemos acceso a información privilegiada; por eso sólo podemos seguir las pistas que van dejando en los gráficos.

Jordi

Te recomiendo echarle un ojo a la web de Uxío (novatostrading). No he hablado en ningún momento de un cambio YA de tendencia de bonos y RV, ni mucho menos.

Que las materias primas en general estén comenzando un posible cambio de tendencia es compatible con más subidas de bonos y RV.

Se ve perfectamente en el gráfico de ese artículo que digo. Ahora estaríamos en el comienzo de la fase III, por lo que hasta la fase IV, cuando ya se pueda decir con más fiabilidad que las materias primas han cambiado de tendencia de largo plazo, no comenzarían a declinar los bonos, y hasta la fase V no comenzaría el cambio de tendencia de la RV.

El ciclo completo tiene una duración media de 42 meses aunque no es nada fijo, e incluso puede haber «saltos de fases».

La idea de base es que «no hay dinero para todos los mercados», y si las materias primas empiezan a subir es porque el dinero sale de otro mercado, aunque con los bancos centrales inyectando dinero creado de la nada todo se desvirtúe bastante… aunque al final tendrán que recoger alforjas tarde o temprano, y ahí vendrán los problemas de liquidez y los crashes…

Ya lo vimos este verano con el tortazo al bund por mucho BCE que diera contrapartida… y ya sabemos qué pasó después: los desplomes de las bolsas.

Desde el pico de 2007 las materias primas están en una clara tendencia bajista (a pesar del «rebote» 2008-2011 que corrigió en torno a un 70% de la caída), mientras el S&P sigue una inmaculada tendencia alcista con sus correcciones, aunque éste sí superó el techo de 2007, cosa que las materias primas no hicieron.

En 2011 «coincidieron» en retomar ambos los descensos, pero el S&P volvió a las subidas mientras el CRB continuó cayendo… hasta alcanzar «casualmente» los mínimos de 2008 a finales de agosto de este año, justo al mismo tiempo que el S&P alcanzó el suelo de la corrección.

En resumen, las materias primas parecen haber hecho un enorme ABC correctivo desde 2008 y podría haber llegado al final de su tendencia bajista, así que me da que durante un tiempo (meses quizá) ambos irán subiendo junto a los bonos, pero este posible cambio de tendencia de largo plazo de las materias primas puede ser, como digo, un indicio de que no le queda mucha más mecha a la RV, al menos a la de USA (y por contagio al resto, Europa al menos).

En eso de que no hay dinero discrepo. Los Edge hace poco estabán en una posición de líquido muy significativa. Puede ser por miedo, puede ser porque esperen comprar muy barato pronto.

De todos modos, el mercado alcista no acaba aquí. Estoy con que esto va a ser una corrección de una a, es decir, que ahora toca una b y después una c al alza. Ese a-b-c tiene toda la pinta de ser un zigzag al que le quedan millas.

Bien a 30m de apertura el futuro del nasdaq 100 ya hace un nuevo alto anual y esta es la tónica de los que manejan el Spx 500 cualquier de los tres índices ha de hacer un nuevo alto 24 o como max 72 horas después para tener controlado el precio; llegará el día que el max será marginal y se termine con una pauta muy bajista; por ello siempre le doy importancia a la cola de la vela. Si van a omitir la vela bajista del graf semanal cerrarán la semana encima del 2094 y ampliaremos el ciclo 7 días o 10 días más. Me da igual la noticia de empleo del viernes.

El primer objetivo de gap se produjo perfectamente. Estamos haciendo la quinta de la quinta de la quinta. Esta quinta (me refiero a la de menor grado) que hacemos tiene sus subondas primera realizada, creo que la segunda también está realizada, creo que la tercera está construyendose. Pero puede ser que sólo se haya hecho la subonda primera, que estemos en la subonda segunda y que la tercera sea bastante corta y la quinta aún más corta. Espero en este segundo supuesto que la futura subonda cuarta solape con la subonda segunda y que además aparezca una especie de cuña ascendente típica de finales drásticos.

http://prntscr.com/8yxo3n

Os dejo. Voy a comer. Ya he puesto mis órdenes de venta en el segundo de gap.

David Tl

que sectores dentro de materiales básicos te gustan mas?

David, esa misma figura dicen los entendidos que la está haciendo arcelor, pero nada de nada.

Buenas tardes,

¿Alguien puede decirme si se pueden mostrar en los gráficos de Investing los indicadores ADX, +DI y -DI? Yo no le conseguido por el momento.

De no poderse, ¿sabéis de alguna web en que sí se pueda?

Gracias.

Yo he puesto corto al 10628. Por ahí pasa una línea uniendo máximos. Stop 10 puntos por encima.

Pues Gabriel, ya llevas unos decentes puntos a tu favor

Yo sigo siendo conservador y si tengo que entrar en Cartera será si retrocede un al hueco 9600 IBEX y pensando en más abajo.

Si esto es un rebote de la caida desde máximos, se puede mirar también como abc tal como ha hecho el Suizo.

El italiano ya puse el gráfico y no ha pasado hoy su Resistencia relevante.

El doble techo del italiano con la final de la cinco el 21-julio. Primera caida al 24-agosto, rebote a su resistencia y bajada al objetivo del doble máximo con un -18% si no pasa los máximos anuales.

Por eso, si soy conservador, tendría que guardarme mucha liquidez para el infierno.

El lunes hay problema político y aquí subiendo como si no pasara nada.

¿A quién quieren engañar?

Luis, pongo el gráfico porque coincide el 423 con la RR de tu método.

Vamosa ver si desde la zona nos dan un buen moco de pavo.

https://dl.dropboxusercontent.com/u/54051583/Bolsa/IBEX/IBEX151104a.png

Iñaki

Eso lo dije yo hace tiempo, y en investing no lo vas a encontrar, sólo el valor del ADX(14), no sus componentes +DI y -DI.

Yo tendré que tirar de los gráficos de mi bróker, y normalmente no lo vas a encontrar en un graficador gratuito, al menos en velas horarias o tiempo real.

Roberto

Varias cosas: insisto en que un árbol no hace bosque, y además si es de distinto tipo jeje

Arcelor procesa materiales básicos (hierro y carbono) pero no los extrae, como sí hacen las mineras, que son las primeras beneficiadas de los incrementos de precio de las materias primas que venden.

Que suba el índice CRB no significa que suban todas las materias primas, ni que suban lo mismo. En el caso de Arcelor, de hecho puede ser contraproducente porque a lo mejor a Arcelor le suben los costes al tener que comprar el hierro más caro pero como no aumenta la demanda de acero no puede trasladarlo a precios y le estropea aún más el balance… vete tú a saber!

Por eso te digo que mires el bosque que es el sectorial del Eurostoxx 600, que dentro del mismo las habrá más fuertes seguro que Arcelor.

Alfredo

La verdad es que sólo miro el CRB de vez en cuando y si acaso con algo más de frecuencia oro, plata y crudo, poco más, así que no puedo ayudarte mucho.

De todos modos lo suyo creo que sería coger algún ETF y dejarlo un par de años o tres, no me centraría en ninguna materia en concreto. El crudo no tiene muy buenas perspectivas macro, así que lo descartaría aunque creo que se estabilizará en torno a 60$; me decantaría más por el platino, el oro o similar, habría que mirar caco, café u otras, pero como te digo no soy experto en el tema ni mucho menos.

Jordi

No entiendo que quieres decir con lo de que el mercado alcista «no acaba ‘aquí'», ya que no sólo no he dicho que termine aquí sino que de hecho le pueden quedar un par de años o tres de subidas a la RV al tiempo que suben también las materias primas.

Ya he dicho varias veces que veo al S&P por 2400 fácilmente a en ese plazo (en torno a 2 años).

Efectivamente como me temía el precio del S&P sigue dilatando sin nada de volumen largo… por eso pasan cosas como los 5 puntazos a la baja que le han metido en escasos 6 minutos hace un momento.